Zusammenarbeit hilft, riskante Transaktionen besser zu erkennen und zu durchschauen

LexisNexis

Eine der wichtigsten Erkenntnisse des Berichts ist, dass die Zusammenarbeit zwischen Unternehmen entscheidend für den Erfolg bei der Betrugsbekämpfung ist. Durch den Austausch von Informationen über digitale Identitäten können Organisationen ein hohes Maß an digitalem Vertrauen aufbauen und Betrug proaktiv verhindern. Ein Beispiel aus der Studie zeigt, wie ein Unternehmen durch die gemeinsame Nutzung von Daten seine Kundenerkennungsrate auf 94 % steigern konnte. Ein anderes Unternehmen konnte durch die Integration von Daten über digitale Identitäten und E-Mails seine Betrugserkennungsrate um 26 % verbessern.

LexisNexis

Erfolge durch Kooperationen: Steigerung der Erkennungsraten

Die Studie berichtet auch über die beeindruckenden Verbesserungen bei der Erkennung von Betrug durch den Einsatz gemeinsamer Datenquellen. In einem Fall steigerte eine große internationale Bank ihre Erkennungsrate um das 17-fache, während ein Kartenaussteller seine Risikobewertungen um den Faktor 23 verbessern konnte. Diese signifikanten Erfolge sind auf den Austausch von Informationen über verdächtige Aktivitäten und bestätigte Betrugsfälle zurückzuführen. Zu den ausgetauschten Daten gehören unter anderem Informationen über verwendete Geräte, IP-Adressen, digitale Signale und E-Mail-Adressen. Diese Informationen ermöglichen eine detaillierte Risikoanalyse und eine erheblich verbesserte Erkennung von Betrugsversuchen.

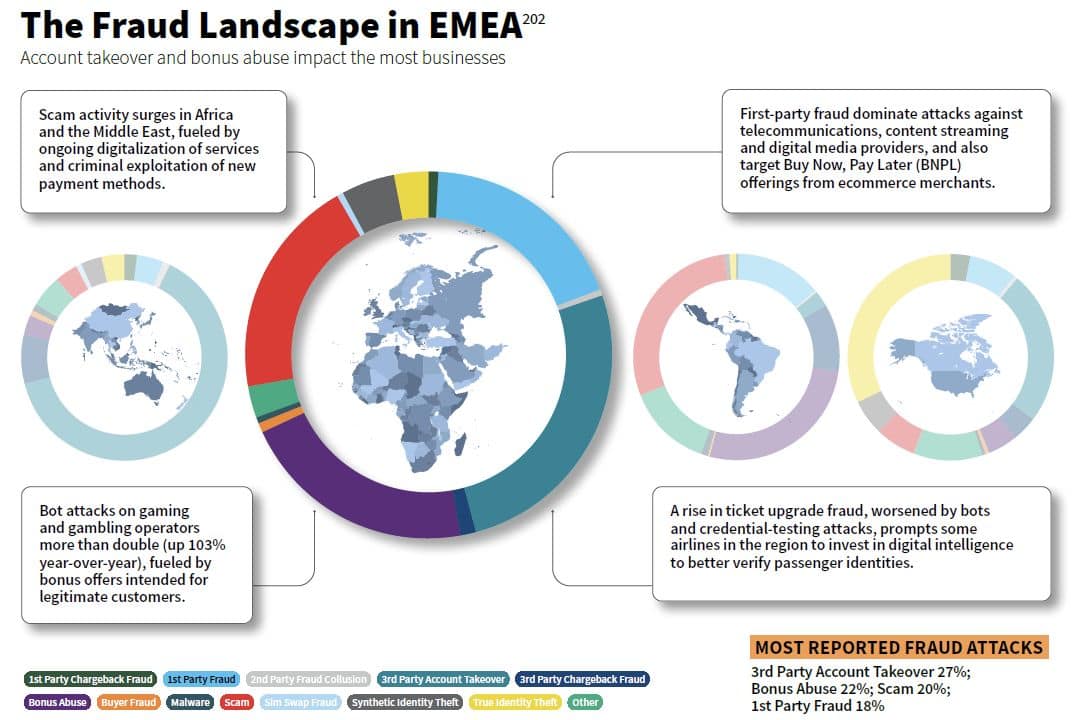

Trotz der Erfolge bei der Nutzung gemeinsamer Daten zeigen die Zahlen, dass nur 60 % der Unternehmen weltweit umfassende technische Lösungen zur Betrugsprävention über alle Transaktionskanäle hinweg implementiert haben. In den Regionen EMEA (Europa, Naher Osten und Afrika) und APAC (Asien-Pazifik) nutzt lediglich jedes vierte Unternehmen Datenaustausch-Initiativen als Teil seiner Betrugspräventionsmaßnahmen. Dies steht im Kontrast zur Aussage der Mehrheit der Unternehmen, dass die Verbesserung der digitalen Erfahrung (72 %) und die Minimierung von Störungen beim Bezahlvorgang (68 %) höchste Priorität haben.

Stephen Topliss, Vice President Fraud and Identity bei LexisNexis Risk Solutions, betont die Herausforderungen, denen sich Finanzinstitute gegenübersehen:

LexisNexis Risk Solutions

Der Wunsch der Verbraucher nach einem schnelleren und unverzüglichen Service treibt die Nachfrage nach Veränderungen voran, einschließlich der Erstellung alternativer Zahlungslösungen. Als Reaktion darauf ermöglichen Regulierungsbehörden und Zentralbanken Systeme wie Instant Payments, die Transaktionen erleichtern.“

Stephen Topliss, Vice President Fraud and Identity LexisNexis Risk Solutions

Ein weiteres Problemfeld sind synthetische Identitäten – gefälschte digitale Profile, die zu betrügerischen Zwecken erstellt werden. Laut dem Bericht sind solche Identitäten etwa siebenmal häufiger ohne Verwandte ersten Grades und zwanzigmal häufiger in mehreren Kreditanträgen innerhalb kurzer Zeit zu finden. Dies verdeutlicht die Bedeutung umfassender Daten zur Erkennung solcher betrügerischer Aktivitäten.

Synthetische Identitäten und die Rolle des Menschen

Darüber hinaus bleibt der Mensch das schwächste Glied in der Kette der digitalen Sicherheit. Die Studie zeigt, dass ein erheblicher Anteil der sogenannten “Money Mules” – Personen, die für Geldwäsche verwendet werden – unter 25 Jahre alt ist. Diese Gruppe hilft Cyberkriminellen, jährlich zwischen 2 % und 5 % des globalen BIP zu waschen. Trotz der Identifizierung vieler Money Mules durch die Behörden werden weniger als 10 % verhaftet und weniger als 1 % strafrechtlich verfolgt, was das Vertrauen der Verbraucher in die digitale Welt weiter belastet.

Das schlimmste Szenario wäre, dass die Verbraucher aufhören, online einzukaufen, weil sie dem Prozess nicht vertrauen. Die Bekämpfung dieses globalen Problems erfordert einen vielschichtigen Ansatz, da es keine Patentlösung für die Betrugsbekämpfung gibt.“

Stephen Topliss, Vice President Fraud and Identity LexisNexis Risk Solutions

Der Global State of Fraud Report von LexisNexis Risk Solutions verdeutlicht die Notwendigkeit einer stärkeren Zusammenarbeit und eines besseren Datenaustauschs zwischen Unternehmen, um die wachsenden Risiken durch digitalen Betrug einzudämmen. Durch gemeinsame Anstrengungen und den Einsatz innovativer Technologien können Organisationen nicht nur ihre Erkennungsraten drastisch verbessern, sondern auch das Verbrauchervertrauen in digitale Dienstleistungen stärken. Gleichzeitig wird deutlich, dass menschliche Faktoren, wie das Verhalten junger Money Mules, nach wie vor eine große Herausforderung darstellen und bei der Bekämpfung von Cyberkriminalität nicht vernachlässigt werden dürfen.

Der „LexisNexis Risk Solutions Global State of Fraud and Identity Report 2024“ ist eine umfassende Umfrage unter 2.952 Verantwortlichen im Bereich Risikomanagement und Betrugsbekämpfung im Handel, E-Commerce und bei Finanzdienstleistern. Die englische Version kann kostenlos nach Angabe persönlicher Daten heruntergeladen werden.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/218960

Schreiben Sie einen Kommentar