Was kommt nach SCT Inst? … OCT Inst, SWIFT gpi instant und IXB: Die neue Welt der globalen Echtzeitüberweisung

PPI

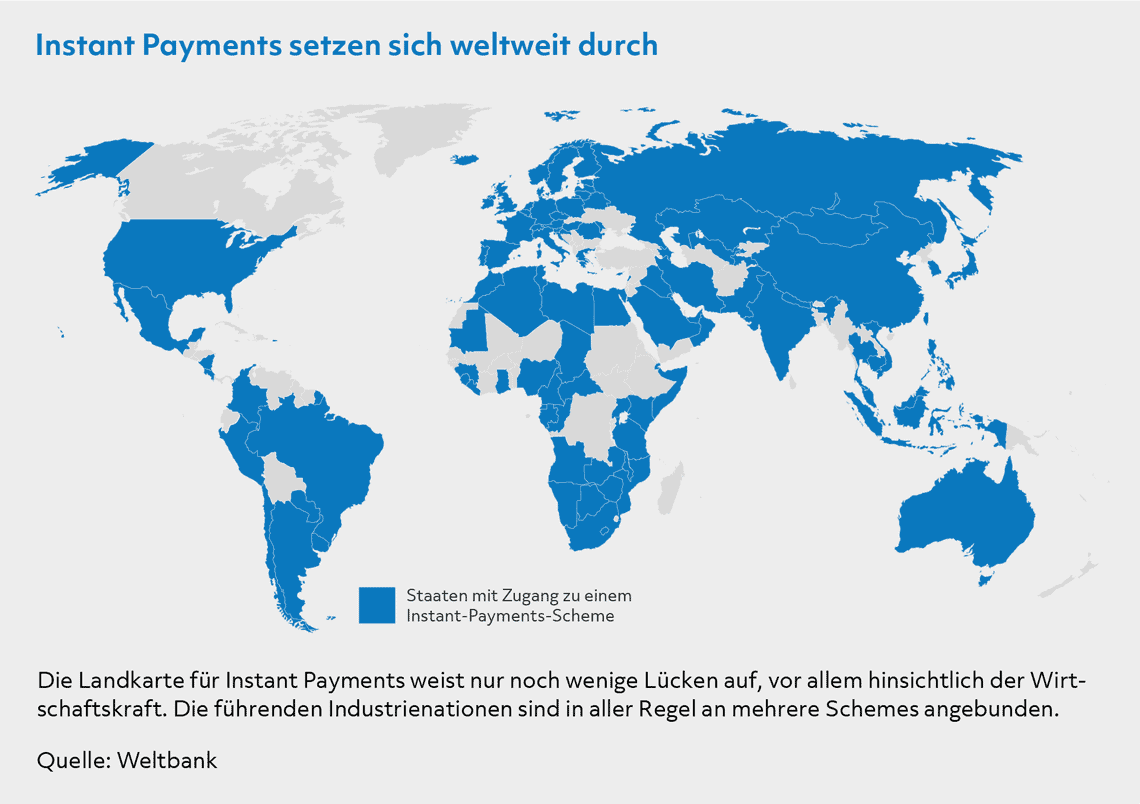

Die Uhr tickt: Im März dieses Jahres wurde die EU-Verordnung zu SEPA-Instant-Payments im EU-Amtsblatt veröffentlicht. Echtzeitzahlungen werden damit auch im Euroraum bald zur Pflicht. In anderen Regionen der Welt sind Instant Payments längst Normalität. Ein Überblick.

von Sabine Aigner und Thomas Ambühler, PPI

Die Entwicklung von Instant Payments kommt auch hierzulande voran, denn die Politik will grenzüberschreitende Geldtransfers bis 2027 schneller, transparenter und inklusiver gestalten. Dieser Wille kommt nicht von ungefähr, denn Korrespondenzbanken wickeln den Auslandszahlungsverkehr meist noch unter Nutzung des SWIFT-Netzwerks ab.

PPI

Viele Überweisungen in fremde Währungsräume dauern damit immer noch mehrere Tage, trotz Verbesserungen wie SWIFT gpi, und beim Thema Kostentransparenz für die Verbraucher herrscht Fehlanzeige. Diese Hürden müssen jedoch nicht sein, inzwischen haben alle wichtigen Wirtschaftsräume Instant-Payments-Systeme zur Marktreife gebracht.

Und wo nicht die Politik als Treiber wirkt, versprechen Erfahrungen aus Ländern wie Indien oder Ghana positive Auswirkungen auf den Handel und das Bruttoinlandsprodukt (BIP). So ist es kein Wunder, dass auch das Interesse global operierender Unternehmen den Markt antreibt. Dagegen fehlt bislang der entsprechende Rückenwind von Verbraucherseite, diese halten sich besonders hierzulande bei Instant Payments noch zurück – was auch daran liegt, dass Echtzeitzahlungen in den meisten Fällen bepreist werden.

PPI

Die internationale Standardisierung kommt langsam in Gang

Thomas Ambühler arbeitet seit 2018 für die PPI (Website). Nach seinem Studium der Softwaretechnik war er im Bereich des Business Rules Management unter anderem bei IBM in der fachnahen Produktberatung tätig. Bei der PPI AG liegt sein Hauptfokus im Auslandszahlungsverkehr, insbesondere auf den Themen der ISO-Migration und T2.

Thomas Ambühler arbeitet seit 2018 für die PPI (Website). Nach seinem Studium der Softwaretechnik war er im Bereich des Business Rules Management unter anderem bei IBM in der fachnahen Produktberatung tätig. Bei der PPI AG liegt sein Hauptfokus im Auslandszahlungsverkehr, insbesondere auf den Themen der ISO-Migration und T2.Doch es tut sich etwas.

Zum Beispiel dürfte die weltweite Harmonisierung von ISO-20022-Formaten die Reibungsverluste bei der Abwicklung von Instant Payments deutlich verringern.”

Wie es gehen kann, zeigen die Vorreiter in Asien – sogar grenzübergreifend: So ist der Instant-Zahlungsservice PayNow aus Singapur heute schon mit Services in drei verschiedenen Währungsräumen verbunden. In manchen Ländern kommt hinzu, dass innovative Echtzeitlösungen Menschen ohne Bankkonto in das Finanzsystem einbinden sollen. Einige Regierungen unterstützen diese Entwicklung, indem sie digitale Zahlungsdienste durch finanzielle und andere Anreize fördern.

Unterschiedliche Systeme in der Erprobung

Sabine Aigner ist Managerin beim Software- und Beratungshaus PPI (Website) und ist verantwortlich für den Auslandszahlungsverkehr und Großbetragszahlungsverkehr. Ihre Expertise umfasst über 35 Jahre im Zahlungsverkehr bei verschiedenen Banken. Ihr Fokus liegt auf der Business-Analyse und dem Anforderungsmanagement.

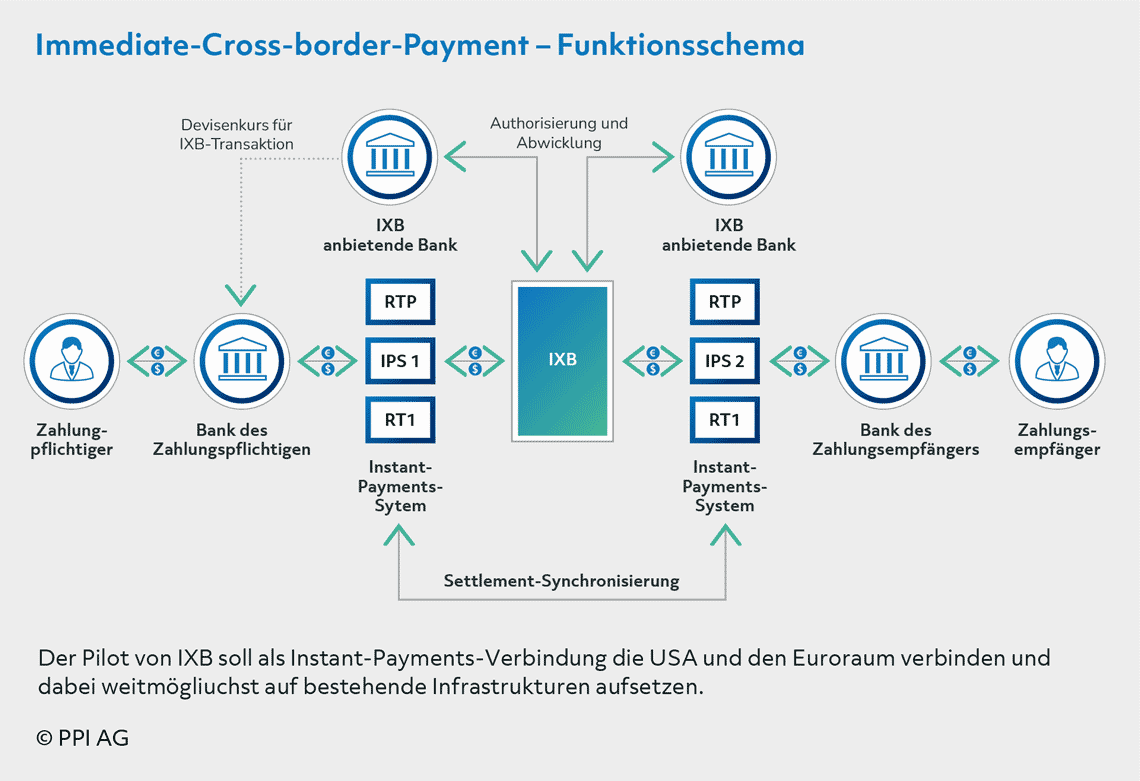

Sabine Aigner ist Managerin beim Software- und Beratungshaus PPI (Website) und ist verantwortlich für den Auslandszahlungsverkehr und Großbetragszahlungsverkehr. Ihre Expertise umfasst über 35 Jahre im Zahlungsverkehr bei verschiedenen Banken. Ihr Fokus liegt auf der Business-Analyse und dem Anforderungsmanagement.Eine weitere Initiative heißt IXB, sie soll zunächst den US-Dollar- mit dem Euroraum verbinden (weitere Währungskorridore sind vorgesehen) und baut auf existierenden Instant-Payments-Systemen auf.

PPI

PPI

SCT Inst ist erst der Anfang: In einem aktuellen Whitepaper gibt die PPI einen Überblick über weltweite Initiativen und Trends rund um Instant Payments. Das Whitepaper kann hier nach Angabe der Kontaktdaten heruntergeladen werden.

Entwickelt wurde das System von The Clearing House in den USA und EBA CLEARING in Europa mit Unterstützung von 25 Banken auf beiden Seiten des Atlantiks. IXB soll in Kürze starten. Ein weiteres System ist SWIFT gpi. Dieses gibt es zwar schon seit einigen Jahren, es soll Geschwindigkeit und Transparenz von Zahlungen über die Korrespondenzbankkette erhöhen. Neu ist jedoch SWIFT gpi instant, mit dem sich grenzüberschreitende Echtzeitzahlungen abwickeln lassen. Dazu kommen weitere Projekte sowohl auf staatlicher und zwischenstaatlicher Ebene. Beispiele finden sich in Russland, dem Iran und China sowie bei unterschiedlichen Akteuren der Finanzindustrie wie bei Visa und Mastercard.

Kleinere Netzwerke entstehen

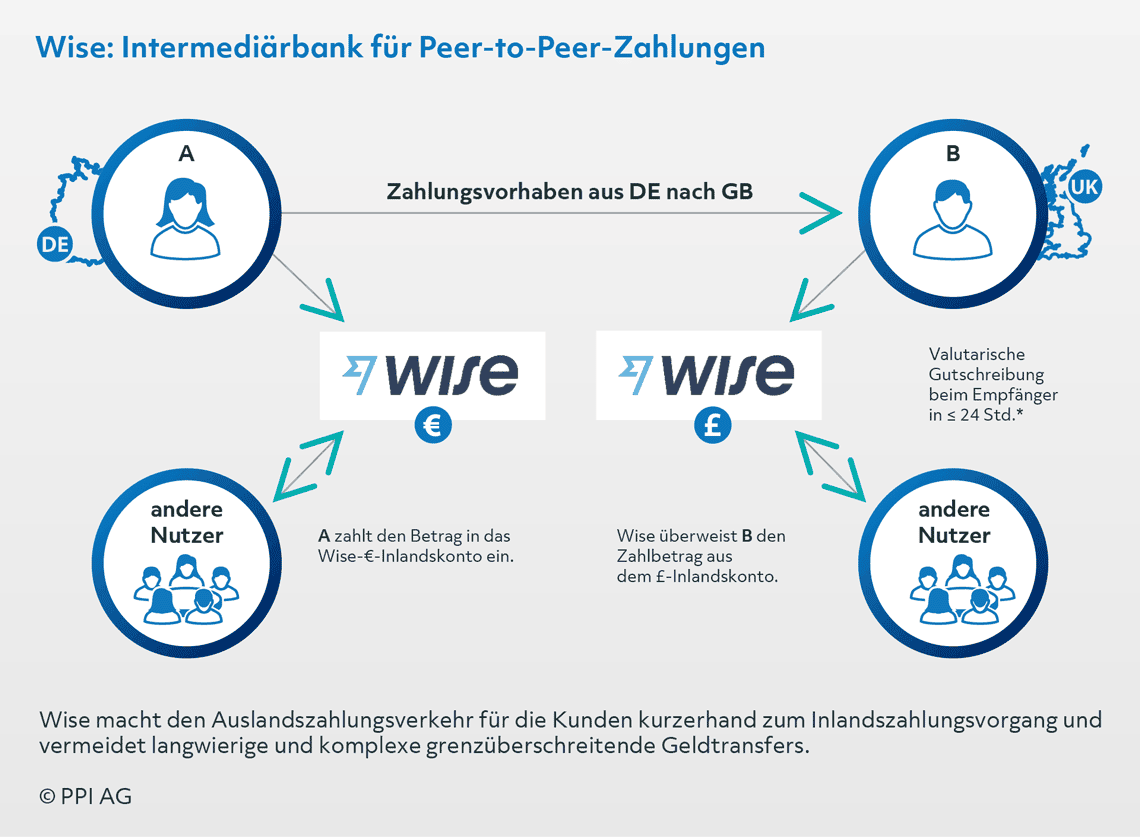

Neben diesen Initiativen der großen Unternehmen und Organisationen existieren auch kleinere Netzwerke und Marktteilnehmer, die echte Alternativen für den Auslandszahlungsverkehr anbieten.

PPI

So entfallen die sonst üblichen Auslandsüberweisungskosten und Kunden profitieren von schnellen, unkomplizierten und kostengünstigen Geldtransfers zwischen verschiedenen Währungen.”

Wise konnte bereits hochkarätige Partner wie SWIFT oder Visa gewinnen und bietet Transfers zwischen mehr als 50 verschiedenen Währungen an. Frischen Wind in die grenzüberschreitende Echtzeitüberweisungslandschaft bringen zudem moderne Technologien wie Blockchain-Netzwerke, Stablecoins und Distributed-Ledger. Diese sind bereits vom Prinzip her grenzenlos gestaltet und damit für den Auslandszahlungsverkehr nutzbar. Allerdings fehlt vielfach noch das nötige Vertrauen von Verbrauchern und Unternehmen in diese Kryptonetzwerke, um sie für Instant Payments ins Ausland zu nutzen.

Die Zahlen können Sie hier im ACI-Worldwide-Report “Prime Time for Real-Time Global Payments-Report” nachlesen.

Fazit

Was vor allem in Asien bereits erfolgreicher Standard ist, dürfte auch in Deutschland zunehmend an Bedeutung gewinnen. Aufgrund der genannten Faktoren erwarten wir ab 2025 einen Schub für die Instant Payments und einen deutlichen Nutzungszuwachs bei entsprechenden Lösungen. Allerdings braucht es eine moderne Infrastruktur und damit oftmals erhebliche Investitionen auf Bankenseite, um Transaktionen in Echtzeit zu verarbeiten. Dazu kommt das Thema Sicherheit:

Für Sicherheitsüberprüfungen und Betrugsbekämpfung steht weniger Zeit zur Verfügung, die Systeme müssen entsprechend aufgerüstet werden.”

Letztendlich sind die Entwicklungen aus Bankensicht aber positiv zu bewerten. Denn Instant Payments sind die Voraussetzungen für weitere Mehrwertdienste, etwa rund um Request-to-Pay. Banken und Sparkassen haben damit die Chance, wieder stärker in den Mittelpunkt der Kundenbeziehung zu rücken.Sabine Aigner und Thomas Ambühler, PPI

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/212933

Schreiben Sie einen Kommentar