Transformationsdruck hält die Versicherungsbranche in Atem – “Vision Versicherung 2030”

BearingPoint

Die Studie Vision Versicherungen 2030 – ein Blick auf die bisherige Entwicklung von BearingPoint und dem Handelsblatt Research Institute (HRI) unterstreicht jetzt den enormen Handlungs- und Veränderungsdruck im Versicherungsmarkt. Versicherungen müssten angesichts des hohen Transformationsdrucks in sehr kurzer Zeit die richtigen Antworten auf zahlreiche Trends vom demografischen Wandel bis hin zur Nachhaltigkeit finden, ihre Geschäftsmodelle entsprechend anpassen und sich in großen Teilen auch neu erfinden.

ber alle Themenbereiche hinweg bleibe die konsequente Digitalisierung ein entscheidender Wettbewerbsvorteil im Kampf um die Kunden. Laut einer BearingPoint-Umfrage von Februar 2023 würden alle Befragten, unabhängig von Bildungsabschluss, Arbeitssituation oder Altersgruppe, eine digitale Kommunikation mit den Versicherungen bevorzugen. Und je jünger und medienaffiner Kunden sind, desto größer sei der Wunsch nach unkomplizierten, digitalen Lösungen.Versicherungen, die es schaffen, sämtliche Prozesse inklusive Genehmigungs- und Vertragsprozesse ganzheitlich zu digitalisieren, werden laut Studie in Zukunft den entscheidenden Wettbewerbsvorteil haben. Technik wie künstliche Intelligenz (KI) spiele dabei eine wichtige Rolle. Durch Automatisierung auf Basis von KI würden Versicherer Fehlerquoten senken und Prozesse beschleunigen. Auch VR-Technologien – Virtual Reality – werden teilweise bereits in der Beratung eingesetzt. Doch insgesamt hinke die Versicherungsbranche anderen Branchen beim Einsatz moderner Technologien weit hinterher, so zum Beispiel bei der Anzahl der Unternehmen und Organisationen, die OpenAI-Anwendungen nutzen.

BearingPoint

Die Versicherungsbranche befindet sich bereits mitten in einer Zeitenwende. Kunden erwarten heute eine ständige Verfügbarkeit, schnellen Service und vollumfassende digitale Kommunikation. Also zum Beispiel eine Versicherung für ein paar Stunden oder ein paar Tage, fürs Bergsteigen oder Handwerkerservice – und möglichst alles per Klick in wenigen Minuten erledigt. Der persönliche Kontakt ist nach wie vor wichtig für den Vertriebserfolg, doch er findet noch stärker zusätzlich über mehr digitale Kanäle statt.”

Giso Hutschenreiter, Versicherungsexperte bei Bearingpoint

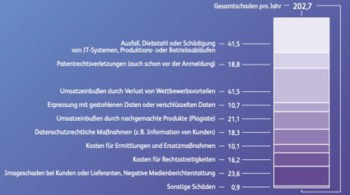

Großes Vertrauen würden Investoren vor allem in InsurTechs setzen, die sich mit KI beschäftigen oder Lösungen rund um das Internet der Dinge (IoT) bauen. So setzen inzwischen mehr als die Hälfte der Versicherungsgesellschaften direkt oder indirekt auf das Internet der Dinge. Unter den KI-Ansätzen sind besonders Vorhersagemodelle im Kommen. Gerade Cyberbedrohungen würden für Unternehmen jeder Größe heute zum Alltag gehören und speziell hier müssten Versicherungen völlig neue Risiko- und Vorhersagemodelle entwickeln.Versicherungen haben Cloud und CloudComputing nicht auf dem Schirm

Auch beim Thema Cloud bzw. Cloud Computing sieht es laut der Studie noch recht mager aus. Obwohl kundenorientierte, effiziente und damit auch kostenbewusste Cloud-Systeme das Tagesgeschäft erleichtern würden, ist das Zielbild, wonach jeder große Versicherer seine neuen Infrastrukturlösungen und Anwendungen aus der Cloud mit Sicherheitslösungen bezieht, noch weit weg. Viele Versicherer zögerten bei der Umstellung, weil sie zu große Aufwände und Komplexität bei einem Wechsel in die Cloud befürchteten.

Generationenunterschiede immer relevanter

Wer heutzutage auf dem Versicherungsmarkt ganz vorne mitspielen will, müsse den verschiedenen Kundengruppen passgenaue Angebote machen, schnell und flexibel sein sowie einen 24/7-Service anbieten – und das heißt, alle Generationen entsprechend ihrer Hauptkanäle zu bedienen. Dafür sei es wichtig, die Generationenunterschiede in den Fokus zu nehmen und sich intensiver mit den verschiedenen Generationen, deren unterschiedlichen Bedürfnissen und Interessen zu beschäftigen – ein Punkt, der bisher wenig Beachtung fand, aber von zentraler Bedeutung ist.

BearingPoint

Im Jahr 2030 wird die Babyboomer-Generation im Ruhestand sein und die Altersgruppe derjenigen, die 60 Jahre und älter sind, um mehr als drei Millionen zusätzliche Versicherungskunden gestiegen sein. Die klassischen Kerngruppen im Alter zwischen 20 und 60 Jahren schrumpfen bis dahin um mehr als vier Millionen Menschen. Das bedinge neue Abwerbe-, Geschäfts- und Vertriebsstrategien für Versicherer. Insbesondere in der Generation Z sei das eine große Herausforderung. Junge Leute beschäftigen sich nur ungern mit Versicherungen. Darin liege ein wichtiger Ansatzpunkt für die Branche.

HRI

Unter den Versicherungen herrscht ein enormer Wettbewerbs- und Veränderungsdruck. Lang eingespielte Prozesse, Produkte und Geschäftsmodelle gilt es, der neuen Realität anzupassen. Einige Versicherer sind schon sehr weit, andere hingegen zögern immer noch, zentrale Weichenstellungen für den heutigen und zukünftigen Markt vorzunehmen. Konkret heißt das: Modernisierung der IT-Landschaft, agile Cloud-Nutzung, höhere Kundenzufriedenheit und -bindung, engere Verknüpfung von digitalen Ökosystemen und stärkere Einbindung von Versicherungsprodukten bei Drittanbietern.”

Dr. Sven Jung, Director Economic Analysis & Financial Planning beim HRI

Über die Studie

Die Studie „Vision Versicherungen 2030 – ein Blick auf die bisherige Entwicklung“ untersucht, welche Veränderungen in der Versicherungswelt mit Blick auf die Vision Versicherungen 2030 in den vergangenen drei Jahren bereits zu verzeichnen sind. Außerdem erfolgt ein Validitätscheck, inwieweit die zwölf Thesen der Vision angesichts der aktuellen Megatrends und Veränderungen im Alltag der Kunden noch passend sind. Abschließend wird skizziert, wie der weitere Weg zur Vision Versicherungen 2030 aussieht.

Die Studie können Sie nach Angabe der Kontaktdaten hier herunterladen.ft

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/160390

Schreiben Sie einen Kommentar