Studie: Privatbanken verfügen über deutlich weniger Digitalkompetenz als Retailbanken

Finnoconsult

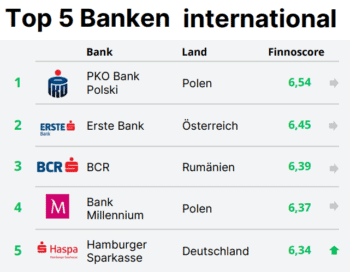

Der beste Privatbanking Anbieter, die DBS Singapur, liegt mit 4,88 von 10 Punkten klar hinter der besten Retailbank 2024*, der PKO Bank Polski mit 6,54 Punkten.

Finnoscore

Im Klartext heißt das: Kundinnen und Kunden, die heute Wert auf eine sehr gute digitale und kundenorientierte Kommunikation über verschiedene Kanäle hinweg legen, können dies mit größerer Wahrscheinlichkeit bei einer Retailbank erleben – in Zeiten digitaler Transformation und zunehmenden Wettbewerbs unverständlich, warum ein ähnliches Niveau an digitaler Unterstützung nicht auch den betuchten Privatebanking-Kunden angeboten wird. Aufgrund des im Januar 2025 in Kraft tretenden Barrierefreiheitsstärkungsgesetzes und dem festgestellten Nachholbedarf vieler Institute erwarten wir hier aber eine Umsetzungsoffensive vieler Institute und bessere Scores in der nächsten Studienausgabe.“

Chris Berger, Geschäftsführer Finnoconsult

Barrierefreiheitsstärkungsgesetz wird von Privat-Banking Anbietern noch nicht erfüllt

Im Januar 2025 tritt das Barrierefreiheitsstärkungsgesetz in Kraft. Rund 63 Prozent der Private Banking-Anbieter haben bei der barrierefreien Gestaltung ihrer Webseite noch einen erheblichen Nachholbedarf.

Finnoconsult

„Das Lastenheft in den Marketing- und IT-Abteilungen dürfte für die nächsten Monate gut gefüllt sein, schließlich müssen Standards wie die Anpassungsmöglichkeit von Textgrößen und Kontrasten auf der Webseite angeboten werden“, weiß Chris Berger. Besser machen es bereits jetzt die HypoVereinsbank, bei der Texte vorgelesen werden können und Emirates ENB, bei der Nutzer den Textabstand anpassen und Animationen pausieren können.

Enges Top 10-Feld, erneuter Gewinner: DBS Singapur

Im Gesamtranking liegen die Top 10 der Privatbanken dicht beieinander – der Abstand zwischen der erstplatzierten Bank und Platz zehn beträgt im Gesamtscore lediglich 0,29 Punkte auf einer Skala von 0 bis 10. Die DBS Singapur gewinnt im zweiten Jahr in Folge, wenn auch mit 4,88 Punkten nur 0,02 Punkte vor Hauck Aufhäuser Lampe (Deutschland) und ebenso dicht gefolgt von der UBS (Schweiz), die punktgleich mit dem Bankhaus Spängler aus Österreich abschneidet. Komplettiert werden die Top 5 mit Vontobel aus der Schweiz mit 4,73 Punkten. In gleich drei der zwölf Dimensionen (Online-Services, Online-Marketing und Loyalty & Ökosystem) konnte DBS Singapur am meisten überzeugen, was schließlich zum Gesamtsieg bei der digitalen Kompetenz und kundenorientierten Kommunikation führte. Im Vergleich liegt der asiatische Anbieter fast zwei Punkte über dem Durchschnitt aller analysierten Private Banking-Anbieter.

Eine nahtlose digitale User Experience gewinnt auch im Private Banking zunehmend an Bedeutung hinzu – von der USP-Positionierung über vielfältige Omnichannel-Kommunikation bis hin zur Conversion. Dabei rückt das Thema der möglichst persönlichen Ansprache auch im digitalen Raum immer stärker in den Fokus.“

Licht und Schatten

Die LLB aus Liechtenstein schaffte es als neue Bank im Sample direkt auf Platz elf. Merck Fink konnte sich um 5 Plätze auf Platz 22 verbessern. Die BIL aus Luxemburg hat den größten Anstieg im Jahresvergleich verzeichnet: von Platz 33 stieg sie auf Platz 27 (+ 6 Plätze). Größter Absteiger ist EFG aus der Schweiz, mit einem Verlust von 7 Plätzen nun auf Platz 26 rangierend.

Finnoscore

Viele Privatbanken scheinen ihren Fokus zunehmend auf die Dimensionen Website, Mobile Apps und Attraktivität für potenzielle Kundinnen und Kunden zu legen, da sie im Vergleich zu den anderen Dimensionen hier die höchsten Resultate erzielt haben. Um Vertrauen aufzubauen, setzen einige Banken auf den Einsatz von Bewertungen oder Auszeichnungen sowie Referenzen von Kunden. Diese werden beispielsweise bei der Quirin Privatbank und Donner Reuschel direkt auf der Startseite präsent dargestellt.

Für eine bessere persönliche Ansprache und Verfügbarkeit hat die Fürst Castellsche Bank eine Finder-Funktion initialisiert, bei der themenspezifisch Berater ausgewählt werden können. Zudem gibt es einen täglichen 10-Stunden-Live-Chat. Beides noch echte USPs im Private Banking-Sektor.

Heutzutage sollte es nicht mehr extra erwähnenswert sein, doch ist es das im Bankenumfeld noch: Institute richten spezielle Beratungs- und Bildungsangebote für Frauen ein, so zum Beispiel die UBS.

Am wenigsten konnten die Institute bei der Dimension Loyalty & Ökosystem punkten, obwohl den wohlhabenden Kunden oftmals doch einiges geboten wird, aber eben meist sehr gut versteckt. Insbesondere Aspekte wie Kundvorteile und Mehrwert-Services sollten in der Zukunft stärker in den Fokus rücken.

Wir sehen insbesondere im Vergleich mit dem Retail-Sektor, dass die Privatbanken bei der Digitalkompetenz noch viel Luft nach oben haben. Das bedeutet aber auch, dass eine Bank, die jetzt alle Möglichkeiten stringent umsetzt, innerhalb kürzester Zeit die Konkurrenz abhängen kann. So ließe sich dann auch ein breiteres Zielpublikum überzeugen – ohne klassische Private Banking-Themen wie Persönlichkeit, Exklusivität und Vertrauensschaffung aufzugeben.“

Über die Studie

Die Datenerhebung erfolgte von April bis Juli 2024. Jedes der 43 Institute wurde durch drei Analysten anhand von 320 Kriterien aus Kundensicht bewertet. Die Überarbeitung der Methodik und die Erstellung des Finnoscore Private Banking ist in Kooperation mit der Fachhochschule Joanneum Graz, Institut für Bankmanagement entstanden.

Die vollständige Studie kann hier kostenlos heruntergeladen werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/215913

Schreiben Sie einen Kommentar