Nur die Hälfte der Banken wird im nächsten halben Jahr ESG-Anforderungen erfüllen

Viele Banken sind nicht auf dem richtigen Weg, um ihre Ziele hinsichtlich Umwelt, Soziales und Unternehmensführung zu erreichen (ESG). Das zeigt die aktuelle Studie Taking sustainability seriously: Are banks ready? von Avanade und Efma. In konkreten Zahlen heißt das: Nur die Hälfte der Banken (53 %) wird in den nächsten sechs Monaten für die aufsichtsrechtlich erforderliche Berichterstattung bereit sein.

Avanade

Avanade

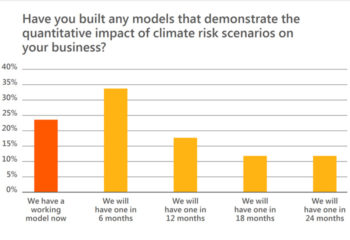

Ebenfalls erschreckend ist, dass nur eine von vier Banken zum Zeitpunkt der Befragung ein Klimarisikomodell erstellt hat. Ein Drittel (34 %) plant, dies in sechs Monaten zu erreichen. Die restlichen 42 % werden frühestens in einem Jahr die Auswirkungen verschiedener Klimaszenarien untersuchen können, 12 % werden zwei Jahre warten müssen.

Das Problem

Die Datenintegration stelle laut Befragten die größte Herausforderung bei der Analyse von Klimarisiken dar: Fast ein Drittel der Banken (32 %) kämpft mit der mangelnder Integration entsprechender Informationen in ihr Risikomanagement-System.

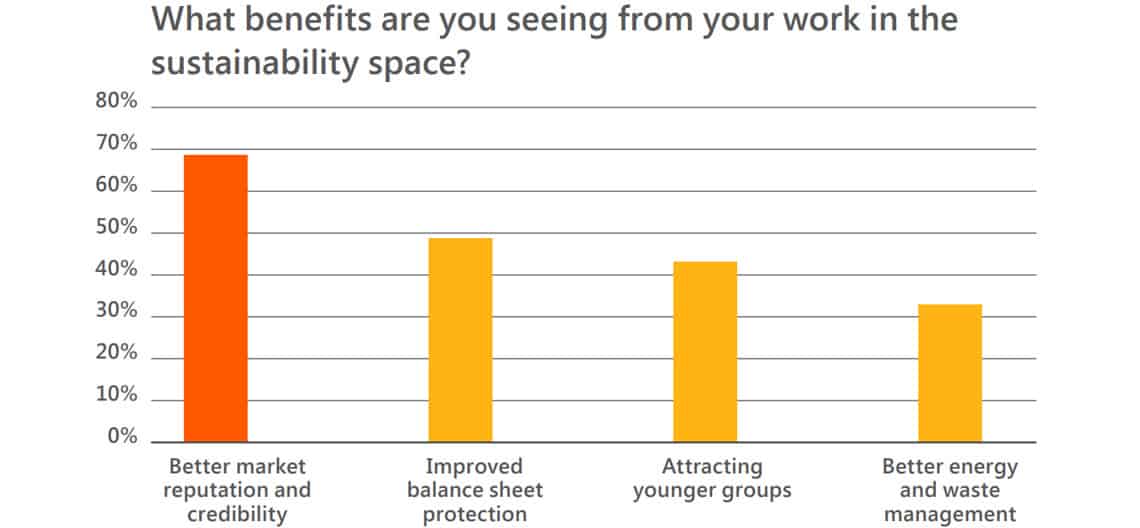

Dabei wären Erfolge hier durchaus bedeutsam: Die große Mehrheit der Banken (70 %) ist der Ansicht, dass sich eine entsprechend belegbare ESG-Tätigkeit positiv auf Ruf und Glaubwürdigkeit am Markt auswirkt. Weitere Vorteile wären demnach der Schutz der Bilanz (50 %), der Gewinnung jüngerer Verbrauchergruppen wie Millennials und Generation Y/Z (44 %) und ein besseres Energie- und Abfallmanagement (34 %).

Avanade

TCFD als Basis

Die entsprechende Rahmenordnung der klimabezogenen Finanzinformationen (Climate-related Financial Disclosures, TCFD) wurde eigentlich schon im Jahr 2016 ins Leben gerufen. Sie hat sich seitdem zum globalen Standard für die Offenlegung von Klimadaten entwickelt. Im Jahr 2020 verabschiedete Neuseeland als erstes Land ein Gesetz, das Finanzdienstleister verpflichtet, über die Auswirkungen des Klimawandels auf ihre Geschäftstätigkeit zu berichten. Im selben Jahr hatte die britische Finanzaufsichtsbehörde angekündigt, dass alle börsennotierten britischen Unternehmen mit einem „Premium Listing“ die TCFD-Anforderungen bis 2023 zu erfüllen oder zumindest zu erläutern hätten.

Avanade

Ob es um die Offenlegung und Berichterstattung geht, um ein funktionierendes Klimarisikomodell oder um schwierige Entscheidungen darüber, ob und wo Kundengeschäfte aufgegeben werden sollen: Es gibt noch viel zu tun. Die Integration von Klimadaten in das Risikomanagement ist jedoch ein wichtiges Anliegen. Die gute Nachricht für die Geldhäuser: Es gibt technologische Lösungen, die ihnen ein verbessertes Datenmanagement ermöglichen.“

Robert Horndasch, Advisory Executive DACH bei Avanade

Laut Avanade müssen Banken fünf Aspekte beachten, wenn die Banken die Herausforderungen eines erfolgreichen Übergangs zu einer ESG-konformen Wirtschaft meistern wollen:- Vollständige Transparenz bei ihrer Geschäftstätigkeit

- Gestaltung eines grünen Produktportfolios, um jüngere Kunden anzusprechen

- Erstellung robuster Stresstests und Szenarioanalysen für Klimarisiken

- Nutzung von Technologien zur effektiveren Datenerfassung, um Reporting, Planung von Szenarien und Risikomanagement zu verbessern

- Treffen harter Entscheidungen hinsichtlich vollständiger Investitionsstopps, um ein klares Übergangsprogramm zu einem kohlenstoffarmen Anlageportfolio zu demonstrieren

Zur Methodik der Studie

An der Umfrage nahmen Personen aus Europa (68 %), Nordamerika (16 %), dem asiatisch-pazifischen Raum (10 %) und Afrika (6 %) teil. Darüber hinaus führte Efma mehrere tiefgehende Interviews mit Führungskräften der folgenden Banken durch: ABN AMRO, Banorte, BBVA, Caixabank, Desjardins, Deutsche Bank, ING, Maybank, Novobanco und Standard Chartered Bank.

Die Studie können Sie hier kostenlos herunterladen.ft

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/142937

Schreiben Sie einen Kommentar