Neues Score-Modell ab 2025: So wird der Schufa-Score modernisiert

Schufa

Alles neu bei der Schufa: Ab 2025 soll es eine neue Grundlage und Errechnung für den Schufa-Score geben. Diese dann vierte Version des Scores, die aktuell unter dem Begriff „Schufa Next Generation“ erprobt und mit Partnern erörtert wird, soll die logische Schlussfolgerung der Transparenzoffensive sein, die seitens der Wiesbadener vor rund zwei Jahren angestoßen wurde. Anstelle der bis zu fünfzig einzelnen Scores tritt dann tatsächlich ein einzelner, der sich am bisherigen Banken-Score und dem Basis-Score orientiert.

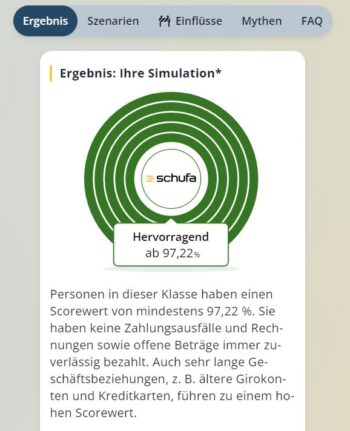

Verraten, wie genau der neue Score zustande kommt, will man derzeit noch nicht, so erklären Vertreter der Schufa anlässlich einer Presseveranstaltung. Klar sei aber, dass man zwar vieles vereinfachen wolle, das Rad aber nicht gänzlich neu erfinden werde. Insofern sei die aktuell schon verfügbare Score-Simulator auch weiterhin ein guter Anhaltspunkt dafür, worauf die Schufa schaut, wenn sie die Bonität eines Bundesbürgers beurtelt. Klar schient jedenfalls bereits heute, dass man weiterhin Ratenkredite, Kreditkarten und andere heute gültige Features berücksichtigen werde. Das Alter der Geschäftsbeziehung werde weiterhin positiv bewertet – und Zahlungsausfälle seien weiterhin negativ konnotiert.Schufa-Scores sind zwar immer erklärbar, aber sie können häufig nur anhand des jeweiligen Einzelfalls erläutert werden. Dabei ist es nicht immer leicht, die dahinterstehenden, mathematisch-statistischen Methoden leicht verständlich darzustellen.“

Eine Schufa-Sprecherin

Doch mit dem bisherigen Wildwuchs will man etwas aufräumen. Bislang gibt es neben dem Basis-Score, also dem, was in aller Regel für die Verbraucher der Schufa-Score ist, auch sechs branchenspezifische Scores, etwa für Handel und E-Commerce getrennt und sogar getrennt für Banken, Genossenschaftsbanken und Sparkassen. Hinzu kommen etwa 30 von Einzelunternehmen beauftragte individuelle Scores sowie Modelle für bestimmte Zwecke wie Inkassomaßnahmen und Hypotheken.

Schufa

Aus 50 Score-Varianten wird ein zentraler Score

Ob diese Granularität wirklich aussagekräftiger war als ein zentraler Score, darf bezweifelt werden, aufwändig war all das in jedem Fall. Bis zu 50 Einflussmöglichkeiten und Parameter gehen heute in die Berechnung der Score-Varianten ein, wohingegen man in Zukunft lediglich auf 10 bis 15 Variablen schauen wolle, um den Score-Nukleus zu errechnen. Dieser wird derzeit bereits erprobt und offenbar zusammen mit nicht näher benannten Partnern auf Herz und Nieren und Validität untersucht. Man wolle so in Zukunft den Verbrauchern ermöglichen, die wirklich wichtigen Variablen im Blick zu behalten.

Die jetzige dritte Generation des Schufa-Scores besteht seit 2016 – und man ist sich darüber im Klaren, dass seitdem z.B. die Zahl der Minikredite zugenommen hat und die gesamte Buy-now-pay-later-Thematik nur bedingt berücksichtigt werden kann. Umgekehrt könnte es auch dazu kommen, dass eine große Anzahl von Kreditkarten nicht mehr so stark in die Bonitätsbewertung einfließt und die Zahl der Girokonten nur als bedingt aussagekräftig bewertet wird. Zudem nutzen laut einer Bitkom-Studie immer mehr Menschen Vergleichswebseiten und wechseln daher häufiger als vor zehn Jahren ihre Hausbank und relevante Kreditprodukte, um günstigere Konditionen zu erhalten. Nicht zuletzt hat sich auch durch den E-Commerce vieles verändert, was den Schufa-Score in der Vergangenheit betraf (etwa die Zahl der Neuabfragen bei Shops, bei denen man erstmalig auf Rechnung bestellt).

Verzicht auf Künstliche Intelligenz

Auch wenn in der aktuellen vierten Variante derzeit noch vieles validiert und wissenschaftlich begutachtet werde, ist zumindest schon eines sicher und wird betont: Die Schufa will sich zwar auf jene aussagekräftigen Variablen fokussieren und vieles weglassen, was als weniger relevant angesehen wird, sie will aber auf dem Datenkosmos der Schufa bleiben und ohne Daten Dritter agieren. Und komplexe Berechnungsmodelle auf Basis von Künstlicher Intelligenz und Machine Learning werden nicht zum Einsatz kommen.

In der Vergangenheit habe die absolute Prognosegüte im Fokus der Entwicklung des Score-Modells gestanden, erklärt das Unternehmen – zukünftig wolle man aber auch mehr Wert auf die Verständlichkeit und Transparenz der Einflussfaktoren legen. Man rechne damit, dass das neue System ab 2025 eingeführt werde, wobei es aber auf Seiten der Unternehmen eine Übergangszeit geben wird.

Die nächste Generation des Schufa-Scorings wird Unternehmen weiterhin eine sichere Entscheidungsgrundlage liefern, wir wollen aber gleichzeitig die Verständlichkeit des neuen Scores für Verbraucherinnen und Verbraucher deutlich erhöhen.“

Eine Schufa-Sprecherin

Erst kürzlich hatte das zur Schufa gehörende Startup Forteil neue Funktionen für seine Bonify-App angekündigt. Diese soll es den Verbrauchern in der Basisversion kostenfrei ermöglichen, über den eigenen Schufa-Score im Bilde zu bleiben und sich bei eventuell auftretenden neuen Negativeinträgen informieren zu lassen. Unter Umständen kann es sich nämlich hierbei um Identitäsdiebstahl handeln.

Insgesamt hat die Schufa in ihrer Relevanz aber auch in der Vergangenheit schon den einen oder anderen Dämpfer hinnehmen müssen. Da ist zum einen ein EuGH-Urteil, wonach Insolvenzen schneller als bisher zu löschen sind und Kreditentscheidungen nicht mehr ausschließlich auf Basis eines einzelnen automatisierten Verfahrens erfolgen dürfen. Hinzu kommt, dass viele Unternehmen bereits heute nicht nur auf den Schufa-Score zurückgreifen. Dessen Abfrage gilt im Branchenvergleich als relativ kostenintensiv. Ein Großteil der Daten steht auch bei anderen Dienstleistern zur Verfügung, allerdings oft nicht so detailliert. Der Schufa-Score wird daher oft erst als zweite Maßnahme abgefragt.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/212193

Schreiben Sie einen Kommentar