KI-Regulierung: Kein Hexenwerk für Finanzinstitute

Confinpro

Seit OpenAI das Sprachmodell GPT-3 veröffentlicht hat, stehen Chatbots im Mittelpunkt der Digitalisierungsdebatte. Das ist schade, denn es lenkt von den zahlreichen Anwendungsfällen für Künstliche Intelligenz (KI) ab. Gerade Finanzinstitute können von der neuen Technologie profitieren. Die geplanten regulatorischen Vorgaben der Europäischen Union sind dafür kein Hindernis. Im Gegenteil: Richtig umgesetzt bieten sie die Chance, KI unternehmensweit erfolgreich einzusetzen.

von Klaus Lehmann und Patrick Gschwendtner; Cofinpro

Mit dem EU Artificial Intelligence Act (AI Act) erarbeitet das Europäische Parlament das weltweit erste Gesetz zum Einsatz von KI.Derzeit befindet sich das Regelwerk in den letzten Zügen vor der Verabschiedung und soll – nach einer Übergangsfrist von zwei Jahren – ab Mitte 2026 in allen EU-Mitgliedstaaten verbindlich werden.”

Ziel des neuen Gesetzes: KI und ihre Entwicklung zu fördern, gleichzeitig aber eine stärkere Aufsicht und Transparenz über ihren Einsatz zu gewährleisten.

Cofinpro

Im bereits stark regulierten Umfeld der Finanzinstitute führt der neue AI Act zu einer Ergänzung des bestehenden Regelwerks. Da Finanzinstitute bereits etablierte und bewährte Prozesse im Risikomanagement einsetzen, müssen sie diese nur anpassen statt gänzlich neu aufsetzen. Evolution statt Revolution ist die Devise.

Im Vergleich zu anderen Branchen gehen die Finanzinstitute also mit einem Vorsprung in das KI-Rennen. Eine gute Ausgangslage, um die Chancen der neuen Technologie voll ausschöpfen zu können.

Risikoklassen geben den Einsatzrahmen vor

Die EU verfolgt mit dem AI Act vier grundlegende Ziele:

- Neue KI-Systeme sollen sicher sein und die politischen, sozialen sowie humanen Werte der Europäischen Union widerspiegeln.

- Das klare und umfassende Regelwerk soll Rechtssicherheit schaffen und Investitionen in KI fördern.

- Die Durchsetzung bestehender Rechtsvorschriften zum Schutz der Grundrechte soll gewährleistet und eine bessere Kontrolle des KI-Marktes ermöglicht werden.

- Es soll ein Rahmen für die Entwicklung eines einheitlichen europäischen Binnenmarktes für rechtskonforme, sichere und vertrauenswürdige KI-Anwendungen geschaffen werden.

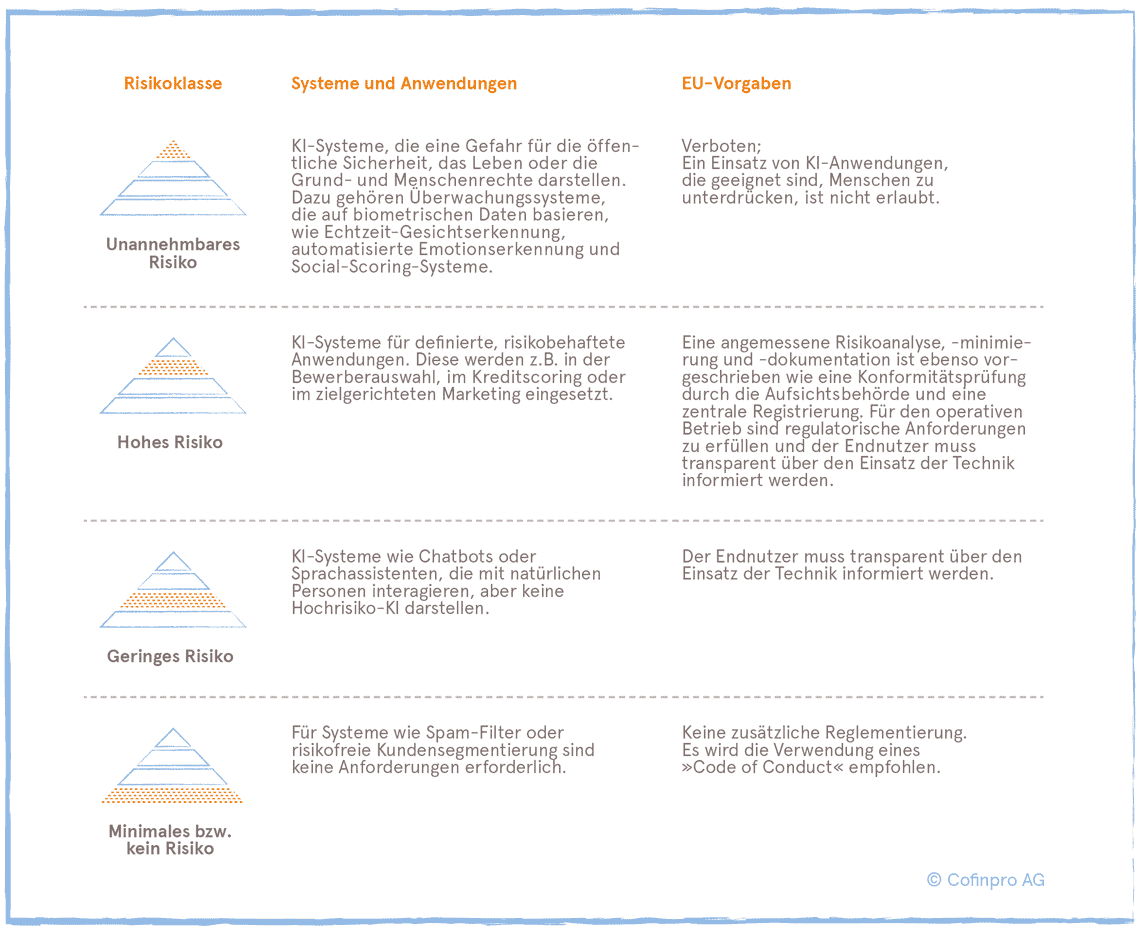

Dazu sind umfassende Offenlegungs- und Meldepflichten vorgesehen. Zudem können Stresstests zur Risikobegrenzung eingeführt werden. Für den Einsatz von KI-Anwendungen sieht der AI Act eine Einstufung in vier Risikogruppen vor. Diese sind:

Confinpro

Mit der Risikoklassifizierung bietet die EU einen klaren Rechtsrahmen, um KI-Entwicklungen zu unterstützen und die Risiken zu begrenzen. Langfristig soll dies zu mehr Vertrauen in die Technologie und zu einem attraktiven Innovationsumfeld führen. Gerade im internationalen Wettbewerb ist dies wichtig, damit die Akteure in der EU nicht den Anschluss verlieren.

KI ist mehr als nur ein Party-Gimmick

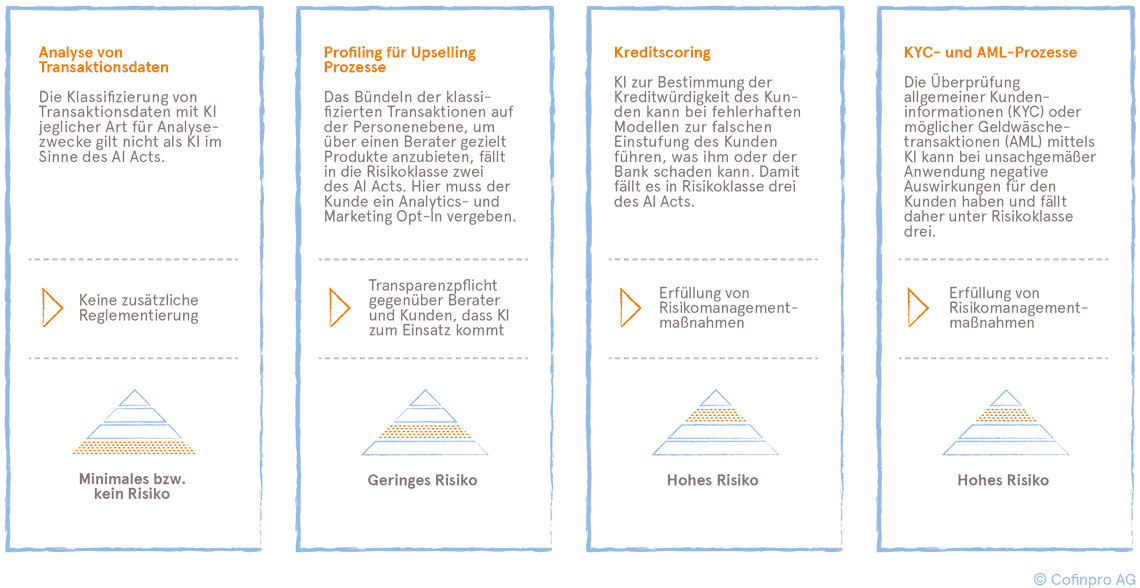

Für die Finanzindustrie liegt der Schlüssel nun in der schrittweisen Einführung von KI-Anwendungen. Eine Regulierung im Zuge des AI Acts erleichtert diese Umsetzung, indem sie einen sicheren Handlungsrahmen für den Einsatz neuer KI-Modelle schafft. Damit wird vor allem die Rechtsunsicherheit bei der Entwicklung und Nutzung der Technologien beseitigt. Dennoch ist es ratsam, sich zunächst auf risikoarme Anwendungen zu konzentrieren, um Erfahrungen zu sammeln und Kundenreaktionen auszuloten. Schritt für Schritt können dann immer anspruchsvollere Anwendungsfälle mit KI-Lösungen realisiert werden.

Die Liste möglicher Anwendungen ist lang.

Confinpro

Die Roadmap zum KI-unterstützten Finanzinstitut

Jedes Institut sollte klären, welche strategischen Ziele durch die Einbindung von KI-Lösungen in den nächsten 3 – 5 Jahren verfolgt werden sollen. Dabei steht im Vordergrund, wie durch den Einsatz von KI-Modellen Mehrwerte im Produkt- und Serviceangebot für die Kunden über die einzelnen Vertriebskanäle erzeugt werden können.

Cofinpro

Klaus Lehmann ist Senior Manager bei der Cofinpro (Website) und Experte im Umfeld Prozessexzellenz in der Finanzbranche. Er hat umfangreiches Know-how im Prozessmanagement und im Themengebiet Governance, Risk & Compliance, welches er bei Kreditinstituten in verschiedenen Leitungsfunktionen und als externer Berater in der Finanzbranche erworben hat.

Confinpro

Patrick Gschwendtner ist Senior Consultant bei Cofinpro (Website) und Experte für Künstliche Intelligenz. Der studierte Wirtschaftsmathematiker bringt umfangreiche Expertise und Erfahrung in der Entwicklung, Konzeptionierung und Umsetzung von datengetriebenen Use Cases mit.

Für die operative Umsetzung neuer KI-Anwendungen ist dann ein Top-Down-Ansatz auf drei Ebenen sinnvoll:

- Organisationsebene

- Projektebene

- Netzwerkebene

Auf der Organisationsebene werden die Grundlagen für einen sinnvollen unternehmensweiten Einsatz von KI gelegt, indem unabhängig vom jeweiligen Anwendungsfall ein Rahmen für die Regelkonformität der neuen Systeme geschaffen wird. Dabei werden einheitliche Methoden (Werkzeuge und Prozesse) festgelegt und durch diese Standardisierung Effizienz für konkrete Konzeptionen und Umsetzungen geschaffen. Dies schafft Freiräume für die Projektebene, um die Entwicklung neuer regelkonformer KI-Modelle aus der Gesamtorganisation heraus zu beschleunigen. Durch die Etablierung von Richtlinien, Prozessen und Verantwortlichkeiten wird eine ausreichende Dokumentation geschaffen und damit die Basis für das kontinuierliche Risikomanagement gelegt.

Auf der Projektebene wird die Einhaltung der regulatorischen Anforderungen sowie die Risikoklassifizierung geprüft. Dies erfolgt durch die kontinuierliche Risikokontrolle und -dokumentation durch den verantwortlichen Fachbereich unter Einbeziehung der Governance-Funktionen und der Revision. Die Fachbereiche prüfen zudem, wie die Anforderungen im Detail umgesetzt werden können und passen die Prozesse entsprechend an. Hier hilft eine prozessgestützte Sicht auf die IT-Landschaft.

Über die Netzwerkebene werden im Rahmen eines Audits die verschiedenen Regularien verknüpft und eine regelkonforme Umsetzung sichergestellt. So wird ein stabiles Dach über das Fundament (Organisationsebene) und die Säulen (Projektebene) der KI-Regulatorik gespannt. Hier gilt es, abteilungsübergreifend gemeinsam letzte Lücken im Sinne der KI-Regulierung zu schließen und Netzwerkeffekte zu erzeugen. So werden die kontinuierliche Prüfung und Überwachung nachhaltig sichergestellt.

Fazit

Im Gegensatz zu anderen Branchen haben Finanzinstitute bereits viel Erfahrung im Umgang mit komplexen regulatorischen Anforderungen. Die Erfüllung des neuen EU AI Acts bedeutet daher in erster Linie eine Erweiterung der bestehenden Anforderungen und wird die Branche nicht vor unzumutbare Herausforderungen stellen.

Da die wichtigsten Aspekte bereits final sind, sollten sich die Verantwortlichen bereits jetzt mit den neuen Rahmenbedingungen vertraut machen und für die Umsetzung eine Roadmap erstellen, die über einen Top-Down-Ansatz die drei Ebenen Organisation, Projekte und Netzwerk angeht.”

Dies sorgt nicht nur für Sicherheit auf regulatorischer Seite, sondern kann gleichzeitig als Effizienztreiber und Innovationsmotor innerhalb der Organisation dienen. Die Chancen der neuen KI-Technologie sind zu groß, um sie ungenutzt zu lassen.(Klaus

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/163106

Schreiben Sie einen Kommentar