IKT-Risiken machen Banken zunehmend Sorgen

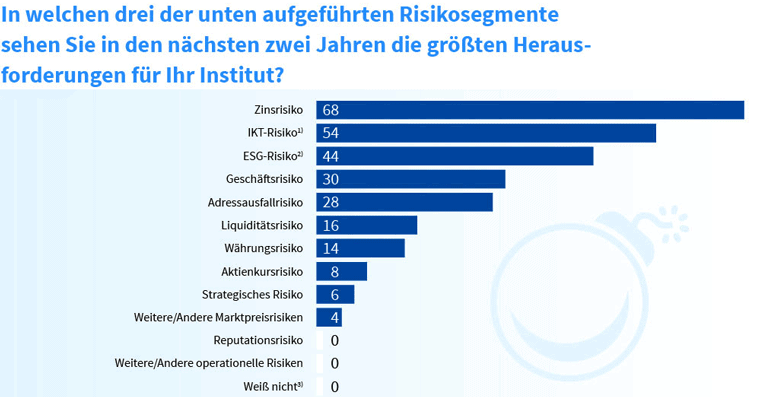

Die Digitalisierung bringt neue Risiken mit sich – auch in der Finanzbranche – das ist nichts Neues. Doch welche Folgen ziehen die Kreditinstitute? Die PPI Studie Paradigmenwechsel in der Risikostrategie hat jetzt gezeigt, dass Banken IKT-nahe Risiken mittlerweile als eine ihrer größten Herausforderungen betrachten.

PPI

IKT-Risiken werden sich in jedem Fall irgendwann manifestieren. Für den künftigen Geschäftserfolg einer Bank ist die Resilienz ein ausschlaggebender Faktor, sprich die Fähigkeit des Instituts, sich möglichst schnell von einem Angriff zu erholen.“

Judith Jaisle, Senior Managerin bei PPI

Die Lösungsansätze sind vielfältig

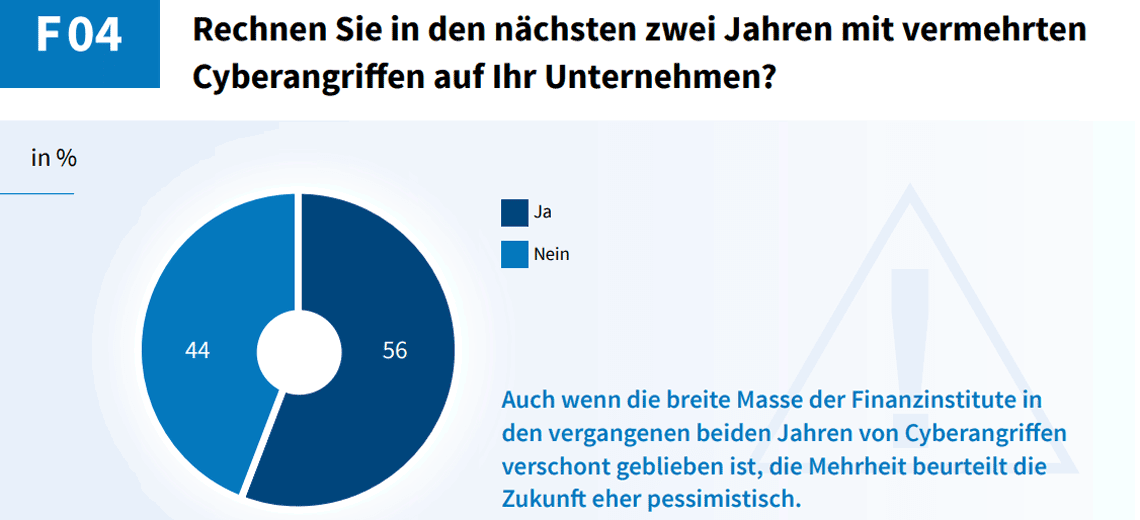

Weit über die Hälfte der Befragten erwartet innerhalb der nächsten zwei Jahre einen relevanten Cyberangriff. Dabei zeigen die Studienergebnisse, dass Banken solchen Angriffen eher reaktiv als aktiv begegnen. Prävention bleibt also ein wichtiges Zukunftsthema.

PPI

- IT-Assetmanagement: Die Banken hätten erkannt, dass ein effizientes Management von IT-Assets aus Kostengründen essenziell ist. Darüber hinaus greifen Sicherheitsmechanismen und IT-Risiken würden deutlich reduziert. Die Selbsteinschätzung der Institute ist in diesem Bereich durchgehend positiv –was jedoch nicht viel heißen muss.

- Outsourcing: Fast drei Viertel der Befragten nutzen die Dienste von Drittanbietern und dies auch für Kernfunktionen der Institute. Das Vertrauen und die Zufriedenheit sind hier hoch. Dennoch seien Auslagerungen kein Selbstläufer, denn die Verantwortung verbleibt bei den Banken und die regulatorischen Anforderungen nehmen spürbar zu.

- Cyber-Fraud: Der Wettbewerb zwischen Betrügern auf der einen und Banken auf der anderen Seite hat durch die Digitalisierung noch einmal an Fahrt gewonnen. Die Institute fühlen sich hier insgesamt gut vorbereitet, sollten aber keinesfalls zurücklehnen. Denn das Kräftegleichgewicht könne schnell kippen.

- Identity- & Accessmanagement: Hier sehen sich die meisten der befragten Banken zwar gut aufgestellt, bemängeln allerdings die hohen Kosten. Daher und aufgrund technischer Weiterentwicklungen sowie aufsichtsrechtlicher Anforderungen würden in den kommenden Jahren Anpassungen notwendig werden.

Um den Wandel in der digitalisierten Finanzwelt zu meistern, seien IT-Governance und IT-Strategie grundlegend. Die Institute sehen sich hier insgesamt gut aufgestellt. Den Ergebnissen der Studie zu Folge ergeben sich aber durchaus noch Bereiche mit Verbesserungsbedarf, etwa bei der Bestellung von Ausgliederungsbeauftragten sowie hinsichtlich der neuen Anforderungen aus dem Digital Operational Resilience Act, kurz DORA.

Zur Methodik der Studie

Für die Studie befragte PPI Mitglieder der Geschäftsführungen deutscher Banken ebenso wie Führungskräfte aus den Bereichen IT, Risikomanagement, Risiko-Controlling und Unternehmenssteuerung zu ihren Einschätzungen hinsichtlich aktueller Herausforderungen im Bereich der IKT-Risiken. Alle Teilnehmer gehörten Instituten mit einer Bilanzsumme von mehr als einer Milliarde Euro an, der Schwerpunkt lag bei Banken mit einer Bilanzsumme zwischen 5 und 25 Milliarden Euro.

Die Studie können Sie nach Angabe der Kontaktdaten hier herunterladen.ft

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/138328

Schreiben Sie einen Kommentar