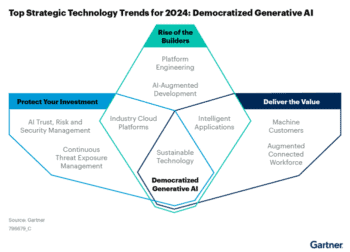

GenKI für alle: Demokratisierung des Zugangs verändert Banken

Gartner

Täglich berichtet das IT-Finanzmagazin über Zukunftstrends, neue Technologien und deren Einsatzmöglichkeiten. Doch anlässlich des 10. Geburtstags im Juni 20214 wollen wir es von der Branche noch genauer wissen: Welcher Trend sollte am meisten elektrisieren? GenKI hat auf jeden Fall gute Chancen.

Von Agustín Rubini, Director Analyst bei Gartner

Generative KI (GenKI ) verändert die Art und Weise, wie Innovationen für Banken entstehen. Bankdienstleistungen werden personalisierter und stehen einem breiteren Publikum zur Verfügung. Bankmitarbeiter werden durch neue Tools produktiver. Bank-CIOs müssen nun das Potenzial von Generative KI mit den Risiken in Bezug auf Datensicherheit und regulatorische Anforderungen in Einklang bringen.Für Bank-CIOs erweist sich GenKI als wichtiges Werkzeug zur Automatisierung von Routineprozessen und zur Förderung kreativer Lösungen für komplexe Herausforderungen. Dies birgt ein großes Potenzial für dynamischen Wandel und Wachstum. Allerdings nur, wenn die IT-Verantwortlichen GenKI strategisch angehen. Vor allem müssen sie jetzt die notwendigen Richtlinien implementieren, um die damit verbundenen Risiken auszugleichen. Doch was ändert sich durch GenKI grundsätzlich in der Branche?

GenKI verändert den Wissens- und Kompetenzerwerb im Bankensektor. Hochentwickelte, domänenspezifische Sprachmodelle ermöglichen es, interaktiv mit semantisch reichen Datenquellen zu interagieren.”

Diese Datenbanken sind nicht nur umfangreich, sondern enthalten auch Kontext und Bedeutung, was die Relevanz der bereitgestellten Daten erhöht. Diese intelligenten Modelle verstehen und interpretieren komplexe finanzielle Begriffe und Konzepte. Dadurch erleichtern sie einen natürlichen, dialogorientierten Austausch, der aufschlussreiche Antworten liefert (auch wenn diese manchmal ungenau oder irreführend sein können).

Demokratisiert GenKI Zugang zu Informationen?

Man kann hier von einer Demokratisierung des Zugangs zu Informationen sprechen, sowohl für Mitarbeiter als auch für externe Nutzer. Diese Demokratisierung hat das Potenzial, die Produktivität zu steigern und die Entscheidungsfindung zu verbessern. Darüber hinaus ermöglicht der demokratische Zugang zu modernem Wissen und Erkenntnissen mehr Experten, innovative Lösungen zu entwickeln.

Doch so einfach ist es nicht. CIOs müssen eine ganze Reihe von Herausforderungen meistern, um das Potenzial von GenKI auszuschöpfen:

- Technologie: Aus technologischer Sicht spielen das Tempo der KI-Entwicklung und ihre Integration in bestehende Bankensysteme eine wichtige Rolle bei der Demokratisierung von GenKI. Dieser technologische Fortschritt bringt jedoch auch Herausforderungen mit sich. Die Abhängigkeit des Bankensektors von Legacy-Systemen, einschließlich veralteter Programmiersprachen wie COBOL, stellt ein Hindernis dar, obwohl GenKI auch zur Verbesserung und Beschleunigung der Migration von Legacy-Systemen eingesetzt werden kann. Diese Systeme, die tief in den betrieblichen Abläufen der Industrie verwurzelt sind, sind oft nicht in der Lage, Daten in Echtzeit zu verarbeiten, insbesondere in Bereichen wie Risikomanagement und Compliance-Überwachung. Darüber hinaus gibt es technische und Kompatibilitätsprobleme bei der Integration mit diesen Legacy-Systemen.

- Wirtschaftlichkeit: Aus ökonomischer Sicht müssen CIOs Investitionen in KI-Technologie im Hinblick auf ihren potenziellen ROI rechtfertigen, wobei auch die sich verändernden Marktbedingungen und die erwarteten Kostensenkungen im Zuge der Weiterentwicklung der GenKI-Technologie zu berücksichtigen sind.

- Gesellschaft: Soziale Aspekte sind von entscheidender Bedeutung, da das Vertrauen und die Akzeptanz der Öffentlichkeit in KI für den Erfolg finanzieller Interaktionen entscheidend sind. Darüber hinaus müssen Bedenken hinsichtlich des Datenschutzes und der Arbeitsplatzsicherheit berücksichtigt werden.

- Regulatorische Aspekte: Diese Faktoren haben einen erheblichen Einfluss auf das Umfeld, da die Einhaltung strenger Bankgesetze, des EU-AI-Gesetzes und der Grundsätze für den ethischen Einsatz von KI unerlässlich ist.

- Wettbewerb: Schließlich treibt die Wettbewerbsdynamik zwischen traditionellen Banken und agilen FinTech-Startups den Einsatz von KI voran. Dabei geht es vor allem um die Verbesserung des Kundenservices und Kostensenkungen.

Mehr Produktivität, bessere Entscheidungen, mehr innovative Mitarbeiter

Wenn diese Herausforderungen gemeistert werden, wird die Demokratisierung der GenKI erhebliche Vorteile bringen:

- So können durch GenKI mehr Fachleute Technologien zur Wertschöpfung einsetzen. Bankfachleute können mit Hilfe von Plattformen wie Q und PartyRock von Amazon, Plaid und AlphaSense schnell KI-integrierte Finanzprodukte wie personalisierte Anlageplattformen prototypisieren (und einführen). Diese Agilität ermöglicht es Banken, neue Geschäftsmodelle einzuführen und sich in verschiedenen Marktsegmenten einen Wettbewerbsvorteil zu verschaffen. Oder sie können komplexe Marketingkampagnen erstellen und umfassende Risikobewertungsberichte generieren, ohne über spezielle Datenkenntnisse verfügen zu müssen.

- Die Produktivitätssteigerung betrifft mehrere Bereiche. Softwareingenieure können beispielsweise mehr Codezeilen überprüfen und besser dokumentieren. Kundenberater können mit GenKI-gesteuerten Tools schnell Einblicke in die aktuelle Kundensituation und Markttrends gewinnen, um eine fundiertere und effektivere Finanzberatung anbieten zu können. Compliance-Beauftragte können mit Tools wie BondReco von Hexware umfangreiches Werbematerial nach ERISA-Kriterien prüfen, um die Sicherheit von Investitionen zu gewährleisten.

- GenKI ist am effektivsten, wenn es darum geht, Routineaufgaben zu rationalisieren und zu automatisieren. Beispielsweise kann die Integration von KI in den Kreditantragsprozess die Dateneingabe, die Prüfung der Kreditwürdigkeit und die erste Risikobewertung automatisieren. Diese Integration reduziert den Zeit- und Personalaufwand für diese Aufgaben und minimiert die mit der manuellen Bearbeitung verbundenen Fehler.

- Schließlich geht GenKI über die traditionelle prädiktive Analyse im Risikomanagement hinaus. Sie analysiert nicht nur große Datenmengen, um Muster zu erkennen und Risiken vorherzusagen. KI-Anwendungen generieren auch Erkenntnisse und schlagen Maßnahmen zur Bekämpfung von Geldwäsche und Betrug vor. Mehrere Anbieter (wie Lucinity, Flagright und Verafin) haben GenKI-Assistenten in ihre Produktsuiten integriert, um den manuellen Aufwand bei der Untersuchung von Geldwäschefällen zu reduzieren.

Beispiele für die Demokratisierung von GenAI im Bankensektor

Es gibt bereits eine Reihe von Beispielen, wie Banken GenKI erfolgreich demokratisiert haben: So hat die Citigroup eigene KI-Taskforces eingerichtet, an denen Mitarbeiter aus allen Bereichen teilnehmen können. Im Rahmen eines KI-Crowdsourcings reichten Mitarbeiter aus der gesamten Organisation über 350 Anwendungsfälle ein. Ein Ergebnis ist der Einsatz von GenKI zur Analyse umfangreicher regulatorischer Materialien, um den komplexen und sich ständig ändernden rechtlichen Anforderungen verschiedener Rechtsordnungen gerecht zu werden.

Ein weiteres Beispiel ist NatWest, das GenKI zur Verbesserung der Kundenbindung einsetzt. Mit Hilfe von GenAI erstellt das Team hochgradig personalisierte Inhalte, die genau auf die individuellen Bedürfnisse und Vorlieben der Kunden zugeschnitten sind. Zudem werden die Angebote automatisch auf die Einhaltung der Markenrichtlinien geprüft und verbessert. Die Klickrate auf neue Angebote hat sich dadurch vervierfacht.

Vorsicht vor Halluzinationen und Schatten-IT

Director Analyst bei Gartner (Website) mit Schwerpunkt auf Commercial Banking und Wealth Management. Sein Fachwissen umfasst FinTech, KI und IT-Strategie im Finanzsektor. Er erforscht aktiv aufkommende FinTech-Trends einschließlich BNPL-Programme und integrierte Finanzierung.

Neben den Chancen birgt die Demokratisierung von GenAI im Bankensektor auch einige Risiken. Die meisten sind bekannt: GenAI neigt zu Halluzinationen und spiegelt gängige Vorurteile wider. Zudem ist ihr Umgang mit geistigem Eigentum fragwürdig und rechtlich noch nicht abschließend geklärt. Nicht zuletzt führt der leichte Zugang zu GenKI-Tools dazu, dass Mitarbeiter die Tools ohne Rücksprache mit der IT nutzen und damit eine eigene Schatten-IT betreiben. Bank-CIOs müssen sich dieser Schwächen bewusst sein.

Um jedoch von den Vorteilen einer demokratisierten GenKI zu profitieren, sollten sich Bank-CIOs an den folgenden Empfehlungen orientieren:

- Priorisieren Sie Open-Source-Modelle für eine sichere GenAI-Integration, die den Anforderungen von Banken entsprechen. Stellen Sie sicher, dass diese Modelle die wichtigsten Bankanforderungen erfüllen, einschließlich Nachvollziehbarkeit, Einhaltung gesetzlicher Vorschriften, Datenschutz und Sicherheit.

- Passen Sie die GenAI-Roadmap an die Geschäftsanforderungen an und implementieren Sie einen klaren Rahmen. Entscheiden Sie anhand von Kriterien wie Skalierbarkeit, Sicherheit, Compliance und Kosten, ob Sie externe KI-Dienste nutzen oder interne Kompetenzen aufbauen.

- Quantifizieren Sie die geschäftlichen Auswirkungen von GenAI anhand von technischen und geschäftlichen Metriken. Fördern Sie dennoch innovative GenAI-Anwendungen, die nicht sofort quantitativ bewertet werden können, aber strategisches Potenzial bieten.

- Richten Sie ein Center of Excellence (CoE). Das CoE spielt eine entscheidende Rolle bei der Steuerung von KI-Initiativen, der Sicherstellung einer soliden Governance und der Skalierung von KI-Technologien.

Die Demokratisierung des Zugangs zu Informationen birgt ein enormes Veränderungspotenzial für den Bankensektor. Um diese Dynamik jedoch sicher in wertschöpfenden Nutzen für alle Beteiligten, ob groß oder klein, umzuwandeln, gibt es viel zu beachten.Agustín Rubini/dk

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/211129

Schreiben Sie einen Kommentar