Fintechs streichen Finanzierungen auf Rekordniveau ein

Allein im ersten Halbjahr 2021 flossen globale Investitionen in Höhe von 98 Mrd. US-Dollar in Start-ups aus dem Finanzbereich – das entspricht rund 80 Prozent der Summe des gesamten Vorjahrs. Das ergab eine Auswertung der Daten von Pitchbook durch KPMG. Die Wirtschaftsberater sehen einen hohen Digitalisierungsdruck als Hauptursache.

KPMG

Venture Capital vorne

Der Boom im Vor-Corona-Jahr beruhte in erster Linie auf Übernahmen – mehr als 170 Mrd. Dollar flossen in M&A-Deals. 2020 reduzierten sich die Investitionen in diesem Segment auf 74,1 Mrd., im ersten Halbjahr 201 zeigte sich eine leicht positive Entwicklung mit 40,7 Mrd. Dollar.

Nach 3,0 und 3,1 Mrd. Dollar in den beiden Vorjahren kamen in den vergangenen beiden Quartalen mit zusammen 5,0 Mrd. Dollar deutlich mehr Private-Equity-Mittel herein. Die Größe der Deals legte deutlich zu: von 2019 mit im Schnitt 29,8 Mio. über 34,9 Mio. im vergangenen Jahr auf nun beinahe 80 Millionen Dollar.

Den größten Anteil an den Investitionen des laufenden Jahres hat jedoch der Bereich Venture Capital. Auch hier übersteigt die Summe des ersten Halbjahres mit 52,3 Mrd. Dollar die beiden Vorjahreswerte, und ebenso zeigt sich auch hier eine Zunahme bei der Größe der Deals. Dies sei der Fokussierung auf Later-Stage-Investments und auf die Marktführer unter den Fintechs geschuldet, konstatiert Bernd Oppold von KPMG. Für diese Entwicklung gibt es einen nachvollziehbaren Grund:

KPMG

„Unter dem Druck, die Geschwindigkeit ihrer digitalen Transformation zu erhöhen, waren Unternehmen besonders aktiv bei Venture-Deals. Viele erkennen, dass sie das Tempo ihrer digitalen Veränderung stark beschleunigen können, wenn sie mit Fintechs zusammenarbeiten, in sie investieren oder sie übernehmen.“

Bernd Oppold, Partner bei KPMG im Bereich Financial Services

Top-Ten der Investitionen

Die Auswertung der Wirtschaftsprüfer unter dem Titel „KPMG Pulse of Fintech“ (Download) listet neben zahlreichen segmentspezifischen Auswertungen auch die zehn größten Deals des laufenden Jahres auf:

- Refinitiv — 14,8 Mrd. US-$, London, UK — Institutional/B2B — M&A

- Robinhood — 3,4 Mrd. US-$, Menlo Park, US — Wealth/Investment Management — Series G

- Verafin — 2,75 Mrd. US-$, St. John’s, Canada — Institutional/B2B — M&A

- Itiviti Group — 2,6 Mrd. US-$, Stockholm, Sweden — Institutional/B2B — M&A

- Divvy — 2,5 Mrd. US-$, Draper, US — Payments/Transactions — M&A

- SoFi — 2,4 Mrd. US-$, San Francisco, US — Lending — Reverse merger

- Nubank — 1,5 Mrd. US-$, Sao Paulo, Brazil — Banking — Series G

- Paysafe Group — 1,45 Mrd. US-$, London, UK — Payments/Transactions — Reverse merger

- Acima Credit — 1,4 Mrd. US-$, Sandy, US — Lending — M&A

- BTC.com — 1,3 Mrd. US-$, Los Angeles, US — Blockchain/Cryptocurrency — M&A

Europa ist zurück

Im Vergleich der drei großen Märkte – Asien/Pazifik, Americas und EMEA – zeigt sich die Entwicklung im asiatischen Raum am Schwächsten. Hier waren die Investitionen im Corona-Jahr gegenüber 2019 um 45,5 Prozent eingebrochen. Im ersten Halbjahr erreichten die Einlagen in Fintechs rund 56 Prozent des Vorjahres. In Nord- und Südamerika war der Rückgang 2020 mit 31,3 Prozent relativ moderat ausgefallen. Das Investitionsniveau erreichte im ersten Halbjahr 2021 62,4 Prozent des Vorjahres.

In Europa und Middle-East hatte Corona dagegen tiefe Spuren hinterlassen. Die Investitionen waren um fast zwei Drittel von 70,9 auf 25,7 Mrd. Dollar eingebrochen. Mit bislang 39,1 Mrd. liegt der Wert in diesem Jahr bereits bei 152 Prozent des Vorjahres, und auch im Vergleich zu 2019 ist deutlich mehr als die Hälfte des damaligen Wertes erreicht.

KPMG

Große Deals in Deutschland

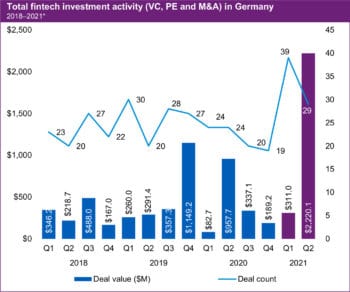

Deutsche Fintechs konnten im Q2/2021 knapp über 2,2 Mrd. Dollar an Investorengeldern verbuchen – ein Wert, der jeweils die Gesamtjahre 2018, 2019 und 2020 übertrifft, im internationalen Vergleich jedoch noch immer sehr niedrig ist. Der Zuwachs im ersten Halbjahr lag vor allem am Anstieg der Venture Capital-Investitionen, die wiederum auf zwei großen Deals beruhen: die Kapitalerhöhung beim Online-Broker Trade Republic mit 900 Mio. Dollar, gefolgt vom Digitalversicherer Wefox (mit 650 Mio. US-Dollar) – der es allerdings nicht in die Top-Ten der EMEA-Deals geschafft hat.

Auch im ersten Quartal waren die Kapitalgeber bereits deutlich aktiver als früher: 39 Deals wurden in diesem Dreimonats-Zeitraum registriert, mehr als in jedem anderen Quartal der vergangenen drei Jahre. Die Summe der investierten Gelder von 311 Mio. Dollar spiegelt diesen Anstieg jedoch nicht wider.

„Fintechs in Deutschland heben ihre Produkte und Dienstleistungen jetzt auf die nächste Stufe. Viele begannen mit der Entwicklung von Front-End-Technologien. Inzwischen sehen wir, wie sie mehr und mehr in regulierte Bereiche vordringen, um besser mit etablierten Finanzdienstleistern zu konkurrieren – mit der Folge, dass sie sich verstärkt um den Aufbau ihrer regulatorischen Infrastruktur und die Entwicklung neuer Produkte und innovativer Lösungen kümmern müssen.“

Bernd Oppold, KPMG

Ausblick macht Hoffnung

Mit Blick auf die zweite Jahreshälfte wird erwartet, dass die Fintech-Investitionen in den meisten Regionen der Welt sehr robust bleiben. Während der Zahlungsverkehr voraussichtlich ein dominanter Treiber für Fintech-Investitionen bleiben wird, dürften ertragsbasierte Finanzierungslösungen, Banking-as-a-Service-Modelle und B2B-Dienste zunehmend Investitionen anziehen. Ein weiterer Wachstumsbereich sind laut KPMG Cybersecurity- und Digital-Identity-Lösungen. Diese tragen dazu bei, andere Fintech-Angebote zu unterstützen. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/123539

Schreiben Sie einen Kommentar