Fehlerhafte Überweisungen: Hohe Erwartungen der Kunden beim Onlinebanking

ECC Köln

Banken genießen in der Gesellschaft ein hohes Vertrauen, das zugleich mit einer hohen Erwartungshaltung einhergeht. Die neue Studie des ECC KÖLN und SurePay zeigt, dass zwei von drei Bankkunden beim Onlinebanking fälschlicherweise von einem standardmäßigen Matching von IBAN und Kontoinhaber ausgehen, das sie vor fehlerhaften Überweisungen schützt. Fehler- und Sicherheitsprüfungen können daher wettbewerbsentscheidend sein.

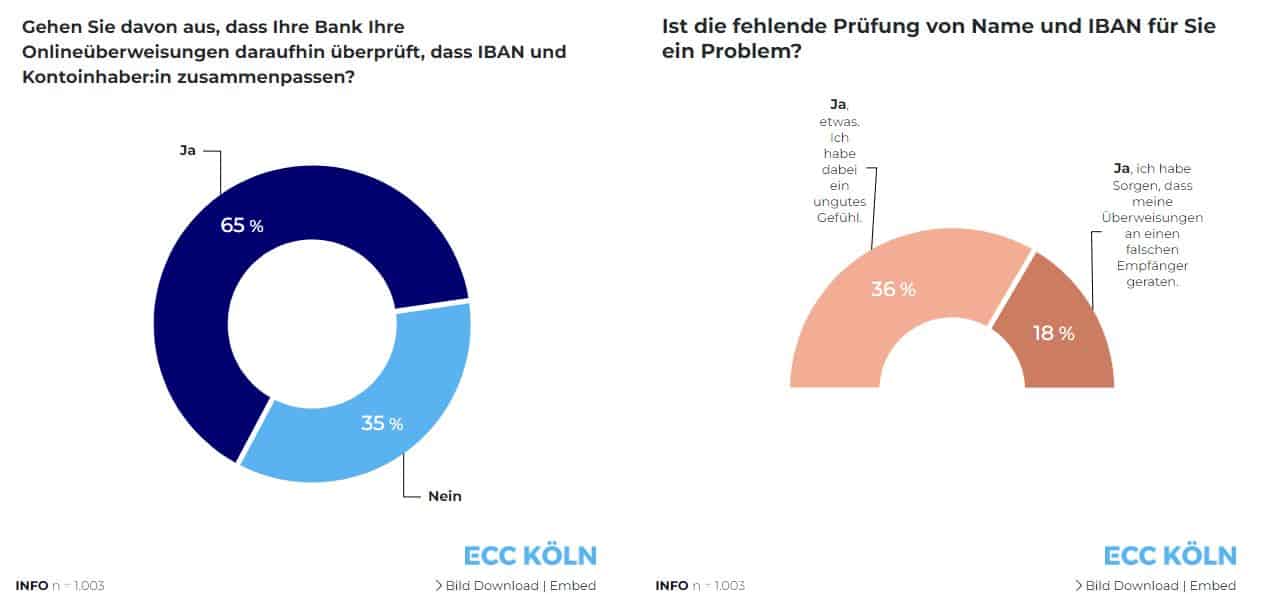

Nicht nur beim Shopping boomt der Online-Kanal, auch Finanzentscheidungen und -transaktionen rund um die Geldanlage werden immer häufiger im Netz abgewickelt. Für Bankgeschäfte ist das Onlinebanking für vier von fünf Bankkunden der Kanal der Wahl und so hat der Großteil (87 %) dabei mittlerweile kaum noch Bedenken – doch vermittelt das ein falsches Sicherheitsgefühl? So gehen 65 Prozent der Kunden fälschlicherweise davon aus, dass ihre Online-Überweisungen hinsichtlich der Fehlerfreiheit und Zusammengehörigkeit von IBAN und Kontoinhaber standardmäßig geprüft werden und sie damit vor fehlerhaften Überweisungen geschützt seien.Das ist jedoch natürlich nicht der Fall – was für Fachleute in der Branche selbstverständlich ist, aber zeigt, wie unterschiedlich die Wahrnehmung ist. Die aktuelle Studie Alles safe beim Onlinebanking? des ECC KÖLN in Zusammenarbeit mit SurePay zeigt, dass eine solche Sicherheitsprüfung jedoch zum entscheidenden Wettbewerbsfaktor werden kann.

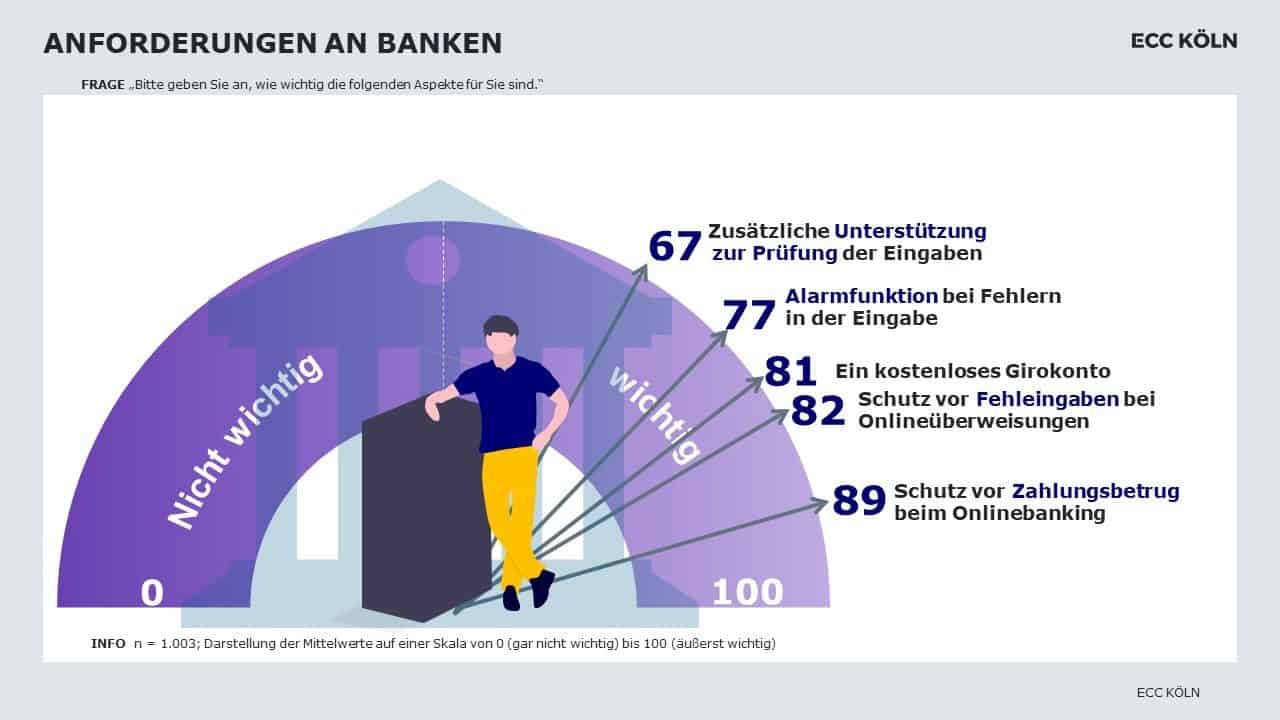

Hohe Erwartungshaltung der Kunden gegenüber Banken

Dass Banken für die Kunden immer noch zu den wichtigsten Vertrauensinstanzen zählen, ist in vielen Studien erwiesen worden – insbesondere Volksbanken und Sparkassen genießen ein hohes Ansehen, aber auch Direkt- und Filialbanken werden heute als vertrauenswürdig eingestuft, wie auch die ECC-Köln-Studie erneut aufzeigt. Dieses Vertrauen beruht jedoch auf einer hohen Erwartungshaltung der Bankkunden, denn hinsichtlich Sicherheit sehen sie eine klare Fürsorgepflicht bei den Instituten.

ECC Köln

So wird erwartet, dass die eigene Bank ihr Möglichstes tut und Betrug und Fehler bei Online-Überweisungen verhindert. Nach dem Schutz vor Zahlungsbetrug beim Onlinebanking ist den Befragten der Schutz vor Fehleingaben am wichtigsten, denn: 14 Prozent der Befragten hatten schon einmal ein Problem bezüglich einer fehlgeleiteten Überweisung. Jeder zweite Kunde (54 %) findet es daher problematisch, dass ein Abgleich zwischen IBAN und Name des Empfängers bei Onlineüberweisungen nicht standardmäßig stattfindet.

ECC Köln

Bankkunden gehen nicht nur von einer standardmäßig durchgeführten Prüfung der Eingaben aus, sondern auch davon, dass die Bank für einen aus einem Überweisungsfehler resultierenden Schaden aufkommt. Durch entsprechende Sicherheitsservices können Banken nicht nur die Kundenzufriedenheit erhöhen, sondern auch Kosten und Aufwände für die Korrektur von Fehlbuchungen reduzieren.“

Mailin Schmelter, stellvertretende Bereichsleitung am ECC KÖLN

Automatische Prüfung zahlt auf Sicherheitsempfinden und Vertrauen ein

79 Prozent der Befragten würden sich in puncto Sicherheit mindestens wünschen, dass sie von ihrer Bank bei jeder Überweisung darauf hingewiesen werden, dass eine Überprüfung von IBAN und Kontoinhaber eben gerade nicht stattfindet, um daran erinnert zu werden, diese Daten selbstständig noch einmal zu prüfen. Noch lieber wäre es ihnen, wenn die Bank diese Überprüfung automatisiert bei jeder Überweisung für sie übernehmen würde und bei eventuellen Fehlern warnen würde (94 %). Mit dem Angebot einer solchen Sicherheitsprüfung können Banken das Vertrauen der Verbraucher zusätzlich steigern: So halten 81 Prozent der Befragten eine Bank, die eine Prüfung proaktiv anbietet, für vertrauenswürdiger als ein Institut, das dies nicht tut. Im Zweifelsfall würde sogar jeder zweite Kunde in Erwägung ziehen, die Bank dafür zu wechseln.

Bankkunden sehen Finanzinstitute klar in der Pflicht, alles zu tun, um sie beim Onlinebanking zu schützen. Dazu gehört für knapp zwei Drittel auch eine automatisierte Plausibilitätsprüfung zwischen der IBAN und dem Namen des Kontoinhabers durch die Bank.“

Michael Hülsiggensen, Business Development Manager SurePay

Hüsiggensen glaubt, dass der aktive Schutz gegenüber den Verbrauchern immer mehr zu einem Knackpunkt werde – zum entscheidenden Wettbewerbsvor- oder -nachteil. „Finanzinstitute sollten entsprechend die oftmals bestehenden Diskrepanzen zwischen den Kundenerwartungen und ihrem Serviceangebot auch im Bereich der Zahlungssicherheit endlich schließen und mehr in puncto Sicherheit tun, als rechtlich von ihnen verlangt wird.“, erklärt der SurePay-Manager. Schließlich gebe es für Banken heute wohl kaum noch ein höheres Gut als das Vertrauen und die Zufriedenheit.

Für die Studie „Alles safe beim Onlinebanking? DAS fordern Kunden von Banken“ hat das ECC KÖLN in Zusammenarbeit mit Surepay eine Onlinebefragung unter 1.003 deutschen Konsumenten (internetrepräsentativ nach Alter und Geschlecht) zwischen 23. Februar und 2. März 2022 durchgeführt. Die Studie kann kostenlos beim ECC Köln gegen Angabe der persönlichen Daten heruntergeladen werden. Alles safe beim Onlinebanking? – IFH KÖLN (ifhkoeln.de).tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/137906

Schreiben Sie einen Kommentar