CLM – Handarbeit kostet Geld und Kunden; Wie manuelle Prozesse Finanzdienstleistungen einschränken

Conga

Customer Experience ist und bleibt der Mittelpunkt der Kundenbindung. Was bei Finanzdienstleistern und Versicherungen schon immer im Fokus stand, gilt in Zeiten digitaler Transformation und straffer Sicherheitsvorschriften auch für die Finanzbranche als eine der größten Herausforderung, um wettbewerbsfähig zu bleiben. Trotz innovativer Technologien steckt die Finanzbranche noch knietief in der manuellen Verwaltung von Vertragsdokumenten. Von CLM keine Spur. Die Folge: verärgerte Kunden aufgrund von Zeitverzögerungen und fehlerhaften Vertragsunterlagen. Im Extremfall drohen sogar Strafen wegen Verstößen gegen rechtliche Vorgaben. In den Griff bekommen lässt sich das Problem, wenn Unternehmen ein digitales Vertragsmanagement einführen.

von Matt Tuson, Senior Vice President EMEA, Conga

Bilden manuelle Prozesse in Berufszweigen abseits der digitalen Transformation noch die Grundlage jeglichen Erfolgs, gilt dies nicht mehr für einen Finanzspezialisten oder den Mitarbeiter eines Versicherungsunternehmens – vor allem nicht beim Umgang mit Unterlagen, wie Liquiditäts- und Finanzplänen, Investment-Portfolios, Jahresabschlüssen sowie Bescheiden, Verträgen und Rechnungen. Trotz des Einsatzes von IT-Systemen, Datenbanken und Customer-Relationship-Management-Lösungen (CRM), ist Handarbeit in einem beträchtlichen Teil der Banken, Versicherungen und Finanzdienstleister noch weit verbreitet. Das gilt insbesondere für die Verwaltung von Vertragsdokumenten und der dazu gehörigen Klauseln, die einen Bruchteil des Contract Lifecycle Management (CLM) bilden. Ein Beispiel: Mitarbeiter modifizieren Klauseln in Vertragsdokumenten häufig noch manuell, etwa dann, wenn diese an eine neue Rechtslage angepasst werden müssen. Dies erhöht das Risiko, dass unterschiedliche Versionen von Vertragsdokumenten in Umlauf kommen – solche mit den aktuellen Klauseln und andere mit obsoleten Passagen. Dies ist unter dem Aspekt Compliance nicht akzeptabel.Kunden werden verärgert

Zudem halten solche Prozesse Finanz- und Versicherungsexperten von ihrer eigentlichen Aufgabe ab, Kunden zu beraten und ihnen möglichst schnell einen Vertragsentwurf zukommen zu lassen. Laut der Studie “The State of Sales” des amerikanischen Marktforschungsunternehmens Salesforce Research verbringen Vertriebsfachleute rund 64 Prozent ihrer Arbeitszeit mit Tätigkeiten, die nichts mit dem Verkauf von Produkten und der Kundenberatung zu tun haben. Dazu zählen das Eingeben von Daten und Modifizieren von Dokumenten und Verträgen, administrative Aufgaben und das Einholen von Freigaben für Vertragsentwürfe bei Vorgesetzten und der Rechtsabteilung.

Die Konsequenz: Kunden müssen länger als nötig auf einen Vertrag warten. Im Durchschnitt dauert es fast dreieinhalb Wochen, bis ein Vertrag erstellt, geprüft und ausgefertigt wurde. Solch eine Dauer lässt sich im digitalen Zeitalter und angesichts der Konkurrenzsituation im Finanz- und Versicherungssektor nicht mehr rechtfertigen.

Risikofelder

Autor Matt Tuson, Conga Matt Tuson, SVP und Managing Director EMEA, verantwortet die europaweite Expansion von Conga, unterstützt Kunden auf ihrem Weg zur digitalen Transformation (DX) und blickt als erfahrener Manager auf die Positionen als Vice President bei Salesforce sowie bei NewVoiceMedia zurück. Dort war er für die Strategie der Service-Cloud in EMEA verantwortlich und übernahm die Leitung des globalen Vertriebsplans und der Ausführung. Matt Tuson ist spezialisiert auf Digital Document Transformation (DDX), Contract Lifecycle Management, Cloud Computing und CRM. Mit seiner umfassenden Erfahrung auf der Vorstandsebene ist er die treibende Kraft für weltweite Geschäftsstrategien und -lösungen bei Conga.Unzureichende Prozesse im Zusammenhang mit dem Erstellen und Verwalten von Verträgen und Rechnungen gehen jedoch nicht nur zu Lasten der Kundenbetreuung. Sie bringen auch Risiken mit sich. Das gilt beispielsweise dann, wenn sich Verträge automatisch verlängern. Ein solcher Automatismus kann sich für ein Unternehmen in wirtschaftlicher Hinsicht negativ auswirken, je nach der Entwicklung von Zinsen und Preisen. Denn durch eine automatische Fortschreibung von Vereinbarungen beraubt sich ein Finanzdienstleister der Option, Verträge neu zu verhandeln. Das gilt im Übrigen nicht nur für Vereinbarungen mit Kunden, sondern auch mit Dienstleistern. Ein Contract Lifecycle Management informiert dagegen die Fachabteilungen frühzeitig darüber, welche Verträge zur Verlängerung anstehen. Dadurch haben sie die Möglichkeit, die betreffenden Vereinbarungen zu überprüfen.

Matt Tuson, SVP und Managing Director EMEA, verantwortet die europaweite Expansion von Conga, unterstützt Kunden auf ihrem Weg zur digitalen Transformation (DX) und blickt als erfahrener Manager auf die Positionen als Vice President bei Salesforce sowie bei NewVoiceMedia zurück. Dort war er für die Strategie der Service-Cloud in EMEA verantwortlich und übernahm die Leitung des globalen Vertriebsplans und der Ausführung. Matt Tuson ist spezialisiert auf Digital Document Transformation (DDX), Contract Lifecycle Management, Cloud Computing und CRM. Mit seiner umfassenden Erfahrung auf der Vorstandsebene ist er die treibende Kraft für weltweite Geschäftsstrategien und -lösungen bei Conga.Unzureichende Prozesse im Zusammenhang mit dem Erstellen und Verwalten von Verträgen und Rechnungen gehen jedoch nicht nur zu Lasten der Kundenbetreuung. Sie bringen auch Risiken mit sich. Das gilt beispielsweise dann, wenn sich Verträge automatisch verlängern. Ein solcher Automatismus kann sich für ein Unternehmen in wirtschaftlicher Hinsicht negativ auswirken, je nach der Entwicklung von Zinsen und Preisen. Denn durch eine automatische Fortschreibung von Vereinbarungen beraubt sich ein Finanzdienstleister der Option, Verträge neu zu verhandeln. Das gilt im Übrigen nicht nur für Vereinbarungen mit Kunden, sondern auch mit Dienstleistern. Ein Contract Lifecycle Management informiert dagegen die Fachabteilungen frühzeitig darüber, welche Verträge zur Verlängerung anstehen. Dadurch haben sie die Möglichkeit, die betreffenden Vereinbarungen zu überprüfen.

Matt Tuson, SVP und Managing Director EMEA, verantwortet die europaweite Expansion von Conga, unterstützt Kunden auf ihrem Weg zur digitalen Transformation (DX) und blickt als erfahrener Manager auf die Positionen als Vice President bei Salesforce sowie bei NewVoiceMedia zurück. Dort war er für die Strategie der Service-Cloud in EMEA verantwortlich und übernahm die Leitung des globalen Vertriebsplans und der Ausführung. Matt Tuson ist spezialisiert auf Digital Document Transformation (DDX), Contract Lifecycle Management, Cloud Computing und CRM. Mit seiner umfassenden Erfahrung auf der Vorstandsebene ist er die treibende Kraft für weltweite Geschäftsstrategien und -lösungen bei Conga.

Matt Tuson, SVP und Managing Director EMEA, verantwortet die europaweite Expansion von Conga, unterstützt Kunden auf ihrem Weg zur digitalen Transformation (DX) und blickt als erfahrener Manager auf die Positionen als Vice President bei Salesforce sowie bei NewVoiceMedia zurück. Dort war er für die Strategie der Service-Cloud in EMEA verantwortlich und übernahm die Leitung des globalen Vertriebsplans und der Ausführung. Matt Tuson ist spezialisiert auf Digital Document Transformation (DDX), Contract Lifecycle Management, Cloud Computing und CRM. Mit seiner umfassenden Erfahrung auf der Vorstandsebene ist er die treibende Kraft für weltweite Geschäftsstrategien und -lösungen bei Conga.Für eine hoch regulierte Branche wie den Finanz- und Versicherungssektor ist es zudem essenziell, Verstöße gegen gesetzliche Vorgaben und Compliance-Regeln zu vermeiden. In rund 35 Prozent der deutschen Unternehmen kam es innerhalb der letzten fünf Jahre zumindest zu einem solchen Verstoß, der Auswirkungen auf Kunden hatte. Das ergab die Studie “The Future of Compliance 2019”, welche die Unternehmensberatung Deloitte zusammen mit der Quadriga-Hochschule und dem Compliance Manager Magazin durchführte. Bei rund 30 Prozent der befragten Unternehmen handelte es sich um Banken und Versicherungen.

In 41 Prozent der Fälle mussten Unternehmen laut der Studie Verträge mit Kunden oder Lieferanten anpassen. Ein solches “Nacharbeiten” kostet nicht nur Zeit, sondern wirkt sich zudem negativ auf die Reputation eines Anbieters aus.

Auch Verträge mit Dienstleistern berücksichtigen

Ein effektives Vertragsmanagement ist aus einem weiteren Grund unverzichtbar. So enthalten Regelungen wie die “Mindestanforderungen an das Risikomanagement” (MaRisk, insbesondere AT 9) und die “Bankaufsichtlichen Anforderungen an die IT” (BAIT) die Vorgabe, dass Unternehmen aus dem Finanzsektor Verträge mit externen Dienstleistern regelmäßig überprüfen. Das setzt jedoch voraus, dass ein Unternehmen jederzeit den Überblick darüber hat, welche Versionen von Verträgen und Vertragsklauseln vorhanden sind und welche Abteilungen diese Dokumente bereits freigegeben haben.

Doch diese Transparenz ist häufig nicht gegeben, selbst dann, wenn Teilbereiche des Vertragsmanagement automatisiert wurden. Vielmehr dominieren Insellösungen und Informations-Silos. Das Resultat ist, eine Mehrbelastung von Mitarbeitern in allen Abteilungen, vom Kundenbetreuer bis zum Compliance-Spezialisten. Denn die Suche nach dem “richtigen” Vertragsdokument kostet unnötig Zeit. Außerdem steigt durch solche intransparenten Strukturen die Gefahr, dass es zu Verstößen gegen Compliance-Vorgaben kommt.

Lösung: Contract Lifecycle Management

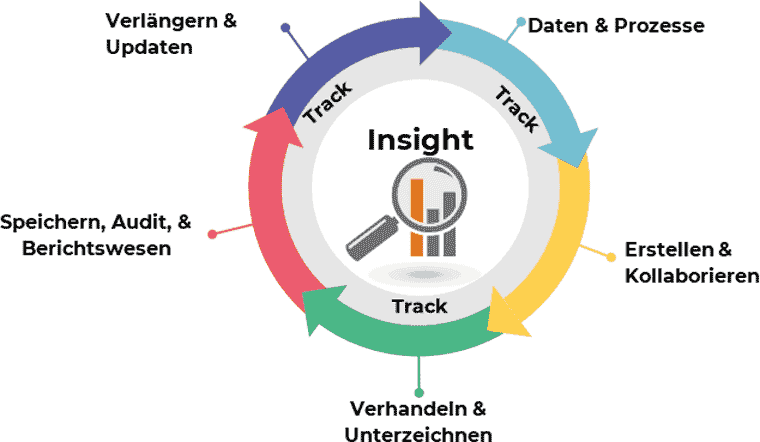

Doch was tun, um die genannten Risiken zu minimieren und die Zusammenarbeit mit Kunden, Partnern und Dienstleistern zu optimieren? Neue Technologien, wie Contract Lifecycle Management, stellen Funktionen bereit, mit denen sich der gesamte Bearbeitungszyklus von Unterlagen kontrollieren lässt: von Verträgen und Klauseln, Dokumenten, Preislisten und elektronischen Unterschriften (eSignatures). Die Grundlage bildet ein zentraler, abgesicherter Speicherort, in dem alle elektronischen Unterlagen aufbewahrt werden.

Conga

Hilfreich ist, wenn die Lösung einen Zugang zum CRM-System des Finanzunternehmens hat. Dadurch lassen sich Daten von Kunden und Dienstleistern automatisch in Vertragsdokumente einfügen – ohne manuelle Prozesse und die Gefahr, dass sich dadurch Fehler einschleichen. Eine Lösung für das Vertragsmanagement und die darauf basierenden Prozesse sollten zudem folgende Faktoren berücksichtigen:

- Das Vertragsmanagement muss sicherstellen, dass alle Schritte im Zusammenhang mit dem Erstellen, Bearbeiten, Revidieren und Archivieren von Vertragsdokumenten innerhalb der vorgegebenen Fristen erfolgen.

- Das Managementsystem muss die Vertragspartner dabei unterstützen, alle in einem Vertrag enthaltenen Verpflichtungen zu erfüllen.

- Die Lösung sollte auch den Kostenfaktor berücksichtigen, etwa die Aufwendungen oder Umsatzverluste, die ineffiziente Prozesse zur Folge haben.

- Unverzichtbar ist, dass ein CLM-System das Auf- und Umsetzen von Regeln unterstützt. Bei Verträgen, die sich automatisch erneuern, sollte es beispielsweise möglich sein, ein Limit für Preiserhöhungen vorzugeben. Überschreitet beispielsweise ein Dienstleister diese Grenze, wird der Vertrag zur Prüfung an die zuständige Abteilung weitergeleitet.

- Alle “Stakeholder” müssen in das Vertragsmanagement einbezogen werden: die Contract Manager, die Rechtsabteilung, die Compliance-Spezialisten sowie die Vertriebs- und Finanzexperten.

Verträge automatisch erstellen und verwalten

Auf welche Weise eine CLM-Lösung Fachabteilungen unterstützen kann, zeigt das Beispiel Klauselmanagement. Wenn Mitarbeiter Dokumente von Hand mittels “Copy and Paste” aus Textbausteinen zusammenstellen, kommt es häufig vor, dass sich darin falsche oder überholte Klausel finden. Dies lässt sich vermeiden, wenn ein CLM einen Bestand an Vertragsvorlagen und Klauseln bereitstellt, die von der Rechtsabteilung geprüft und freigegeben wurden.

Als Ergänzung lässt sich eine automatisierte Prüffunktion einsetzen: Ein Bearbeiter lädt eine PDF-Version eines Vertragsentwurfs in das CLM-System hoch. Dieses analysiert das Dokument und weist den Mitarbeiter auf fehlerhafte Klauseln hin. Zudem kann die Vertragsmanagement-Lösung solche Passagen automatisch durch die aktuellen Versionen ersetzen. Das reduziert das Risiko, dass fehlerhafte Dokumente an Kunden oder Vertragspartner versendet werden. Außerdem beschleunigt ein solches System Freigabeprozesse. Wird eine CLM-Lösung zudem mit dem Customer-Relationship-Management-System gekoppelt, lassen sich Dokumente auf Knopfdruck personalisieren und versenden.

Kein E-Mail-“Pingpong” mehr

Ein Vertragsmanagement auf Basis einer zentralen Dokumentenablage beseitigt zudem einen weiteren Risikofaktor: dass der Überblick über die aktuelle Version und den Freigabestatus eines Dokuments verlorengeht. Das passiert beispielsweise dann, wenn ein Mitarbeiter einen Vertragsentwurf per E-Mail an unterschiedliche Ansprechpartner sendet.

Eine CLM-Lösung erfasst dagegen automatisch, welche Stationen im Rahmen des Prüfprozesses ein Dokument bereits durchlaufen hat. Das erhöht die Transparenz und vermeidet zeitaufwändige Absprachen per E-Mail. Darüber hinaus wird deutlich, welche Prozesse zu viel Zeit benötigen und wo Optimierungen notwendig sind. Unternehmen können dadurch Abläufe straffen und die Zeit verkürzen, bis Vertragsdokumente den Kunden erreichen.

Fazit

Laut einer Studie des Beratungsunternehmens Forrester Consulting dauert es im Schnitt etwa zwei Stunden, um mit Hilfe einer CLM-Software einen Vertragsentwurf zu erstellen. Manuell sind hingegen zwölf Stunden anzusetzen. Nach Erfahrungswerten von Unternehmen, sinkt der Aufwand für das Verwalten von Verträgen um etwa 40 Prozent. Die Zeit zwischen dem Start und Abschluss von Verhandlungen reduziert sich etwa um die Hälfte. Für Finanzdienstleister und Unternehmen aus der Versicherungsbranche ist ein automatisiertes Contract Lifecycle Management in Zeiten digitaler Transformation daher eine unverzichtbare Lösung.Matt Tuson, Conga

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/101360

Schreiben Sie einen Kommentar