CBDC: Ein Stabilitätsanker unserer Volkswirtschaft? Fragen an Chefvolkswirt der Hamburg Commercial Bank

1. CBDC: Der digitale Euro zwischen Bargeld und Girokonto

2. CBDC: “Eine Zentralbank hat nicht das geringste Interesse am Kaufverhalten der Bürger”

3. Digitaler Euro – Das Bargeld verschwindet!

4. Der Digitale Euro: Ein Stabilitätsanker unserer

Volkswirtschaft?

CBDC (Central Bank Digital Currency) ist eine neue Variante unseres Geldes. Weltweit arbeiten Zentralbanken an deren Umsetzung. Heute geht es um die volkswirtschaftlichen Aspekte von CBDC. Dazu hat Rudolf Linsenbarth den Chefvolkswirt der Hamburg Commercial Bank Dr. Cyrus de la Rubia befragt. Themenschwerpunkte von Dr. de la Rubia sind Geldpolitik und Zentralbanken.

von Rudolf Linsenbarth

In unserer CBDC-Serie möchte ich das Verständnis für den digitalen Euro, wie die CBDC der EZB auch genannt wird, vermitteln. In den ersten beiden Folgen habe ich zum einen den wichtigen Aspekt beleuchtet, dass Bargeld wahrscheinlich aus unserem täglichen Leben verschwinden wird, um anschließend einen Beitrag über das Wesen des Geldes zu veröffentlichen.Um die volkswirtschaftlichen Aspekte von CBDC zu betrachten, haben wir den Chefvolkswirt der Hamburg Commercial Bank Dr. Cyrus de la Rubia eingeladen – ein profunder Kenner der gesamten Materie. Besonders interessant ist sein aktuell veröffentlichtes Buch „Die neue Vielfalt des Geldes“. Hier wird beschrieben, wie Bitcoin, Ether und digitaler Euro unsere Wirtschaft revolutionieren.

Wenn man der These folgt, dass Bargeld nahezu verschwindet, entfallen für die EZB auch die damit verbundenen Seignorage Gewinne durch die Emission der Banknoten. Könnte man daraus schließen, dass der digitale Euro für die EZB auch einen Selbstzweck hat, um eine Einnahmequelle (Bargeld) durch eine andere (digitaler Euro) zu kompensieren?

Hamburg Commercial Bank

Definiert man die Seigniorage als den Zinsgewinn für die Aktiva, die die Notenbanken gegen die Ausgabe von Bargeld (also Banknoten) erhalten, dann muss man feststellen, dass dieser Gewinn relativ klein ausfällt im Vergleich zu den Zinsgewinnen, den die Notenbanken der Eurozone jahrelang durch den Erwerb von Staatsanleihen und anderen Anleihen erhalten haben.

So beläuft sich der Banknotenumlauf per Ende 2023 auf 1,567 Billionen Euro, aber der Bestand an Wertpapieren liegt bei knapp 5 Billionen Euro. Es ist auch nicht die Aufgabe der Notenbank, Gewinne zu machen, sondern das ist ein willkommener Nebeneffekt. Grundsätzlich kann eine Notenbank auch Verluste machen (und ein negatives Eigenkapital haben), ohne dass seine Funktionsfähigkeit dadurch gefährdet wäre.

Zentralbankgeld (also Bargeld oder CBDC) in der Hand der Bürger hat für die Privatbanken eine „disziplinierende“ Wirkung bei der Erschaffung von Giralgeld. Inwieweit ist Zentralbankgeld in der Hand der Bürger als Steuerungsinstrument für die Zentralbanken von Bedeutung? Würde die Mindestreserve, welche die Privatbanken bei der EZB halten müssen, als Ersatz dafür ausreichen?

Die disziplinierende Wirkung bei der Schaffung von Giralgeld ergibt sich aus der Tatsache, dass die Anleger jederzeit ihre Sichteinlagen auflösen können und die betroffene Bank dann Bargeld auszahlen muss. Ist sie dazu nicht in der Lage, ist sie illiquide und muss ihr Geschäft einstellen.

Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter (@holimuk) die aktuellen Entwicklungen. Alle Beiträge schreibt Linsenbarth im eigenen Namen.

Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter (@holimuk) die aktuellen Entwicklungen. Alle Beiträge schreibt Linsenbarth im eigenen Namen.Ein derartiger „Bank run“ kann beispielsweise ausgelöst werden, wenn die Bank Kreditausfälle hat. Denn wenn die Bank Kredite vergeben hat, die nicht zurückgezahlt werden können, dann wird die Bank auch Probleme haben, die Sichteinlagen gegebenenfalls zurückzuzahlen. Also muss eine Bank auf die Qualität ihrer Kredite achten. Üblicherweise bedeutet das auch, dass sie ihr Kreditvolumen nicht zu stark wachsen lassen darf, weil ein hohes Kreditwachstum das Risiko erhöht, dass unter den Kreditnehmern auch schwarze Schafe sind.

Die Zentralbank setzt außerdem eine Mindestreserve fest (von nur 1%), so dass jede Sichteinlage mit 1% Liquidität (also Zentralbankgeld) gedeckt werden muss. Der Effekt dieser Mindestreserve auf die Kreditvergabe ist aber vermutlich eher gering.

Auch sie gehen in ihrem Buch davon aus, dass Bargeld (fast) verschwinden wird. Angenommen den Zentralbanken gelingt es nicht, eine CBDC einzuführen, die von Bürgern auch akzeptiert wird, mit welchen volkwirtschaftlichen Herausforderungen hätten wir dann zu rechnen?

Alle großen Zentralbanken sind dabei, über die Einführung einer CBDC nachzudenken.

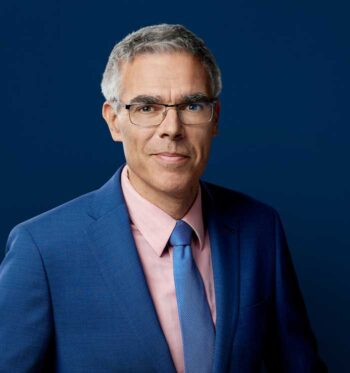

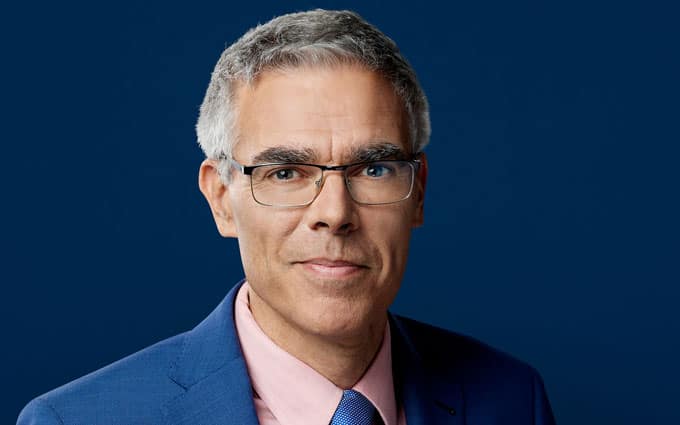

Cyrus de la Rubia ist Chefvolkswirt der Hamburg Commercial Bank. Zu seinen Schwerpunkten gehören die Konjunkturanalyse, Geldpolitik, Zins- und Währungsmärkte sowie die Token-Ökonomie. Der promovierte Volkswirt ist außerdem Dozent an der Frankfurt School of Finance and Management, Autor des Buchs “Die neue Vielfalt des Geldes” über Kryptowährungen und hat Anfang des Jahres die Studie “DeFi: Alternative zur traditionellen Finanzwirtschaft?” veröffentlicht.

Cyrus de la Rubia ist Chefvolkswirt der Hamburg Commercial Bank. Zu seinen Schwerpunkten gehören die Konjunkturanalyse, Geldpolitik, Zins- und Währungsmärkte sowie die Token-Ökonomie. Der promovierte Volkswirt ist außerdem Dozent an der Frankfurt School of Finance and Management, Autor des Buchs “Die neue Vielfalt des Geldes” über Kryptowährungen und hat Anfang des Jahres die Studie “DeFi: Alternative zur traditionellen Finanzwirtschaft?” veröffentlicht. Händler würden geringere Gebühren zahlen als bei vielen privaten Zahlungsanbietern und das käme auch den Konsumenten zugute, auf die letztlich die Gebühren für den Zahlungsverkehr in Form höherer Produktpreise überwälzt werden.

Würde die Einführung eines Digitalen Euros in der Eurozone scheitern, würden private Initiativen Aufwind zum Beispiel für die Emission von Stablecoins erhalten.”

Hier würde jedoch die Garantie fehlen, dass das neue Zahlungsmittel in der gesamten Eurozone akzeptiert wird. Wenn andere Länder wie die USA oder China derweil eine CBDC einführen, würde unsere Wettbewerbsfähigkeit leiden und den Standort Europa unattraktiver machen.Rudolf Linsenbarth

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/212497

Schreiben Sie einen Kommentar