Was bei der Auswahl von BNPL-Providern wichtig ist … Banken auf Partnersuche für Buy-Now-Pay-Later

Cofinpro

Das Bezahlen in Raten bieten Banken ihren Kunden bereits seit Jahrhunderten an. Doch trotz der langen Erfahrung sind ihnen FinTechs und Zahlungsanbieter ausgerechnet beim Trendthema „Buy now, pay later“ zuvorgekommen. Dabei sind es vor allem junge Kundengruppen, die von der Flexibilität, Bequemlichkeit und Transparenz des BNPL Gebrauch machen. Den etablierten Instituten bieten sich jedoch genügend Chancen, verlorenes Terrain wieder gutzumachen und die POS-Schnittstelle für sich zu besetzen. Wir stellen Lösungsansätze und mögliche Kooperationspartner vor.

von Robert Wagner und Sven Dost, Cofinpro

Die Vorteile des BNPL für den Kunden liegen in der Einfachheit und Transparenz. Viele E-Commerce-Händler haben diese Finanzierungsmöglichkeit bereits in den Checkout-Prozess integriert, und auch im stationären Handel wird BNPL verstärkt angeboten. Bei der Zahlmethode wird auf langwierige Bonitätsabfragen oder das Ausfüllen umfangreicher Auskunftsbögen weitgehend verzichtet.Anbieter der BNPL-Lösungen sind aktuell zumeist internationale Bezahldienste.”

Cofinpro

Dabei verfügen die etablierten Banken ihrerseits bereits über eine umfangreiche Datenbank der eigenen Kundschaft und haben einen langen Track-Record bezüglich der Risikobewertung und Identifizierung von Konto-Inhabern (KYC). Zusammen mit ihrer umfassenden Marktkenntnis und Kredit-Erfahrung sind dies gute Voraussetzungen für einen Einstieg in den BNPL-Markt.

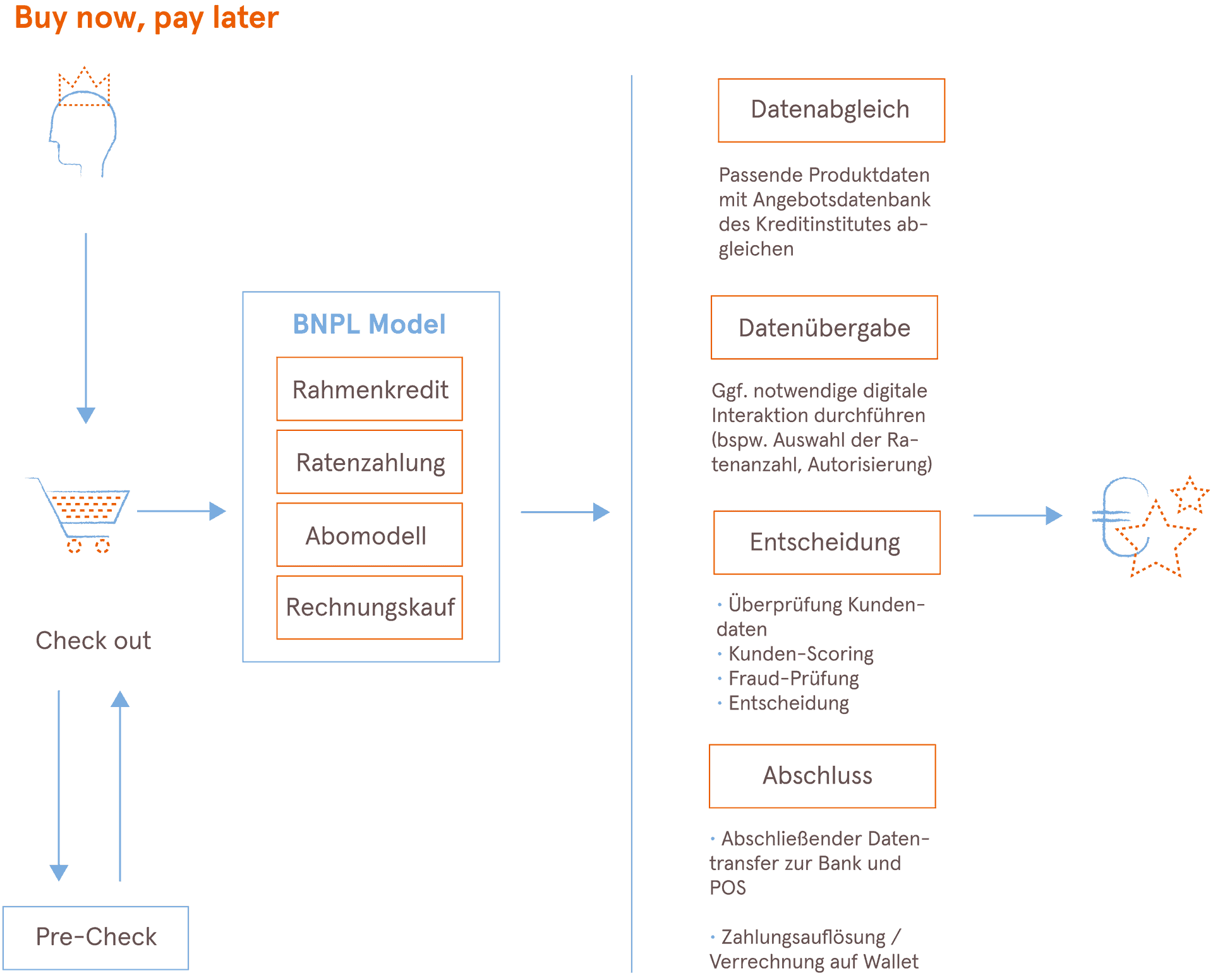

BNPL ist mehr als nur ein Ratenkredit

Auf den ersten Blick könnte BNPL nur als Variante des klassischen Ratenkredits missverstanden werden. Dabei geht es im Kern um weitaus mehr, weil die Grenze zwischen Produkt und Finanzierung verschwimmt. Anders als beim Ratenkredit ist die BNPL-Finanzierung bereits beim POS in den Zahlungsprozess nahtlos integriert. Der Schwerpunkt liegt also auf der Customer Journey. Die Kreditentscheidung wird an der Ladenkasse gefällt – ob digital oder vor Ort im Handel. Im Gegensatz zu anderen Finanzierungsformen erhält der Käufer bei BNPL sofort das volle Eigentumsrecht an dem erworbenen Produkt. Vor allem Jüngere – häufig noch ohne eigene Kreditkarte – sind von dem Konzept mit festen Raten, Nullzinsen bei pünktlicher Zahlung und ohne Gebühren für die Käufer überzeugt. Marktbeobachter erwarten, dass der BNPL-Markt bis zum Jahr 2025 jährlich um gut 10 Prozent wachsen wird. Beim traditionellen Kreditmodell hingegen liegt der Schwerpunkt auf der Ratenfinanzierung und ist an mehr Informationen und Prozesse gebunden.

Cofinpro

Ob eine Bank ein eigenes BNPL-Produkt aufsetzen oder einen Partner für den Einstieg im BNPL-Markt wählen sollte, hängt u.a. vom digitalen Reifegrad, dem angestrebten Geschäftsmodell und dem Zeitrahmen für die Umsetzung ab.

Eine Kooperation mit einem FinTech kann vor allem hinsichtlich eines engen Zeitplans und der Expertise moderner Scoring-Modelle sinnvoll sein.”

Bestehende BNPL-Whitelabel-Lösungen können oft schon innerhalb weniger Wochen angepasst und unter dem Namen eines neuen Anbieter eingeführt werden.

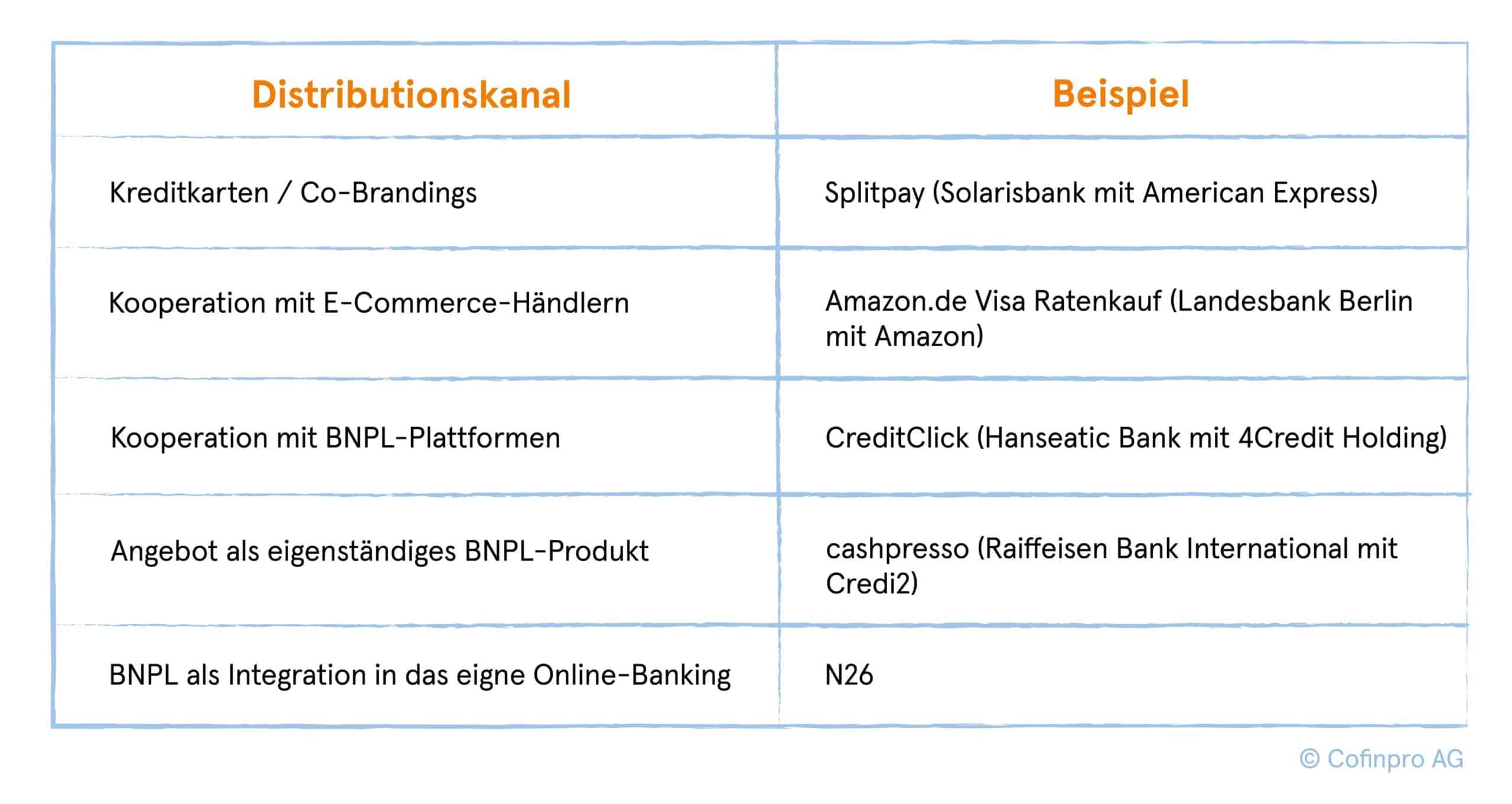

Der Zugang zum Kunden ist auf verschiedenen Wegen möglich. Banken können zum Beispiel als Finanzierungspartner im Hintergrund bleiben oder auch mit dem eigenen Namen direkt am POS auftreten. Jede Option bietet eine andere Mischung aus Kosten, potenziellen Vorteilen, Markteinführungszeit und Kundensegmentierung. Folgende Distributionskanäle sind derzeit auf dem Markt etabliert:

Cofinpro

Aus Bankensicht sind vor allem die Kooperationsmodelle von Interesse, weil über die POS-Schnittstelle neue Kundengruppen angesprochen werden und die Einbindung weiterführender Beyond-Banking-Services ermöglicht wird. Dies beinhaltet Möglichkeiten wie eine Garantieverlängerung, das Versichern von bestimmten Produkten oder die Incentivierung über Bonuspunkte. Charakteristisch für alle hier genannten Beispiele ist, dass die BNPL-Lösung immer aus der Sicht einer leichten und schnellen Customer Journey heraus konzipiert wurde. Das heißt:

Langwierige Antrags- und Genehmigungsstrecken werden so weit wie möglich eliminiert, der Fokus liegt auf einer automatisierten und medienbruchfreien Finanzierung.”

Die Vorteile der schnellen Finanzierung

Autor Sven Dost, Cofinpro Sven Dost, Manager, ist seit 2018 bei Cofinpro (Webseite) tätig und berät Banken und Kapitalverwaltungsgesellschaften mit dem Schwerpunkt im Kreditgeschäft und Zahlungsverkehr. Er blickt auf eine 17-jährige Berufserfahrung in der Bankenbranche mit verschiedenen Stationen in diversen Projektumfeldern zurück. Dabei begleitete er insbesondere die Einführung neuer Kreditprodukte, Plattformentwicklungen im Zahlungsverkehrsumfeld und Digitalisierungsvorhaben.

Sven Dost, Manager, ist seit 2018 bei Cofinpro (Webseite) tätig und berät Banken und Kapitalverwaltungsgesellschaften mit dem Schwerpunkt im Kreditgeschäft und Zahlungsverkehr. Er blickt auf eine 17-jährige Berufserfahrung in der Bankenbranche mit verschiedenen Stationen in diversen Projektumfeldern zurück. Dabei begleitete er insbesondere die Einführung neuer Kreditprodukte, Plattformentwicklungen im Zahlungsverkehrsumfeld und Digitalisierungsvorhaben.

Sven Dost, Manager, ist seit 2018 bei Cofinpro (Webseite) tätig und berät Banken und Kapitalverwaltungsgesellschaften mit dem Schwerpunkt im Kreditgeschäft und Zahlungsverkehr. Er blickt auf eine 17-jährige Berufserfahrung in der Bankenbranche mit verschiedenen Stationen in diversen Projektumfeldern zurück. Dabei begleitete er insbesondere die Einführung neuer Kreditprodukte, Plattformentwicklungen im Zahlungsverkehrsumfeld und Digitalisierungsvorhaben.

Sven Dost, Manager, ist seit 2018 bei Cofinpro (Webseite) tätig und berät Banken und Kapitalverwaltungsgesellschaften mit dem Schwerpunkt im Kreditgeschäft und Zahlungsverkehr. Er blickt auf eine 17-jährige Berufserfahrung in der Bankenbranche mit verschiedenen Stationen in diversen Projektumfeldern zurück. Dabei begleitete er insbesondere die Einführung neuer Kreditprodukte, Plattformentwicklungen im Zahlungsverkehrsumfeld und Digitalisierungsvorhaben.Banken, die mit einer eigenen Lösung an den Markt gehen wollen, stehen vor der Herausforderung, ihre bewährten Bonitäts- und KYC-Erfahrungen auszuspielen und in einen BNPL-Prozess direkt am POS zu integrieren. Als Vorbild dienen schlanke FinTech-Lösungen, bei denen vom Kunden unbemerkt die Arbeit im Hintergrund geschieht. Denn indem der BNPL-Anbieter aus einer Vielzahl von Daten (beispielsweise Schufa, Kontoumsätze, Wohnort, bisheriges Zahl- oder Kaufverhalten) in Echtzeit einen Bonitätsscore erstellt, kann dem Kunden schon beim Klick auf den Warenkorb eine BNPL-Wahloption angeboten werden. Der Kunde erhält also in Echtzeit eine Finanzierungsmöglichkeit, ohne selbst diesen Prozess aktiv anzustoßen.

Die bislang von den Banken angebotenen Lösungen basieren hingegen auf einer klassischen vor- oder nachgelagerten Finanzierung des Kaufbetrags und sind geprägt von Medienbrüchen und zahlreichen Handlungsschritten. Egal ob im stationären oder im Online-Handel muss der Kunde aktiv die Möglichkeit eine Finanzierungsoption wählen – und erst danach wird der eigentliche Finanzierungsprozess inklusive Bonitätsfeststellung gestartet. Erschwerend kommt hinzu, dass die Online-Antragsstrecke im Schritt nach der Finanzierungsanfrage häufig nicht mehr beim Händler, sondern auf einer Plattform der Bank stattfindet.

Robert Wagner, Senior Consultant, ist seit 2018 bei Cofinpro (Webseite). Er berät Banken mit Fokus auf den Bereichen Kredit und Zahlungsverkehr. Seit mehr als 9 Jahren ist er im Bankenumfeld tätig. Dabei begleitete er Banken bei verschiedenen Projekten u.a. bei der Konzeption einer BNPL-Lösung, bei der Einführung von innovativen Bezahlmethoden sowie im Kontext von Instant Payment.

Robert Wagner, Senior Consultant, ist seit 2018 bei Cofinpro (Webseite). Er berät Banken mit Fokus auf den Bereichen Kredit und Zahlungsverkehr. Seit mehr als 9 Jahren ist er im Bankenumfeld tätig. Dabei begleitete er Banken bei verschiedenen Projekten u.a. bei der Konzeption einer BNPL-Lösung, bei der Einführung von innovativen Bezahlmethoden sowie im Kontext von Instant Payment.Diese herkömmlichen Bank-Prozesse zur Kreditantragsstellung lassen eine nahtlose Integration in den Kaufprozess – so wie dies bei den FinTechs geschieht – nicht zu.

Dies liegt daran, dass die Prozesse der Banken von der Finanzierungsanfrage ausgehend aufgestellt sind.”

Auch sind die Voraussetzungen zur Beurteilung der Bonität in den Banken teils sehr unterschiedlich bzw. abhängig davon, wie gut oder wie lange eine Bank einen Kunden bereits kennt. Der große Informationshunger auf Seiten der Banken bedingt, dass Neukunden viele Unterlagen einreichen müssen, und selbst Bestandskunden häufig noch Informationen nachreichen müssen. In dieser Form ist eine Bonitätsbeurteilung am POS nicht umsetzbar.

Übersicht möglicher Partner und Anbieter

Auf dem deutschen Markt haben sich eine Reihe von Anbietern mit BNPL-Lösungen für Banken positioniert. Dazu gehören zum Beispiel FinTechs wie Better Payment Germany (Projekte mit der GLS Bank, der Volksbank Bad Kissingen oder VR Payment), Credi2 (Projekte mit der Volkswagen Bank, Raiffeisen Bank International, Braunschweigische Landessparkasse), Divido Financial Services (Projekte mit BNP Paribas), Solarisbank (Projekte mit American Express), Temenos, creditPass, Axytos, Fintico, oder Apexx Fintech. Zahlungsanbieter wie Klarna Bank, PayPal oder Arvato Payment Solutions (AfterPay) treten meist mit eigenen Lösungen am Markt auf und stehen damit in Konkurrenz zu den Banken.

- Entwicklung / Auswahl einer geeigneten BNPL-Strategie

- Überprüfung möglicher Distributionskanäle (der Weg zum Kunden)

- Konkretisierung möglicher BNPL-Lösungen

- Anforderungsanalyse

- Auswahl der passenden Provider

- Umsetzung und Vorbereitung Launch

- Identifikation möglicher Ausbauszenarien (Auszug)

Die Partnerschaft mit einer FinTech-Infrastrukturlösung kann eine große Unterstützung bei der Einführung einer eigenen BNPL-Lösung sein und zu einer beschleunigten Markteinführung führen. Die Auswahl des geeigneten Providers orientiert sich dabei an folgenden Kriterien:

- Skalierbarkeit der Lösung

- Erfahrung im BNPL-Segment

- Wirtschaftliche Stärke des Partners

- Abdeckung der BNPL-Prozesskette

- Erfahrungswerte aus dem Markt

- Kulturelle Werte des Partners

Fazit

Der BNPL-Markt wächst extrem schnell und ist geprägt von technologischen Innovationen. Banken, die in diesen Markt einsteigen möchten, können über eine Kooperation mit einem spezialisierten Technologieanbieter entweder Prozessteile oder auch ganze Prozessketten auslagern.

In den bereits verfügbaren White-Label-Lösungen sind Aufgaben wie die Zahlungsverarbeitung oder Kreditprüfung bereits integriert.”

Mit Partnern an ihrer Seite können Banken schnell und effizient eine BNPL-Lösung bis zur Marktreife entwickeln, die in Einklang mit den gesetzlichen Vorgaben und den Richtlinien ihres Hauses steht.Robert Wagner und Sven Dost, Cofinpro

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/136276

Schreiben Sie einen Kommentar