Bearing Point: Konnektivität als Megatrend der Versicherungswirtschaft

peshkov / Bigstock

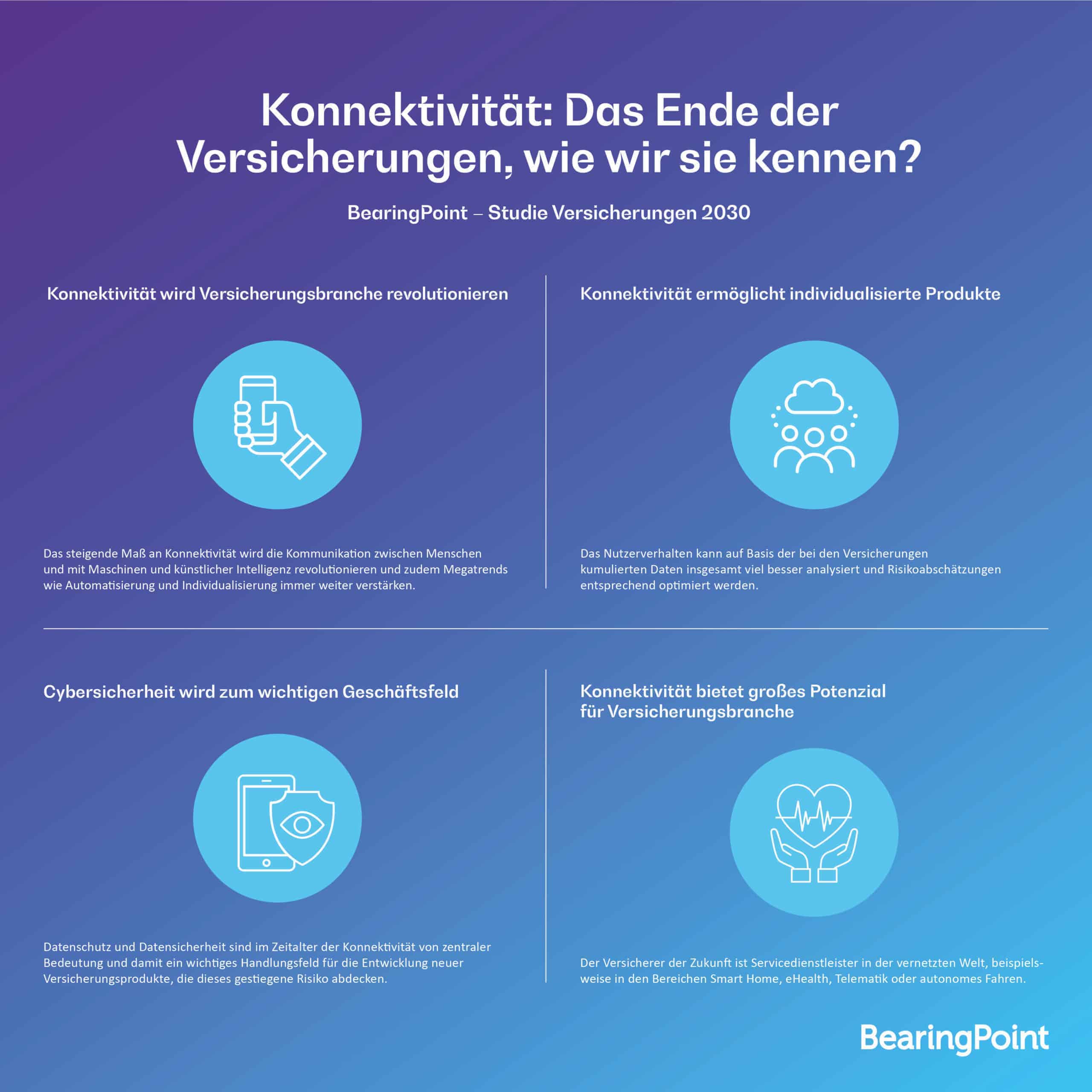

Steht den Versicherungen ein Paradigmenwechsel ins Haus? Klar ist: Die digitale Vernetzung verändert die Wünsche und Ansprüche der Menschen an Versicherungen. Eine neue Studie von Bearing Point mit dem Titel „Versicherungen 2030“ hat nun als Vision skizziert, wie Konnektivität als einer der großen Megatrends die Versicherungsbranche verändern wird.

Durch die umfassenden digitalen Vernetzungstendenzen der modernen Welt ändern sich die Ansprüche und Herausforderungen der Menschen an Versicherungen und ihre Produkte noch einmal radikal. Die Management- und Technologieberatung Bearing Point hat in ihrer neuen Studie die wichtigsten Megatrends und ihre möglichen Auswirkungen auf die Assekuranzen ausführlich analysiert und eine Vision für das Jahr 2030 erarbeitet. Einer der Megatrends, die hier im Fokus stehen, ist die Konnektivität, die als einer der wirkungsmächtigsten von allen Megatrends gilt und dessen mögliche Auswirkungen auf die Versicherungswelt in zehn Jahren als besonders nachhaltig betrachtet werden.Laut der Studie, in der die Auswirkungen von acht aktuellen Megatrends Automatisierung, Mobilität, Konnektivität, Gesundheit, Neo-Ökologie, Urbanisierung, Individualisierung und Silver Society untersucht wurden, verdient die Konnektivität besonderes Augenmerk. Sie hat direkten Einfluss auf nahezu alle Lebensbereiche und wird auch andere Megatrends wie beispielsweise die Automatisierung und Individualisierung immer weiter beschleunigen.

Konnektivität durch immer mehr vernetzte Geräte

Der erfolgreiche Versicherer sollte daher laut Bearing Point nicht nur den Trend zur Digitalisierung erfolgreich begleiten, sondern zugleich radikal umdenken und sich auf diese neue Situation einstellen. Denn die Zahl der mit dem Internet vernetzten Geräte pro Person nimmt stetig zu und schon in wenigen Jahren werden durchschnittlich pro Nutzer vier elektronische Geräte online vernetzt sein. Das steigende Maß an Konnektivität wird die Kommunikation zwischen Menschen und mit Maschinen und künstlicher Intelligenz revolutionieren und zudem Megatrends wie Automatisierung und Individualisierung immer weiter verstärken.

Der moderne Kunde wird spätestens dann an jedem Ort und zu jeder Zeit mit seinem Gerät Lösungen für seine Anforderungen wünschen. Omnikanalpräsenz, Echtzeitreaktion und hohe Unternehmenstransparenz sind für den modernen Versicherer in einer digital vernetzten Gesellschaft nicht nur im Verhältnis zu seinen Kunden, sondern auch zu seinen Mitarbeitern zentrale Punkte.

Bearing Point

Unsere Szenarien zeigen, dass Versicherungsprodukte zukünftig nur noch auf Basis der Konnektivität funktionieren. Durch sie werden exaktere und individuellere Abschätzungen von Risiken möglich. Das bietet ein riesiges Potenzial für neue innovative Produkte, vor allem in den Bereichen Schadensvorsorge und Risikoschutz.“

Giso Hutschenreiter, Partner im Segment Insurance bei Bearing Point

Hutschenreiter ist sich sicher, dass Versicherungen diese neue Situation als Warnruf und Chance zugleich sehen sollten. „Unsere Szenarien zeigen, dass Versicherungsprodukte zukünftig nur noch auf Basis der Konnektivität funktionieren. Durch sie werden beispielsweise exaktere und individuellere Abschätzungen von Risiken möglich.“

Vernetzung erhöht Kundenähe

Das Nutzerverhalten kann auf Basis der bei den Versicherungen kumulierten Daten insgesamt viel besser analysiert und Risikoabschätzungen entsprechend optimiert werden. Die Datenvernetzungen erhöhen die Kundeninteraktion und damit die Kundenähe. Beides kommt dem Kunden direkt zugute, der hieraus resultierend individualisierte bzw. maßgeschneiderte Produkte angeboten bekommt. Die Konnektivität hilft darüber hinaus dem Versicherer bei der Optimierung seiner eigenen Marketingstrategie.

Neben den vielen Vorteilen, die die Digitalisierung in unterschiedlichen Branchen bringt, ist allerdings auch das Risiko im Bereich Cyber-Sicherheit immens gestiegen. Denn Datenschutz und Datensicherheit sind im Zeitalter der Konnektivität von zentraler Bedeutung und damit ein wichtiges Handlungsfeld für die Entwicklung neuer Versicherungsprodukte, die dieses gestiegene Risiko abdecken. Im Gegensatz zu den klassischen Versicherungsprodukten können dann zukünftige Services nicht nur Schäden ausgleichen, sondern neue Versicherungsprodukte werden so konzipiert, dass sie aktiver als je zuvor an der Schadensvorbeugung mitwirken und Risikobewertung in Echtzeit ermöglichen.

Bearing Point

Versicherer ist in Zukunft auch Servicedienstleister

Die vernetzten Technologien, das Internet der Dinge in Verbindung mit Big Data, intelligenten Geräten, Wearables und Sensoren bieten laut Bearing Point ein großes Potenzial für die Versicherungsbranche, wenn sie ihre Geschäftsmodelle entsprechend ausrichtet. Der Versicherer der Zukunft ist Servicedienstleister in der vernetzten Welt, beispielsweise in den Bereichen Smart Home, eHealth, Telematik oder autonomes Fahren.

Die Digitalisierung, darin ist sich Hutschenreiter sicher, werde es einfacher machen, bislang artfremde Leistungen zusammenzuführen. Hieraus könnten sich Veränderungen im Angebotsportfolio von Versicherungsunternehmen ergeben. Umgekehrt könnten sich aber auch die Markteintrittsbarrieren niedriger gestalten.

Somit drängen immer mehr branchenfremde Anbieter auf den Markt, womit die Konkurrenz im Versicherungsmarkt zunimmt. Ich bin überzeugt, dass die Versicherungen, die bereits heute ihre Geschäftsmodelle auf die aktuellen Megatrends anpassen, den Markt von morgen dominieren werden.“

Giso Hutschenreiter, Partner im Segment Insurance bei Bearing Pointtw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/111916

Schreiben Sie einen Kommentar