Plenum: „Banken sind noch nicht in der digitalen Welt angekommen“

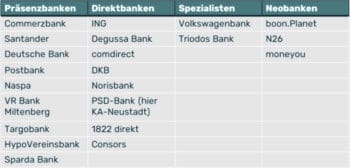

Alle sprechen von der digitalen Transformation – aber nur die wenigsten bekommen sie hin. So etwa lautet das Fazit einer Untersuchung von Plenum. Das Consulting-Unternehmen testete bei 22 Banken, wie gut die Konto-Eröffnung und -Inbetriebnahme online funktioniert. Die Ergebnisse sind ernüchternd.

Plenum

Der zeitweilige Lock-down, der auch Banken und Sparkassen zwang, ihre Niederlassungen und Filialen zu schließen, machte deutlich: Deutschland muss digitaler werden. Das Management-Consulting-Unternehmen Plenum prüfte im Praxistest, wie gut die Finanzdienstleister auf Kunden eingestellt sind, die ohne persönlichen Kontakt ein Konto online eröffnen wollen.

Die Analysten untersuchten zum einen den Online-Prozess der Bank selbst, darunter Benutzerführung, Zahl der benötigten Klicks, welche Legitimationsverfahren genutzt wurden, Zahl und Umfang der Dokumente, die der Kunde erhält, auf welchem Weg die Dokumente übermittelt werden und schließlich auch wie lange es dauert, bis das Konto vollständig genutzt werden kann.

Breite Spanne an Ergebnissen

Was die Prüfer erlebten, ist im doppelten Sinne überraschend. Einerseits sind die Ergebnisse weit gefächert. Bei der Inbetriebnahme reicht die Spanne von einer Stunde bis zu vier Wochen (inklusive Nachfrage). Bei einer Bank beschränkt sich der Online-Prozess darauf, einen Termin zur Konto-Eröffnung in der Filiale zu vereinbaren.

Auf der anderen Seite sahen die Plenum-Experten häufig gleichartige Prozesse – sie kritisieren, dass abseits von FinTechs und Neobanken kaum Innovationen zu finden seien. Sowohl beim Digitalisierungsgrad wie beim Produktangebot gebe es keinen Unterschied zwischen Direkt- und Präsenzbanken. Angesichts unterschiedlicher Strategien der verschiedenen Institute dürfte es nicht – so wie vorgefunden – so viele gleichartige Online-Auftritte geben, schreiben die Consultants.

Plenum

Schnelle Kontoeröffnung – aber dann…

Im Schnitt dauerte es nur 10 Minuten, bis das Konto eröffnet war. Auf der Website brauchte es dafür je nach Bank zwischen 6 und 42 Klicks. Doch die Zahl der Klicks sagt wenig über die Qualität der Benutzerführung aus. Tendenziell fanden die Prüfer Seiten mit weniger Klicks eher unübersichtlich. Hier sind Neobanken im Vorteil – möglicherweise haben sie schlicht nicht so viele Informationen zu bieten, weil ihr Produktportfolio schmäler ist.

Zudem bemängelten sie in allen Bankengruppen, dass der Internet-Auftritt nur selten auf die Besonderheiten einer Online-Kundenbeziehung angelegt sei. In der Regel werde der Kunde wird mit einer Masse von Informationen auf den Webseiten regelrecht erschlagen, nicht aber individuell angesprochen.

Die Legitimationsprüfung erfolgt inzwischen meist per Video-Dienstleister. Allerdings gibt es hier noch deutlichen Optimierungsbedarf. Die Wartezeit beträgt im Schnitt neun Minuten, es gebe aber nicht selten Fälle von 15-20 Minuten. Oft brechen Kunden aber nach rund 10 Minuten ab. Bei einigen Banken mussten sich die Tester mehrfach einwählen, bis sie zu einem Agenten durchdrangen.

Kritikpunkte AGB…

Bereits vor fast 40 Jahren entwickelte der Bundesgerichtshof in mehreren Urteilen die bis heute gültigen Grundsätze rund um die Allgemeinen Geschäftsbedingungen (AGB): sie müssen unter anderem dem Durchschnittskunden die Kenntnisnahme aller Vertragsbedingungen ermöglichen, mühelos lesbar, übersichtlich gegliedert und inhaltlich hinreichend verständlich sein.

In der Praxis bekamen die Tester Dokumentationen mit bis zu 250 Seiten Umfang, zum Teil garniert mit weiteren Marketing-Dateien, so dass der Kunde in der Spitze bis zu 320 Seiten lesen sollte. Teils kamen sie per Mail, teils per Post, oder sie wurden zum Download angeboten. Im Schnitt umfasste die Dokumentation 100 Seiten, verteilt auf sechs Dokumente. Eine Ursache für die Informationsflut: Manche Institute stellen einfach sämtliche Sonderbedingungen und Preisverzeichnisse zur Verfügung, unabhängig davon, welches Produkt der Kunde nutzt.

…und Karten

Um ein Konto vollständig nutzen zu können, muss der Kunde auch eine Karte erhalten. An diesem Punkt gab es deutliche Unterschiede. Viele Institute setzen noch immer auf rein physische Karten, die erst produziert und auf dem Postweg zugeschickt werden müssen. Dies dauert meist einige Tage bis Wochen. In einem Fall wurde der Prozess anscheinend erst auf Nachfrage angestoßen, so dass es vier Wochen dauerte, bis das Konto voll einsatzfähig war.

Die Alternative besteht in „digitalen“ Karten. Per virtueller Master-Debitkarte, die in Mobile-Payment-Verfahren wie Apple Pay und Google Pay eingebunden werden kann, lässt sich ein neu eröffnetes Konto innerhalb einer Stunde in Betrieb nehmen. Im Testumfeld schafften das neben den Neo-Banken lediglich die Comdirect und die HypoVereinsbank.

Hartes Fazit

In der Plenum-Studie sind die Prozessschwächen der einzelnen Banken im Detail beschrieben. Hier finden sich unter anderem Analysen zur Sinnhaftigkeit bestimmter erhobener Daten, Aufbau und Struktur der Antragsstrecken, Versand der Dokumente, angebotene TAN- und Mobile-Payment-Verfahren und vieles mehr.

Aus diesen Daten leiten die Autoren ab, dass vielfach Offline-Prozesse lediglich digital abgebildet werden, anstatt neue Online-Prozesse und -Angebote zu entwickeln. Sie würden zwar technisch funktionieren, machten aber den Eindruck, fachlich nicht getestet zu sein. Dementsprechend sehen die Plenum-Experten in der Entwicklung hin zu einem echten Vertriebskanal – online und mobil – noch großes Potenzial. Zugleich ergäben sich daraus Chancen, sich vom Mitbewerb zu differenzieren.

Plenum

„Unsere Studie zeigt, dass alle Banken ein eher schön hingestelltes Home-Banking haben, das heute nicht mehr ausreicht. Bis zur Volldigitalisierung ist es noch ein weiter Weg!“

Stephan Schmid, Mitglied der Plenum-Geschäftsleitung

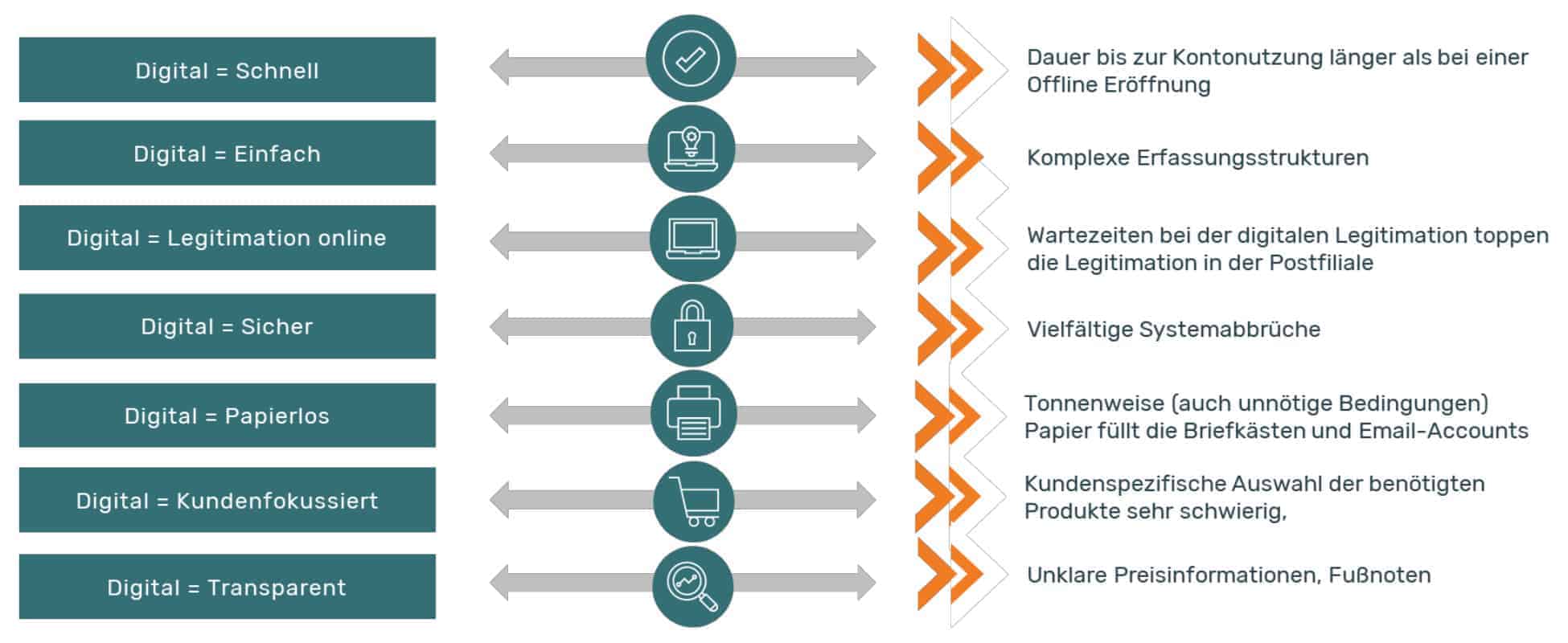

Sieben „Irrglauben der Digitalisierung“ listet die Studie auf, verbunden mit einem harten Fazit: In der derzeitigen Form werden die Online-Prozesse nur allzu häufig von Offline-Prozessen geschlagen. Die Empfehlung der Autoren: Mit etwas mehr Liebe zum Detail und einer kritischen Überprüfung ihrer Prozesse könnten es die Direkt- und Präsenzbanken schaffen, ihre Kunden ebenso zu begeistern wie dies auf Seiten der Neobanken der Fall ist. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/109536

Schreiben Sie einen Kommentar