BaFin und Bundesbank: Machine Learning regulieren?

Im Prinzip hatte sich die Finanzaufsicht bereits vor mehr als einem Jahr gegen eine generelle Genehmigungspflicht von Algorithmen ausgesprochen. Der zunehmende Einsatz von ML-Methoden in Bereichen, die der Solvenzaufsicht unterliegen, gibt der BaFin nun zu denken. Gemeinsam mit der Bundesbank hat sie einen Konsultationsprozess eingeleitet.

World-Image / Bigstockphoto

Bereits im Juli 2018 hatten sich die Finanzaufseher mit der Frage auseinandergesetzt, wie sich der Einsatz von Big Data und Künstlicher Intelligenz mit der Aufsicht und Regulierung von Finanzdienstleistungen verträgt. Dieser BDAI-Bericht (Download) war bereits Grundlage erster Konsultationen.

Bislang kein Genehmigungsverfahren für Algorithmen

Im März 2020 legte die BaFin eine Stellungnahme vor, nach der sie keine Veranlassung hat, Algorithmen generell zu billigen. Dazu fehle es zum einen an der rechtlichen Grundlage, auch eine Melde- oder Anzeigepflicht existiert bislang nicht. Zum anderen fürchtet die Finanzaufsicht den Aufwand, wenn sämtliche eingesetzten Verfahren in einem Genehmigungsverfahren geprüft werden müssten.

Es kann jedoch Ausnahmen geben, darunter Rechenmodelle, mit denen Kreditinstitute und Versicherungsunternehmen ermitteln, wie hoch ihre regulatorischen Eigenmittelanforderungen bzw. die Solvabilität sind. Allerdings wird auch hier nicht der Algorithmus selbst geprüft, sondern der gesamte Prozess. Wenn sichergestellt ist, dass dieser zu Ergebnissen kommt, die den Anforderungen der Finanzaufsicht entsprechen, dann erhält auch der im Prozess verwendete Algorithmus den Segen der BaFin.

Problemstellung neu gefasst

Inzwischen gab es eine Reihe weiterer Veröffentlichungen, sowohl der BaFin, beispielsweise zu „Prinzipien für den Einsatz von Algorithmen in Entscheidungsprozessen“ (Download), also auch von Aufsehern und Regulatoren anderer Länder, die offensichtlich zu einer Neubewertung der Situation geführt haben.

Gemeinsam mit der Deutschen Bundesbank legt die BaFin nun eine neue Konsultation auf, die sich gezielt mit der Solvenzaufsicht befasst. Die Anwendung von ML-Methoden an Stellen, die aufsichtlich besonders relevant sind, sind unter anderem erneut die internen Modelle zur Berechnung der regulatorischen Eigenmittelanforderungen in der Säule 1. Andererseits sind ML-Methoden berücksichtigt, wenn sie im Risikomanagement in Säule 2 zum Einsatz kommen. Man habe die Problemstellung vereinfacht und sei diesmal dem Prozess gefolgt, den Finanzunternehmen bei der Einführung von ML-Methoden durchlaufen, schreibt die Bundesbank in den Erläuterungen des Konsultationspapiers (Download).

Dabei werden auch ganz grundsätzliche Fragen gestellt. Beispielsweise ob nicht nur die Aufsichtspraxis sondern auch die regulatorischen Grundlagen selbst einer Überarbeitung bedürfen und ob womöglich ein grundsätzlich neuer Aufsichtsansatz für ML-Methoden geschaffen werden muss. Neben Banken sind auch Versicherer sowie alle Unternehmen angesprochen, die mit der Entwicklung und Implementierung von ML-Methoden im Bereich der regulierten Finanzdienstleistungen befasst sind.

Deutsche Bundesbank, BaFin

Gezielte Fragestellungen

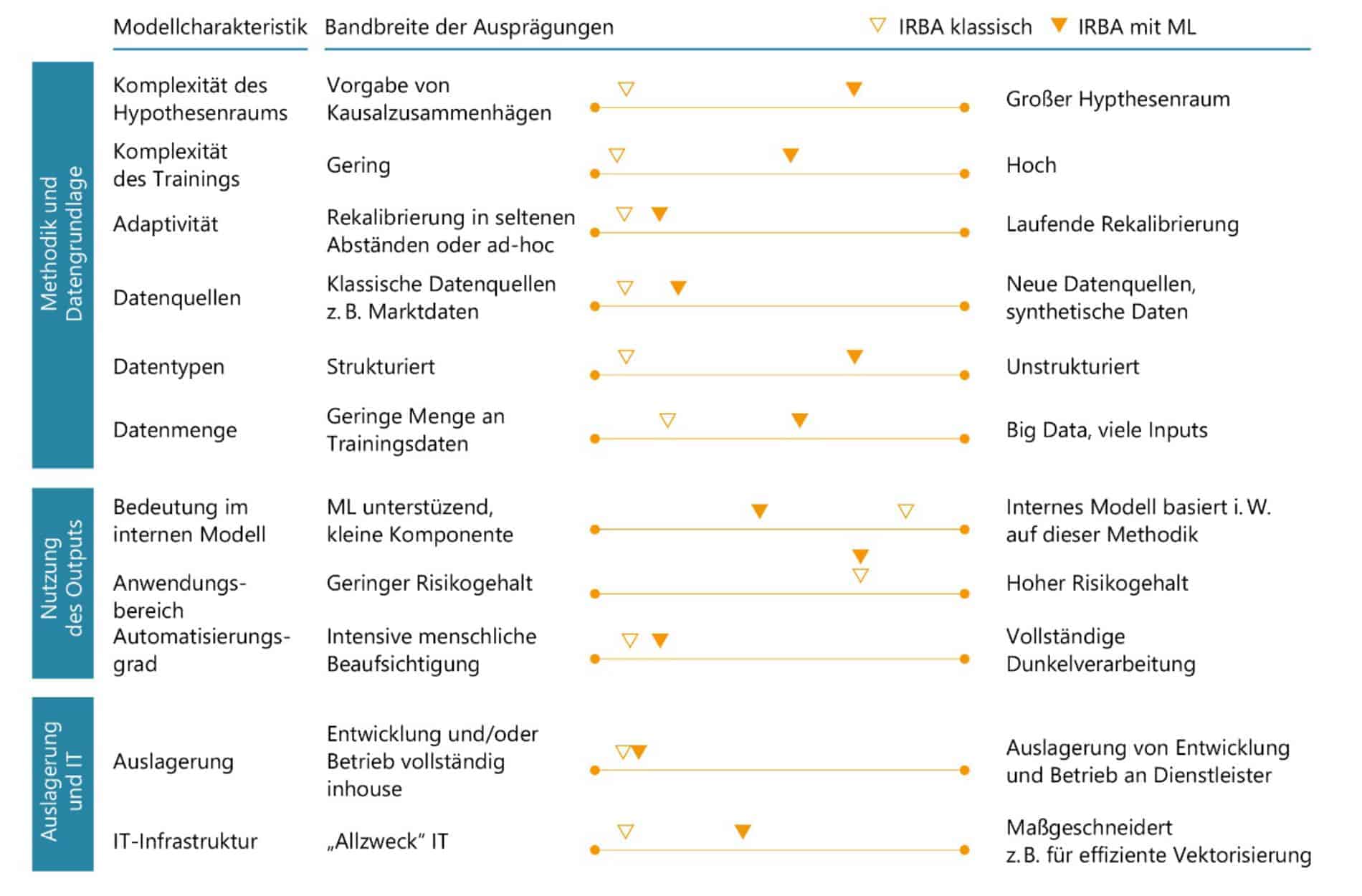

Im Konsultationspapier werden zunächst verschiedene Modelle entsprechend ihrer Charakteristik verglichen, insbesondere in Hinblick darauf, wie sich klassische IRBA-Ratingverfahren von solchen mit ML-Unterstützung – dazu gehören etwa auch neuronale Netze – unterscheiden. Im Konsultationsprozess soll dann unter anderem geklärt werden, ob die Charakteristik sich als Merkmal eignet, um über die Frage der Regulierung zu entscheiden.

Aber auch wo zusätzliche Risiken liegen, wo neben den genannten Beispielen ähnliche Prozesse zu finden sind, die ebenfalls unter Aufsicht gestellt werden müssten, oder wo bereits jetzt durch Aufsichtsprozesse der Einsatz von Machine Learning behindert wird, interessiert die Aufseher. Ebenso der Einfluss der Datenqualität, die Ergebnis-Transparenz der Algorithmen oder wie mit Modellanpassungen, Retrainings und Validierung im Rahmen der Aufsicht umgegangen werden soll.

Branchenvertreter haben nun bis zum 30.09.2021 Zeit, sich in den Konsultationsprozess einzubringen. Alle nötigen Unterlagen finden sich auf der Webseite der Deutschen Bundesbank. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/122700

Schreiben Sie einen Kommentar