„Natürlich spüren auch die Sparkassen den Wandel“ – Dr. Joachim Schmalzl im Interview

DSGV

Ein Interview mit Dr. Joachim Schmalzl zu bekommen, ist dieser Tage nicht ganz einfach. Als Geschäftsführendes Vorstandsmitglied des Deutschen Sparkassen- und Giroverbandes hat der 54-Jährige aktuell viele Baustellen – und die meisten haben irgendwas mit Digitalisierung zu tun. Die steht bekanntermaßen nicht nur bei den Sparkassen ganz oben auf der Agenda – doch das Budget, das die Sparkassen hierfür angreifen wollen, ist beachtlich: So kündigte der DSGV im vergangenen Jahr an, hier rund eine Milliarde Euro investieren zu wollen.

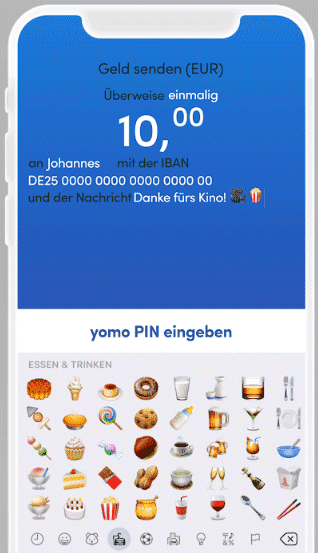

Auch wenn davon natürlich nicht alles ungeplante Mehrkosten sind, schlagen solche Investitionen aufs Geschäftsergebnis. Muss aber sein, wenn die Sparkassen weiterhin im Geschäft ganz vorne mitspielen wollen und insbesondere die Privatkunden nicht an die Neobanken verlieren wollen.Jetzt hat eine neue Studie, die die Sparkassen im Kooperation mit Google erstellt haben, ein Stück weit mehr gezeigt, wohin die Reise gehen wird: Die „Ropo-Kunden“ (die Abkürzung steht für das schön griffige Konzept ‚research online, purchase offline‘) sind auch innerhalb der Sparkassen-Gruppe immer wichtiger. Ob diese Umgestaltung der Rolle der Filialen allerdings reichen wird, um jüngere Kunden abzuholen, bleibt abzuwarten. Die warten ja bereits seit Längerem auf das als revolutionär angekündigte und mit Vorschusslorbeeren versehene Yomo Projekt – auch dazu haben wir Joachim Schmalzl befragt.

Und dann ist da ja auch noch Apple Pay, das diese Woche nach langem Warten auch bei den Sparkassen an den Start ging, zu dem die Banken bekanntermaßen wenig sagen dürfen, was nicht umsichtigst mit dem Partner Apple abgestimmt ist. Offen blieb somit auch die Frage, was für die Sparkassen das neue Gesetz zur Öffnung des Payment-Monopols via NFC-Schnittstelle bei Apple (landläufig „Lex Apple Pay“) bedeutet – und wann und ob wir das Sparkassen-eigene „Mobile Bezahlen“ auch auf dem iPhone sehen werden. Zwischen den Zeilen wird allerdings klar: Die Sparkassen interessieren sich im Kontext der mobilen Geräte und IoT-Devices für zahlreiche Formen des Kundendialogs, die über das reine Tippen und Wischen hinausgehen. Wir dürfen also gespannt sein, was davon im nächsten Jahr zur Produktreife geführt wird.

DSGV

Herr Dr. Schmalzl, kaum ein Bankgeschäft (das hat die Studie, die Sie zusammen mit Google in Auftrag gegeben haben ergeben) kommt heute noch ohne irgendeinen Online-Bezug zustande. Was bedeutet das für Ihre Online- – und vor allem was für die Mobile-Strategie?

Dr. Schmalzl: Dass wir in jedem Kanal sehr leistungsfähig sein müssen und die Kanäle noch enger miteinander verzahnen werden. Wir erleben schon lange, dass die Kunden den Kontakt zu ihrer Sparkasse auf unterschiedlichste Art und Weise suchen und sich vorab über Produkte und deren Preise informieren. Deswegen sind wir auch auf allen Kanälen aktiv – online und offline. Und wir stellen auf allen Kanälen wichtige Produktabschlussmöglichkeiten und Serviceinformationen zur Verfügung.

Klar ist: Wir dürfen uns nicht darauf verlassen, dass der Kunde schon vorbeikommen wird, wenn er eine Frage hat.”

Das Smartphone ist dabei natürlich ein entscheidender Touchpoint und unsere S-App die wichtigste Schnittstelle. Viele Sparkassen bieten aber auch beispielsweise Service per Whatsapp an. Damit sind sie dann komplett im Alltag ihrer Kunden angekommen – und darauf kommt es letztendlich an.

Egal wo man ist, die Sparkasse muss schon da sein.”

Früher war’s klar – man geht zu „seinem“ Berater und seiner Sparkasse. Heute ist der Kunde weniger loyal geworden. Spielen deswegen in einer Welt der Vergleichsportale Preise und Konditionen eine wichtigere Rolle als früher?

Vergleichsportale sind im Kern eine Vertriebsplattform für Direktbanken und für diese auch unerlässlich. Sie geben den Kunden einen Überblick über den Markt; die Kunden müssen aber auch die Ergebnisse einordnen können. Der digitale Abschluss und der Preis stehen hier häufig im Vordergrund der Auswahl.

Wir stellen aber fest, dass nicht alle Kunden nur nach dem Preis auswählen und entscheiden. Es gibt Studien, die zeigen, dass die Loyalität zur Hausbank oder Sparkasse sehr hoch ist.

Viele wollen ihre Entscheidung außerdem noch mal in einem persönlichen Gespräch absichern, gerade bei komplexeren Produkten. Und vor allem suchen sie einen Ansprechpartner, wenn es mal nicht so läuft, wie vorgesehen.“

Dr. Joachim Schmalzl (DSGV) ist seit März 2016 Geschäftsführendes Vorstandsmitglied des Deutschen Sparkassen- und Giroverbandes. Der promovierte Betriebswirt (Universitäten Mannheim und Göttingen) verantwortet die Themen Markt-, Betriebs- und Personalstrategie. Zuvor war er Mitglied des Vorstandes der Sparkasse Köln/Bonn und verantwortete dort die Bereiche Organisation, Finanzen, Controlling, Produkt- und Risikomanagement.

Dr. Joachim Schmalzl (DSGV) ist seit März 2016 Geschäftsführendes Vorstandsmitglied des Deutschen Sparkassen- und Giroverbandes. Der promovierte Betriebswirt (Universitäten Mannheim und Göttingen) verantwortet die Themen Markt-, Betriebs- und Personalstrategie. Zuvor war er Mitglied des Vorstandes der Sparkasse Köln/Bonn und verantwortete dort die Bereiche Organisation, Finanzen, Controlling, Produkt- und Risikomanagement. In der Studie geht’s ja v.a. um die sogenannten „Ropo-Kunden“, die online recherchieren und dann doch in die Filiale gehen, um das Produkt dort abzuschließen. Wie ist das aber mit den reinen onlinebasierten Geschäften, die etliche Neobanken schon mit vollständigen digitalen Antragsstrecken bedienen? Was planen Sie an rein digitalen Abschlüssen, um den Kunden, der gar nicht den Willen oder die Zeit und Möglichkeit hat, in eine Filiale zu gehen, abzuholen?

Wir haben bereits viele Produkte, die komplett digital abgeschlossen werden können. Kredite zum Beispiel, die aus dem Online-Banking heraus beantragt und innerhalb von Minuten ausgezahlt werden. Tagesgeldkonten sind mit wenigen Klicks eröffnet. Und ab 2020 wird auch die Eröffnung eines Girokontos nicht nur in der Filiale oder online, sondern auch direkt in der S-App möglich sein. Für die ‚Basic Banking Needs‘ müssen Kunden also nicht mehr zwangsweise in die Filiale – aber sie könnten es, und das ist für viele entscheidend. Und wer komplexe Produkte abschließt wie eine Baufinanzierung, der geht sowieso in die Filiale, da es hier meist keine rein standardisierten Fälle gibt. Das zeigt ja auch die Studie: Je komplexer das Produkt, desto wichtiger ist den Kunden die persönliche Beratung.

Sparkassen / Google App Store

Das setzt aber voraus, dass Sie den Kunden schon kennen. Über eine vollständig digitale Antragsstrecke hatten Sie 2018 für den Relaunch von Yomo gesprochen. Was ist denn aus dem Yomo-Projekt geworden?

Wer ein Yomo-Konto eröffnen möchte, kann das seit Dezember 2018 tun – also seit genau einem Jahr.”

Wir haben in der Beta-Phase gute Erfahrungen damit gemacht, das Feedback der Nutzer in die Entwicklung mit einzubeziehen und wollen das beibehalten.

Vielleicht sieht Yomo dann nächstes Jahr schon ganz anders aus.”

Wichtig ist aber auch, dass das Feedback nicht nur Yomo betrifft, sondern auch unsere anderen Apps verbessern wird.

Umgekehrt hat eine Studie der Berater von Oliver Wyman vor wenigen Tagen gezeigt, dass bis 2030 jede zweite Filiale geschlossen werden wird. Auch wenn 10 Jahre sicher ein zu weiter Horizont ist: Wie sind Ihre (eher mittelfristigen als so langfristigen!) Planungen bezüglich des Filialgeschäfts (quantitativ) und wie stellen Sie sich in der Kundenkommunikation und -beratung auf (qualitativ)?

Studien gibt es in Hülle und Fülle – ob es so kommt, wie vorausgesagt, entscheiden die Kunden.

Die Sparkassen werden auch in Zukunft das dichteste Filialnetz in Deutschland haben. Das liegt primär an der Nachfrage und an unserem öffentlichen Auftrag.“

Wir haben 379 Geschäftsgebiete, um die wir uns kümmern und sind nicht nur an möglichst attraktiven Standorten in Metropolen aktiv. Und wenn eine Filiale mal nicht erhalten werden kann, dann gibt es Ersatzangebote wie den Sparkassen-Bus, der in den Ort fährt. Das heißt, auch dann bleiben wir auf allen Kanälen ansprechbar. Aber natürlich spüren auch die Sparkassen den Wandel: Die Kunden gehen einmal im Jahr in die Filiale, aber nutzen in derselben Zeit über 100 Mal die S-App. Insgesamt hatten wir 2018 über zwei Milliarden Online-Kontakte und mehr als 800 Millionen Kundenkontakte über die App. Deswegen bauen wir diese Kanäle ja auch aus.

Das Bankgeschäft wird ja immer weiter in alle Richtungen ausgebaut – Banken und Sparkassen wollen so zum Rundum-Geldexperten für den Kunden werden, der alles aus einer Hand bekommt. In wieweit hilft die PSD2 Ihnen da bei der Integration neuer Geschäftsbereiche und Zusatzservices?

Wir nutzen die Möglichkeiten der PSD2, um das Online-Banking der Sparkassen zum Hub für alle finanziellen Angelegenheiten der Kunden auszubauen. Der Markt für Bankprodukte in Deutschland ist sehr transparent. Deshalb ist es nicht ungewöhnlich, dass Kunden einzelne Produkte auch mal von Wettbewerbern beziehen. Wichtig ist aber, dass sie diese Produkte auch ins Online-Banking ihrer Sparkasse integrieren und von dort aus steuern können. Stichwort: Multi-Banking. Wir docken hier Stück für Stück neue Features an. Beispielsweise können Kunden jetzt aus dem Online-Banking ihrer Sparkasse heraus auch Überweisungen von anderen Konten auslösen. Bei der Implementierung solcher Features helfen Standards wie die PSD2 natürlich sehr. Und selbstverständlich freuen wir uns, dass die Abrufe von Daten unserer Kunden nun nach geregelten gesetzlichen Grundlagen erfolgen.

Gehen wir mal etwas weg von den B2B-Kunden hin zu den Geschäftskunden, wo die Sparkassen ja traditionell stark im KMU-Umfeld sind. Welche Strategien rund ums Business Finance Management planen Sie? Stichwort Hub…?

Unsere Geschäftskunden sind häufig auch privat bei der Sparkasse. Und das, was sie als Privatkunden an digitalen Angeboten von uns bekommen, wollen sie natürlich auch als Geschäftskunden nutzen können. Wir führen die Erlebnisse gerade zusammen und erweitern das Firmenkundenportal. Auch hier soll ein Hub für verschiedene Finanzprodukte entstehen, der ergänzt wird um Umsatzprognosen, die automatische Kategorisierung von Umsätzen, um Benchmarks zum Vergleich mit dem Wettbewerb und sogar Handlungsempfehlungen für die jeweiligen Märkte.

Gerade der Kreditprozess im Firmenkundengeschäft soll aber auch noch einfacher werden. Die Summen sind hier viel höher als im Privatkundenbereich und die Fristen kürzer. Trotzdem können wir auch Geschäftskunden in 2020 einen komplett digitalen Kreditprozess anbieten.“

Mobile ist nicht nur beim Recherchieren von Angeboten und Produkten ein Trend, sondern auch beim Bezahlen. Die Sparkassen haben ja da einerseits ein eigenes System und sind ja zudem seit dieser Woche mit Apple Pay an den Start gegangen. Wieso jetzt doch diese Doppelstrategie speziell für die Apple-Welt, die Sie ja vor einem Jahr noch vehement abgelehnt hatten?

Unser Ziel ist es, allen Kunden unabhängig vom Endgerät mobiles Bezahlen zu ermöglichen. Dieses Ziel haben wir mit der Einführung von Apple Pay erreicht. Wir freuen uns sehr darüber. Zum Start können Kreditkarten in der Wallet App hinterlegt werden – im nächsten Jahr kommt die Girocard als hinterlegbare Karte dazu, die in Deutschland um ein vielfaches weiter verbreitet ist als Kreditkarten. Hierfür stehen wir in engem Kontakt mit Apple. Android-Nutzer können bereits seit längerem unsere App „Mobiles Bezahlen“ nutzen – schon jetzt mit der Girocard.

Herr Dr. Schmalzl, herzlichen Dank für dieses Gespräch. tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/98878

Schreiben Sie einen Kommentar