Universalbanken: Vom Getriebenen zum Treiber werden – mit Un- und Rebundling neue Wege gehen

Cofinpro

Die Rollen in der Finanzwelt scheinen derzeit klar verteilt: Traditionelle Banken befinden sich in der Defensive, werden getrieben von Regulierung, Digitalisierung und neuen Konkurrenten. Es wird Zeit, dass sich die Institute aus dieser Situation befreien und vom Reagierenden zum Agierenden werden. Ein Weg dahin: Unbundling und Rebundling des eigenen Angebots.

von Daniel Spitschan und Valentino Pola, Cofinpro

Das Regulierungsprojekt PSD2 könnte als eine Art Weckruf für die Banken verstanden werden. Denn ab 2018 sind sie gezwungen, Drittanbietern ihre Schnittstellen zur Verfügung zu stellen, die dann beispielsweise Kontodaten einsehen und Zahlungen initiieren können. Natürlich werden Konkurrenten das auch nutzen, um den Kunden anschließend ganz eigene Angebote zu machen, beispielsweise im Bereich Geldanlage oder Kredit.

Cofinpro

Die Auseinandersetzung mit dem eigenen Leistungs- und Produktangebot gehört deshalb spätestens jetzt auf die Agenda. Die Zerlegung der Angebote in ihre Einzelteile (Unbundling) sowie die anschließende intelligente Wiederzusammenführung in anderer Art und Weise unter Einbindung neuer Services (Rebundling) bietet die Chance, Neues zu schaffen und die eigene Zukunft aktiv zu gestalten.

Unbundling und Rebundling zwingt die Banken dabei zu einer grundsätzlichen Analyse: Wo sind sie besonders gut aufgestellt, welche Angebote fehlen oder sind nicht mehr marktgerecht und wie wollen sie sich künftig positionieren?”

Anschließend wird darüber entschieden, auf welchem Weg und mit welchen Partnern die eigenen Ziele erreicht werden können.

Strategische Handlungsoptionen für Banken

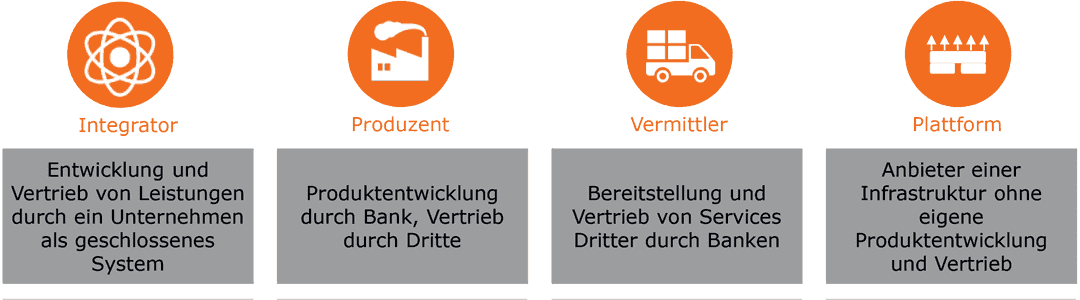

Noch befinden sich die Banken in allen Bereichen fast ausschließlich in der Rolle des Integrators – sie entwickeln ihre Produkte im eigenen Haus und vertreiben diese eigenständig. Damit limitieren sie sich jedoch selbst. Eine solche Positionierung wird künftig immer weniger zu halten sein, zumal Konkurrenten umfassendere und bessere Services im Sinne der Kunden anbieten.

cofinpro

Zunehmend hinterfragen Institute daher diese Rolle des Integrators – zumindest für einzelne Bereiche, Produkte oder Prozesse. Grundsätzlich gibt es für sie drei weitere Positionierungsstrategien. Als Produzent, Vermittler oder Plattform. Ein Beispiel für die Rolle eines Produzenten sind beispielsweise Banken, die für andere Wertpapierportfolios entwickeln beziehungsweise managen (u.a. Robo Advisor). Der Vertrieb erfolgt durch Dritte (Vermittler), die ihren Kunden ein breites Angebot zur Verfügung stellen wollen und in der Regel über eine große Reichweite sowie eine starke Marke verfügen. Bei einer Positionierung als Plattform verzichten Dienstleister dagegen sowohl auf Produktentwicklung als auch auf den Vertrieb. Eine Strategie, die beispielsweise die Sutorbank im Bereich Geldanlage verfolgt – mit einer Anlegerplattform, an die FinTechs über einfache Schnittstellen andocken und ihre Produkte verkaufen können.

Es gibt auch Strategien jenseits der Kooperation

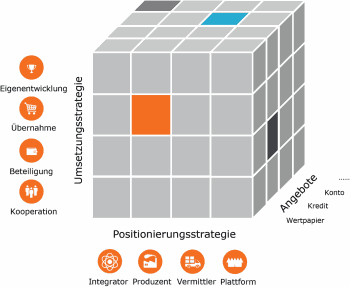

Banken werden zwar nicht in allen Bereichen ihre Rolle als Integrator aufgeben wollen, immer häufiger aber auch die drei anderen Rollen einnehmen. Steht die Entscheidung, welche Positionierungsstrategie für welches Angebot verfolgt werden soll, geht es im nächsten Schritt um den richtigen Weg für die Umsetzung. Bisher fokussieren sich die Banken dabei vor allem auf Kooperationen, insbesondere mit FinTechs. Laut einer Erhebung des Bundesfinanzministeriums arbeiten 87 Prozent der deutschen Institute bereits mit den jungen Finanztechnologieunternehmen zusammen, sie haben ihr eigenes Angebot dabei entweder ersetzt oder durch neue Leistungen erweitert.

cofinpro

Eine Alternative zur Kooperation ist die Beteiligung, Übernahme oder Eigenentwicklung. Ein Institut kann dabei auch mehrere Optionen wählen, also beispielsweise mit FinTechs kooperieren, gleichzeitig aber die Eigenentwicklung von Angeboten vorantreiben.

cofinpro

Grundsätzlich sollten Banken bei ihren Überlegungen offen sein und für die jeweilige Handlungsoption alle infrage kommenden Umsetzungsstrategien durchdenken – anschließend werden sie ausgehend vom Angebot dann wie in einem Würfel zusammengeführt.

Am Bild des Würfels wird noch einmal deutlich: Die Entscheidung für Positionierung und Umsetzung ist maßgeblich abhängig vom jeweiligen Angebot. Für die Institute ergeben sich somit zahlreiche Handlungsoptionen, die eine passgenaue und flexible Vorgehensweise in Bezug auf die Unternehmensziele eröffnen. Die Geschäftsführung ist dabei Initiator und Treiber von Un- und Rebundling, die eigentliche Ausarbeitung der Positionierungs- und Umsetzungsstrategie erfolgt dann anschließend interdisziplinär auf Ebene der einzelnen Teilbereiche.

Un- und Rebundling strategisch angehen

Das Un- und Rebundling ist zwar für Banken nichts Neues und in vielen Bereichen gelebte Praxis. Die FinTech-Konkurrenten sind da allerdings deutlich schneller.

Konsequent geht beispielsweise die Mobile-Bank N26 ihren Weg vom Einzelproduktanbieter zur Retailbank, ohne die Rolle des Integrators einzunehmen.”

Daniel Spitschan (recht im Bild) ist Senior Expert Consultant bei Cofinpro. Er leitet das Team für Wertpapierthemen bei dem auf Finanzdienstleister spezialisierten Consultingunternehmen. Als Berater verfügt er über langjährige Erfahrungen bei Banken und Kapitalverwaltungsgesellschaften mit Fokus auf dem Wertpapier- und Investmentprozess.

Valentino Pola (links im Bild) ist Leading Consultant bei Cofinpro. Seit mehr als 10 Jahren berät er Banken und Fondsgesellschaften mit dem Schwerpunkt Technologie und Architekturberatung. Aktuell begleitet er diverse Digitalisierungsvorhaben auf der architektonischen und methodischen Seite mit besonderem Fokus auf Build-Measure-Learn zur Unterstützung des Aufbaus kundenzentrierter Angebote.

Gestartet mit dem Angebot eines für das Smartphone optimierten Girokontos, setzt das inzwischen mit eigener Banklizenz arbeitende Unternehmen gezielt auf die Verbreiterung seines Angebots durch Einbindung der Produkte und Dienstleistungen externer Partner rund um die Bereiche Zahlungsverkehr, Geldanlage und Kredit. So hat N26 beispielsweise durch eine Kooperation mit Vaamo sein Angebot um eine Robo-gestützte Vermögensverwaltung erweitert.

Auch traditionelle Banken verzichten in Teilen bereits auf ihre Rolle als Integrator, wie sich am Beispiel der Video-Legitimation zeigt. Institute haben hier bewusst auf Eigenentwicklungen verzichtet, da entsprechende Angebote von externen Dienstleistern wie beispielsweise WebID oder IDnow bereits am Markt verfügbar sind. Sie können problemlos über Schnittstellen in die eigenen Prozesse eingebunden werden. So ergänzen die Banken schnell ihr Angebot um professionelle Lösungen, die aus Sicht der Kunden von hohem Wert sind. Den Weg des Rebundlings gilt es konsequent weiter zu denken, über Dienstleistungen wie die Video-Legitimation hinaus.

Vom Kunden her denken

Die Universalbanken geraten zunehmend unter Druck – nicht zuletzt durch die Einführung von PSD2 ab 2018. Ein Patentrezept, wie die Institute auf die aktuellen Herausforderungen reagieren sollen, gibt es nicht. Selbst innerhalb eines Hauses wird es bewusst unterschiedliche Strategien für die jeweiligen Bereiche geben. Wichtig ist jedoch, dass die Banken bei allen Entscheidungen konsequent vom Kunden her denken und in der Lage sind, das eigene Portfolio schnell um die passenden Angebote zu ergänzen.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/48908

Schreiben Sie einen Kommentar