FinTech-Agilität für etablierte Finanzinstitute: Mobile Apps & dynamische Projektmethoden

Datagroup Mobile Solutions

Unbestreitbar: FinTechs haben die etablierten Banken in den vergangenen Jahren ordentlich aufgerüttelt. Klar ist aber auch: Die Institute haben mittlerweile diese Herausforderung angenommen und reagieren. Die einen kooperieren mit FinTechs, die anderen adaptieren deren Vorgehensweise. Die aktuell größte Herausforderung für Banken besteht darin, den Einstieg in die Digitalisierung zu finden und neue Geschäftsmodelle zu etablieren. Ein Blick auf FinTechs plus die Analyse, wo der Nutzen für die eigenen Kunden liegt, hilft weiter.

von Christian Sauter,

Vorstand Datagroup Mobile Solutions

Mobile Technologien spielen bei den angebotenen Lösungen und Produkten der FinTechs zumeist eine große Rolle.”

Etablierte Banken verfügen im Gegensatz dazu über eingeführte Marken und einen großen Kundenstamm. Durch jahrzehntelange Erfahrung verfügen die etablierten Institute in den Fachbereichen zwar über ein großes Branchenwissen, sind aber oft in festgefahrenen Strukturen gefangen. Hinzu kommt, dass die IT-Budgets zu einem erheblichen Teil durch Konsolidierungen sowie Umsetzung von regulatorischen Anforderungen gebunden sind. Eine Digitalisierungsstrategie muss somit in beiden Bereichen, Fachbereich und IT, ansetzen.

Was eine Bank für die Umsetzung einer solchen Strategie braucht, ist der Einsatz agiler Methoden sowie innovativer mobiler Technologien für die Realisierung der neuen Services.”

Der Kunde hat sich verändert – er ist mobil geworden

Bankkunden sind heute immer und überall online. Infratest stellte bereits 2015 fest, dass 86 Prozent der Kunden sich online auf den Erwerb eines Finanzproduktes vorbereiten. Der Bundesverband deutscher Banken verzeichnet in diesem Jahr einen Anstieg bei der Nutzung des Online-Bankings um 19 Prozentpunkte auf 54 Prozent. Laut der Prophet-Umfrage „Banking der Zukunft“ vom November 2015 stimmten 87 Prozent der Befragten der Aussage „Eigentlich müsste mir meine bestehende Bank doch all das, was Startups sich heute an neuen Dienstleistungen und Apps ausdenken, auch selber zur Verfügung stellen können“ voll oder eher zu.

Der Kunde möchte von seiner Bank, dass diese die Möglichkeiten der Digitalisierung ausschöpft, um ihm entsprechende Services zur Verfügung zu stellen. Banking-Lösungen sollen kundenzentriert, einfach und vernetzt sein.”

Wie sehen kundenzentrierte Lösungen aus?

Da Kunden mittlerweile häufiger über ihr Smartphone oder Tablet auf das Internet zugreifen, muss ein kundenzentrierter Ansatz das Prinzip Mobile First verfolgen. Kurz gesagt, sollten neue Online-Dienste zuerst für kleinere Displays wie Smartphones entwickelt und optimiert werden. Erst danach gilt es, größere Bildschirme wie Tablets oder Desktop-PCs ins Visier zu nehmen. Die mobile Anwendung steht somit im Fokus der Nutzererfahrung. Dabei konzentrieren sich Entwickler ganz auf die Customer Journey. Mitdenken aus Sicht der Nutzererfahrung ist Pflicht. Hieraus lassen sich wesentliche Fragen etwa über die gewünschten Funktionen und das Design beantworten.

Datagroup Mobile Solutions

2. der „Bored-Typ“, der etwa durch Gamifikation-Ansätze unterhalten werden möchte und

3. der „Urgent- Typ“, der beispielsweise schnell noch eine Überweisung oder Order vornehmen will.

Benutzertypen: Priorisierung nach Business Value

Da der Nutzen im Vordergrund steht, müssen somit bei der Projektabwicklung Entscheidungskriterien mit direkten Auswirkungen auf Zielgruppe, Use Cases und fachliche Spezifikation höher gewichtet werden, als technische Restriktionen aufgrund bestehender Systemlandschaften. Welche User Stories im Rahmen des Projektes realisiert werden sollen, ergibt sich allein durch die Erwartungshaltung der Zielgruppe und dem daraus zu erwartenden Business Value. Je nach Zielgruppe erhöhen innovative Funktionen wie Videoberatung, mobiles Bezahlen oder Location-based Services die Attraktivität und damit Akzeptanz der mobilen Lösung deutlich.

User Stories können dabei grundsätzlich nach drei Faktoren bewertet werden:

1. Die Anzahl potenzieller Nutzer oder (Neu)Kunden,

2. dem größten Mehrwert für die Zielgruppe sowie

3. dem höchsten Verbesserungspotenzial für den Service.

Ausschlaggebend für die Priorisierung der User Stories im Backlog ist letztlich die Kombination, die den höchsten Business Value für die Bank generiert.

Google/BW-Bank

Agilität als Schlüsselfaktor

Aus der Kundenzentrierung ergibt sich als weitere zentrale Forderung an die Fachabteilung ein agiles Projektvorgehen. Ein agiles Projekt stellt die flexible Entwicklung der Lösung innerhalb von Sprints und schnellen Release-Zyklen sicher und kann dadurch die Time-to-Market drastisch verkürzen. So ist ein Projektstart bei Bedarf auch auf Basis einer Vision oder Idee möglich, die erst noch reifen muss. Neue Anforderungen können damit zeitnah realisiert und integriert werden.

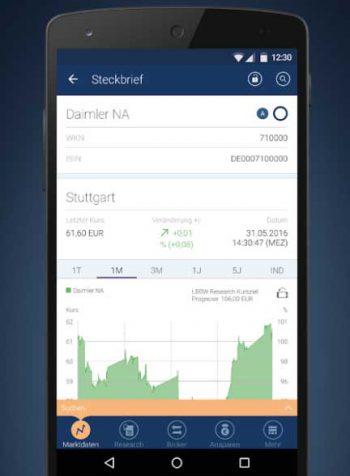

Eine entsprechende Antwort gab beispielsweise die BW-Bank mit ihrer App “AssetGo“. „Das agile Vorgehen ermöglicht eine flexible Verwirklichung unserer Digitalisierungsstrategie. Mit AssetGo haben wir unsere erste innovative mobile Lösung im Investmentbereich realisiert. AssetGo ist unsere Antwort auf die FinTech-Lösungen am Markt“, erläutert Andreas Bätz, Projektleiter bei der BW-Bank.

Eine agile Projektmethodik trägt auch wesentlich zur Risikominimierung bei. Denn durch kontinuierliche Tests und Optimierung der Funktionen aufgrund direkten Feedbacks wird sehr früh eine hohe Qualität erzielt, was sich wiederum positiv auf die User Experience der Kunden auswirkt. Christian Sauter ist Vorstand der Datagroup Mobile Solutions AG und entwickelt mit seinen Teams individuelle Lösungen für mobile Anwendungen. Die Leistungen umfassen, nach eigenen Angaben, die strategische Beratung, Analyse und Konzeption, User Experience Design, App-Entwicklung sowie Betrieb und Hosting auf Basis der eigenen hochsicheren Cloud-Infrastrukturen.

Christian Sauter ist Vorstand der Datagroup Mobile Solutions AG und entwickelt mit seinen Teams individuelle Lösungen für mobile Anwendungen. Die Leistungen umfassen, nach eigenen Angaben, die strategische Beratung, Analyse und Konzeption, User Experience Design, App-Entwicklung sowie Betrieb und Hosting auf Basis der eigenen hochsicheren Cloud-Infrastrukturen.Mit mobilen Technologien und agiler Projektmethodik können Banken ihren Kunden innovative Lösungen anbieten, die denen von FinTechs in nichts nachstehen. Das bankfachliche Know-how sowie die Basistechnologien sind in den Fachbereichen und den Rechenzentren vorhanden, sie müssen nur richtig verknüpft und ergänzt werden. Damit vereinen sie für ihre Kunden das Beste aus beiden Welten – innovative Services à la FinTech kombiniert mit dem Vertrauen und der Solidität einer etablierten Bank.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/36542

Schreiben Sie einen Kommentar