Drei von vier Banken erhöhen Investitionen im Risikomanagement

peshkov / Bigstock

SAS

„Unsere Studie hat festgestellt, dass Banken in den vergangenen Jahren wesentliche Schritte nach vorne gemacht haben, um ihre Resilienz zu verbessern“ sagt Thomas Sturge, Group Editor bei FT Longitude.

Allerdings sollten sie sich nicht darauf ausruhen. Anhaltende Turbulenzen erfordern eine kontinuierliche Modernisierung, Optimierung und Transformation, wenn es um die Aufdeckung, Kontrolle und Minimierung von Risiken geht. Nicht zuletzt ergibt sich daraus auch die Chance für bessere Kundenzufriedenheit – und letztlich Umsatzwachstum.”

Thomas Sturge, Group Editor bei FT Longitude

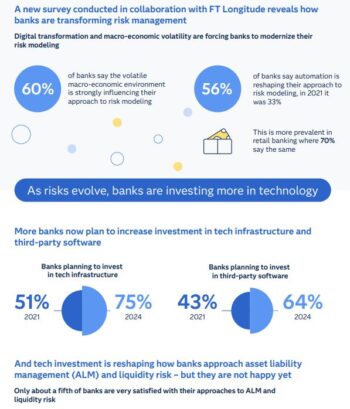

Die aktuellen Entwicklungen im Bankensektor zeigen eine deutliche Intensivierung der Investitionen in technologisches Know-how. So investieren mittlerweile 65 Prozent der Banken nicht nur in Infrastruktur und Software, sondern zunehmend auch in externe Beratung – ein signifikanter Anstieg im Vergleich zu 50 Prozent im Jahr 2021. Ein besonderer Schwerpunkt liegt dabei auf der Risikomodellierung, die angesichts sich ständig verändernder regulatorischer Anforderungen zunehmend in den Fokus rückt. Zwei Drittel der Banken planen, ihre Modelle in den kommenden zwei Jahren zu modernisieren, wobei 63 Prozent sich davon sogar einen Wettbewerbsvorteil versprechen – deutlich mehr als noch 2021, als nur 47 Prozent dieses Potenzial sahen.

Nachholbedarf bei Risikomanagement und -modellierung

SAS

Trotz der umfassenden Möglichkeiten, die Künstliche Intelligenz (KI) bietet, bleibt ihr Einsatz in vielen Banken bislang begrenzt. In den Bereichen Risikomanagement, Risikomodellierung und Betrugserkennung setzen nur 40, 30 bzw. 36 Prozent der Institute entsprechende Technologien ein. Noch geringer fällt der Einsatz generativer KI aus: Nur 17 Prozent der Banken nutzen sie im Risikomanagement, 16 Prozent in der Risikomodellierung und 24 Prozent zur Betrugserkennung. Als größtes Hemmnis für eine breitere Adaption nennen 50 Prozent der Befragten den Mangel an qualifiziertem Personal.

Auch das Thema Datenmanagement und -Governance gewinnt zunehmend an Bedeutung. Angesichts der Vielzahl an Datenquellen betrachten 64 Prozent der Führungskräfte die Konsolidierung von Kundendaten als zentrale Voraussetzung für ein zuverlässiges Risikomanagement. Darüber hinaus wird sie auch als entscheidend für eine verbesserte Customer Experience (55 Prozent) und präzisere Betrugserkennung (55 Prozent) angesehen. Konkrete Pläne zur Umsetzung dieser Datenkonsolidierung verfolgen jedoch bislang nur 14 Prozent der Befragten.

Ein weiterer Handlungsbedarf zeigt sich im Bereich des Asset Liability Managements (ALM). Lediglich 22 Prozent der Risikoexperten zeigen sich mit dem derzeitigen Liquiditätsrisikomanagement zufrieden, bei den ALM-Systemen sind es sogar nur 20 Prozent. Entsprechend planen 80 Prozent der Banken Verbesserungsmaßnahmen – entweder durch die Implementierung moderner ALM-Lösungen (38 Prozent) oder durch weitreichende Optimierungen bestehender Systeme (41 Prozent). Zudem betrachten 77 Prozent ein integriertes Balance Sheet Management (IBSM) als strategische Priorität und stellen gezielt Budgets bereit, um die Auswirkungen von Zins- oder Kreditrisiken künftig präziser bewerten zu können.

Mit zunehmenden und immer volatileren Risiken wird eine integrierte KI-basierte Plattform wichtiger denn je. Nur damit sind Banken in der Lage, Risiken übergreifend einzuschätzen und ganzheitliche Stresstests durchzuführen.”

Stu Bradley, Senior Vice President of Risk, Fraud and Compliance Solutions bei SAS

SAS

Und Bradley erklärt, dass Banken dies offenbar erkannt haben, die überholte Systeme und Infrastrukturen durch einen unternehmensweiten Ansatz ablösen. Sie werden abteilungsübergreifend Vorteile sehen und schaffen die Basis für fundierte strategische Entscheidungen.“

Der komplette Report, der die Transformation des Risikomanagements bei Banken im Detail analysiert, steht hier zum kostenlosen Download bereit. Darüber hinaus eröffnet ein interaktives Data Dashboard die Möglichkeit, die Studienergebnisse nach Region, Institution und Asset-Größe zu filtern.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/225297

Schreiben Sie einen Kommentar