Geldwäschebekämpfung 2.0: Mit smarten Technologien auf die regulatorische Welle antworten

Strateco

von Michael Eichler und Ingmar Besch, Strateco

Dieser Beitrag beleuchtet die zentrale Rolle des CTO und der IT bei diesen regulatorischen Neuerungen. Wir erläutern, wie dieses Thema strategisch priorisiert werden kann, um eine positive Positionierung der IT zu ermöglichen und gleichzeitig Unternehmensrisiken durch proaktives Handeln zu minimieren.Die neuen Anforderungen umfassen u.a. ….

–Kreis der Verpflichteten wird erweitert: In Zukunft müssen auch Dienstleister für Kryptowerte, Schwarmfinanzierungsdienstleister (und -Vermittler), Investitionsmigrationsberater, nichtfinanzielle Holdinggesellschaften sowie Profi-Fußballvereine und Fußballvermittler die neuen Vorgaben erfüllen. –Überprüfungen werden umfangreicher: Die Überprüfung der Kundendaten ist in einem mehrstufigen Verfahren vorgeschrieben. Dieses umfasst die Prüfung des jeweiligen Dokumentes (Pass oder Personalausweis), eine Überprüfung anhand anderer zuverlässiger Quellen sowie bei juristischen Personen eine Verifikation anhand von Eintragungen im Zentralregister.

Strateco

Zu den Kundensorgfaltspflichten gehört auch die kontinuierliche Überwachung der Geschäftsbeziehung einschließlich der Überwachung der Transaktionen.”

Die Verordnung legt hierzu einheitliche Fristen fest, innerhalb derer die maßgeblichen Daten des Kunden aktualisiert werden müssen. Für Kunden mit einem erhöhten Risiko darf dieser Zeitraum ein Jahr nicht überschreiten, für alle anderen Kunden fünf Jahre. Unabhängig von der jeweiligen Frist ist eine Aktualisierung vorzunehmen, sobald sich maßgebliche Sachverhalte ändern oder bekannt werden. Im Rahmen der Aktualisierung ist zudem das Vorliegen von Finanzsanktionen erneut zu überprüfen.

–Vertiefte Kenntnisse für ein Outsourcing erforderlich: Künftig ist auch weiterhin das Outsourcing von Teilaufgaben möglich.Grundsätzliche Entscheidungen, beispielsweise über das Risikoprofil des Kunden oder die Aufnahme der Geschäftsbeziehung, dürfen jedoch weiterhin nicht vom Dienstleister getroffen werden.”

Zudem werden die Anforderungen an die Kenntnisse zur Überwachung der Dienstleister erhöht.

Zusätzlich stellt die Anti-Money Laundering Authority (AMLA), die neu gegründete Geldwäsche-Behörde mit Sitz in Frankfurt, einen bedeutenden weiteren aufsichtsrechtlichen Layer im Kampf gegen Geldwäsche und Terrorismusfinanzierung dar. Die AMLA ist in besonderem Maße dafür verantwortlich, bestimmte Finanzdienstleister direkt zu beaufsichtigen, während sie die indirekte Aufsicht über andere Finanzdienstleister koordiniert.

Ein zentrales Ziel der AMLA ist die Sicherstellung eines wirksamen und konsistenten Regelwerks zur Bekämpfung von Geldwäscherisiken innerhalb des gesamten Finanzsektors.”

Darüber hinaus spielt die AMLA eine entscheidende Rolle in der Unterstützung und Koordination der Financial Intelligence Units (FIUs). Diese Unterstützung beinhaltet die Bereitstellung von Fachwissen und Ressourcen, um die Effizienz der FIUs zu verbessern und die Qualität der von ihnen gesammelten Informationen zu steigern.

Insgesamt markiert die Errichtung der AMLA einen wesentlichen Schritt zur Stärkung der Compliance-Anforderungen im Finanzsektor und zur Verbesserung der Integrität des gesamten Finanzsystems.”

In den nächsten Jahren ist somit eine deutliche Zunahme der regulatorischen Anforderungen für Finanzdienstleistungsunternehmen abzusehen. Die verstärkten Compliance-Anforderungen, die sich aus nationalen und internationalen Vorschriften ergeben, führen dazu, dass die Unternehmen erhebliche Investitionen in Fachressourcen und Technologien tätigen müssen.

Insbesondere der Bereich KYC als Indikator für eine hinreichende Datenqualität ist entscheidend geworden, um die Identität und die Bonität der Kunden zu überprüfen und damit potenzielle Risiken frühzeitig zu erkennen.”

Darüber hinaus spielt das Risikomanagement eine zentrale Rolle. Die richtige Einschätzung von Risiken und die Implementierung effektiver Kontrollmechanismen sind entscheidend, um sowohl finanzielle Verluste als auch Reputationsschäden zu minimieren. Die fortlaufende Überwachung von Betrugsmustern und die Durchführung gründlicher Ermittlungen sind für die Unternehmen verpflichtend, nicht nur um proaktiv auf Bedrohungen zu reagieren, sondern insbesondere die gesetzlichen Anforderungen zu erfüllen.

Die Branche sieht sich vor einer entscheidenden Herausforderung

Strateco

Dabei dürfen die jüngsten Entwicklungen in der Positionierung der Aufsicht nicht unterschlagen werden.

Die EZB zeigt deutlich eine verschärfte Gangart zum Beispiel bezüglich der Einhaltung von ESG-Reporting-Vorgaben und der Aggregation von Risiko-, sowie Risikoberichterstattungsdaten.”

Michael Eichler ist Partner bei Strateco (Website). Er war zuvor in verantwortlichen Leitungsfunktionen als Geschäftsführer des Bank-Verlags (eine der kritischen Infrastrukturen Deutschlands) und als Vorstand der Credit Suisse in Deutschland (Prozesse und IT) tätig.

Michael Eichler ist Partner bei Strateco (Website). Er war zuvor in verantwortlichen Leitungsfunktionen als Geschäftsführer des Bank-Verlags (eine der kritischen Infrastrukturen Deutschlands) und als Vorstand der Credit Suisse in Deutschland (Prozesse und IT) tätig.

Ingmar Besch ist Director Financial Service bei Strateco (Website). Er war zuvor bei verschiedenen Banken und Bank-Dienstleistern tätig.

Ingmar Besch ist Director Financial Service bei Strateco (Website). Er war zuvor bei verschiedenen Banken und Bank-Dienstleistern tätig.

Auch dies Themen in denen eine hinreichende Datenqualität von entscheidender Bedeutung ist. Dort zeigt die EZB auch ihren erweiterten Instrumentenkasten an hinreichenden Anreizen und erlässt nunmehr z.B. periodische Strafgelder. Dies erhöht signifikant den finanziellen Druck und kann auch Auswirkungen auf die Reputation und das Vertrauen der Stakeholder haben. Es ist daher von größter Bedeutung, die entsprechenden Maßnahmen zur Sicherstellung der Compliance proaktiv und zeitnah zu implementieren.

Zusätzlich wurde der Bedarf an eine robuste Aggregation von Risikodaten und einer transparenten Risikoberichterstattung hervorgehoben. Die EZB erwartet von den Banken eine sorgfältige Überprüfung und Verbesserung ihrer internen Prozesse zur Risikopipeline. Mangels entsprechender Datenqualität und -integrität können auch hier negative Konsequenzen drohen, was die gesamte unternehmerische Stabilität gefährden könnte.

Es ist zu erwarten, dass sich mit Errichtung der AMLA die bisherige Aufsichtskultur der BaFin in der Geldwäscheprävention ändert.”

In einem „weiter so wie bisher“ kommen signifikante Kostensteigerungen auf die Finanzdienstleistungsunternehmen zu. Es besteht die dringende Notwendigkeit, ihre Strategien anzupassen. In dieser Situation sind verschiedene Ansätze von Bedeutung:

–Kostenanstieg durch Preiserhöhung weitergeben. Eine vollständige Durchsetzung ist in der Praxis jedoch in der Regel nicht möglich und erfordert weitere Ressourcen in Kundenbindung und Neugewinnung. –Reduzierung oder Einstellung von Hochrisikogeschäften. Die Reevaluierung von Hochrisikogeschäften kann unter den gegenwärtigen Bedingungen sinnvoll sein. Bedeutet im ersten Schritt aber erstmal Umsatzverlust, was die „bottom-line“ weiter verschlechtert. –Kündigung „arbeitsintensiver“ Kunden. Eine strategische Entscheidung zur Beendigung dieser Geschäftsbeziehungen kann Ressourcen freisetzen und die Gesamtkostenstruktur optimieren. Bedeutet im ersten Schritt aber auch erstmal Umsatzverlust. –Neugestaltung der Handhabung von Kunden- und Risikodaten. Um langfristig die Anforderungen bewältigen zu können, denken viele Unternehmen darüber nach, ihre Abläufe bzgl. Kunden- und Risikodaten grundlegend zu überarbeiten. Bei bestehenden Unternehmen, die über etablierte Systeme und organisatorische Strukturen (Silos) verfügen, ist eine schnelle Implementierung neuer Prozesse und Systeme nicht praktikabel.Intelligenter Technik- und Technologie-Einsatz unverzichtbar

Deshalb ist ein intelligenter Technik- und Technologie-Einsatz notwendig, um die kommenden Aufgaben erledigt zu bekommen und die Kosten nicht explodieren zu lassen. Wie könnte intelligenter Technik- und Technologie-Einsatz aussehen?

–Verknüpfung bestehender Daten-Silos: Cloud-Technologien ermöglichen eine zentralisierte und transparente Verwaltung von Dokumentationen und Daten. Dies erleichtert die Zusammenarbeit und Aktualität der Daten sowie Audits und reduziert die Zeit und Ressourcen, die für die Erstellung und Überprüfung von Dokumentationen benötigt werden. –Optimaler Umgang mit Big Data und Data Lakes:Eine hohe Datenqualität ist grundlegend.”

Regelmäßige Prüfungen und datenbereinigende Maßnahmen sind notwendig, um sicherzustellen, dass die verwendeten Daten verlässlich sind. Die Implementierung geeigneter Analysewerkzeuge ermöglicht es, aus den Daten wertvolle Erkenntnisse zu gewinnen. Hierbei sind sowohl technische als auch fachliche Fähigkeiten erforderlich.

–Effizienzsteigerung durch KI-gestützte Prozesse: Die Integration von Künstlicher Intelligenz in ihre Abläufe bietet signifikante Effizienzgewinne für Unternehmen. Durch die automatisierte Analyse großer Datenmengen können präzisere Vorhersagen und fundierte Entscheidungen getroffen werden. Darüber hinaus ermöglicht die Automatisierung Routineaufgaben zu minimieren, wodurch menschliche Ressourcen für höherwertige Initiativen freigesetzt werden. –Schnittstellen zu externen Datenquellen und Echtzeitabfragen: Diese ermöglichen auf aktuelle und relevante Informationen zuzugreifen und die erforderlichen Daten zu ergänzen. Können diese in Echtzeit abgefragt werden, wird die Bearbeitungszeit und damit die Wartezeit von Neukunden reduziert. –Intelligente Dokumenten-Management-Systeme (DMS):Dokumenten-Management-Systeme mit KI-Unterstützung können relevante Dokumente automatisch identifizieren, kategorisieren und versionieren.”

So wird sichergestellt, dass alle notwendigen Informationen stets verfügbar und auf dem neuesten Stand sind, ohne dass umfangreiche manuelle Überprüfungen erforderlich sind. Zudem wird das Such- und Abrufverfahren schneller und kostengünstiger.

–Automatisierte Datenerfassung und Abläufe: Automatisierungstools können wiederkehrende Aufgaben wie die Dokumentation und das Reporting von Risiko-Daten übernehmen. Robotic Process Automation (RPA) oder Workflow-Automatisierungssoftware kann Routineaufgaben beschleunigen und menschliche Fehler reduzieren. Dadurch wird Zeit gespart und der Aufwand für manuelle Eingaben und Nachbearbeitungen reduziert. –Automatisierte Risikoanalyse-Tools: Die Implementierung KI-gestützter Analyse-Tools ermöglicht dem Finanzunternehmen die Erstellung einer umfassenden Risikoanalyse innerhalb kürzester Zeit. Die Bewertung der Kreditwürdigkeit des Unternehmens, potenzieller Markt- und Branchenrisiken sowie ESG-Faktoren erfolgt durch Algorithmen. Die Implementierung solcher Systeme ermöglicht eine schnellere, fundiertere Entscheidung. –Investition in skalierbare Technologien:Durch die Wahl skalierbarer Lösungen lässt sich der Technologieeinsatz an die wachsenden regulatorischen Anforderungen anpassen, ohne dass jedes Mal neue, teure Systeme eingeführt werden müssen.”

So können Lösungen flexibel erweitert oder anpasst werden, wenn zusätzliche Anforderungen oder neue Standards eingeführt werden.

–Regelmäßige Schulung und klare Prozesse: Neben technologischen Lösungen sind auch klar definierte Prozesse sowie regelmäßige Schulungen der Mitarbeitenden von entscheidender Bedeutung. Die Mitarbeitenden sollten über die Kompetenz verfügen, Daten adäquat zu interpretieren und kundenorientiert anzuwenden, um das Vertrauen des Kunden zu stärken und das optimale Resultat zu erzielen.Erhebliche Effizienzsteigerungen erforderlich

Strateco

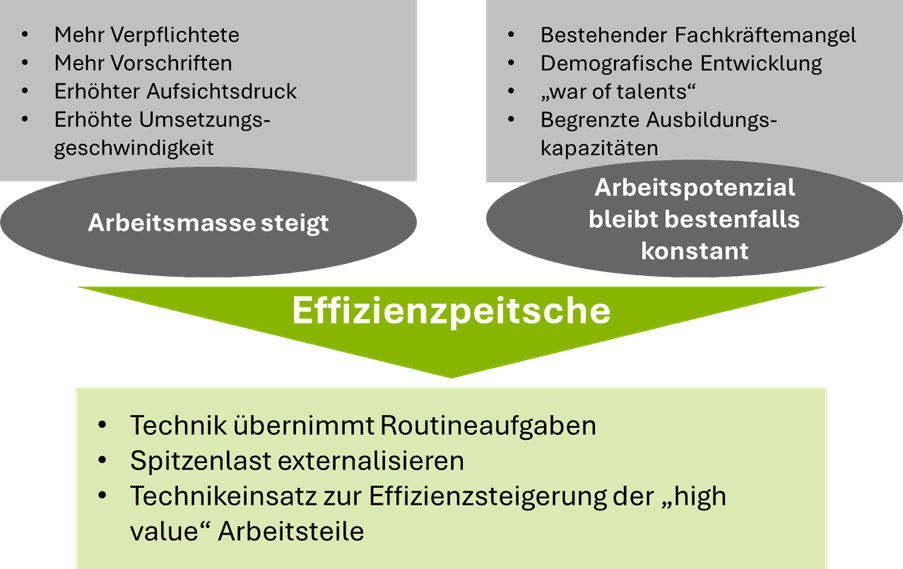

Gleichzeitig müssen wir uns der Tatsache stellen, dass der Pool an verfügbaren Fachkräften aufgrund der demografischen Entwicklung schrumpft und mit einer steigenden Anzahl an Verpflichtungen und der neu gegründeten AMLA konfrontiert wird.”

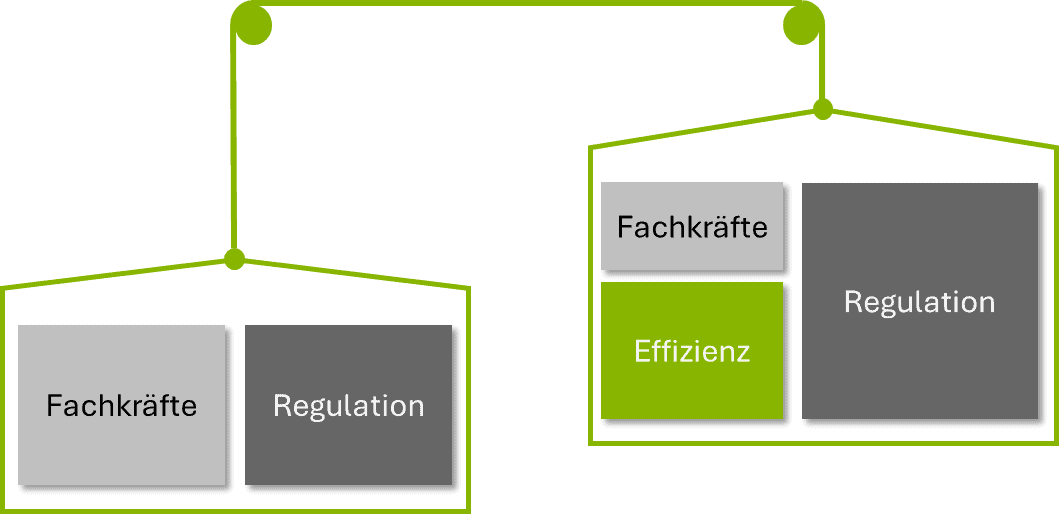

Um diesen Herausforderungen gerecht zu werden, sind erhebliche Effizienzsteigerungen beim Einsatz der Fachkräfte erforderlich sowie Investitionen in moderne Technologien unumgänglich. Insbesondere Technologien im Bereich der Kundendatenprüfung (KYC), der Big-Data-Analyse und der Risikobewertung gewinnen an Bedeutung. Ein Personaleinsatz für Routinetätigkeiten, die automatisiert werden können, ist nicht mehr akzeptabel, ebenso wie die Akzeptanz von Leerkosten durch unzureichende Allokation der Aufgaben zum Personal. Hierfür wird auf einer strategischen Ebene von jedem Verpflichteten zu klären sein, welche Basislast im Unternehmen selbst erbracht werden kann und welche Spitzenlast nach außen gegeben werden kann.

Vor allem der Einsatz von Künstlicher Intelligenz und Automatisierung ermöglicht eine effiziente Verarbeitung großer Datenmengen und bietet den Vorteil, Entscheidungsprozesse zu beschleunigen und Fehlerquellen zu minimieren.”

Der Großteil der neuen europäischen Regulierung tritt zwar erst Mitte 2027 in Kraft. Diese Übergangszeit bietet die Chance, sich proaktiv vorzubereiten und Wettbewerbsvorteile zu sichern. Unternehmen, die die Zeit bis dahin klug nutzen, können ihre Strukturen und Prozesse gezielt auf die neuen Anforderungen ausrichten:

–Aufbau und Erweiterung der Fachkompetenzen: Durch gezieltes Recruiting können Schlüsselpositionen mit qualifizierten Experten besetzt werden. Ein strukturiertes Onboarding sowie ein konsequentes Schulungs- und Weiterentwicklungsprogramm sorgen dafür, dass Mitarbeitende die erforderlichen Qualifikationen erlangen und aktuell halten. –Definition und Bereitstellung notwendiger Daten:Die Identifikation und Erhebung relevanter Daten sind entscheidend, um intelligente Technologien effektiv einzusetzen.”

Eine klare Datenstrategie bildet das Fundament für eine hinreichende Datenqualität und den späteren Einsatz automatisierter und KI-gestützter Prozesse.

–Implementierung geeigneter IT-Systeme und Datenbanken: Die Auswahl und Einführung moderner IT-Lösungen und Datenbanken ermöglichen eine effiziente Verwaltung und Analyse der erforderlichen Daten. Dies schafft eine solide Basis für die spätere Integration von Regulierungsanforderungen. –Erkundung und Evaluierung von Automatisierungstools und KI-Lösungen: Die Prüfung von Automatisierungsmöglichkeiten und der Einsatz von KI-Lösungen kann langfristig Effizienz und Qualität verbessern. Diese Technologien bieten das Potenzial, wiederkehrende Aufgaben zu automatisieren und komplexe Datenanalysen durchzuführen, wodurch das Unternehmen auf zukünftige regulatorische Anforderungen bestens vorbereitet ist.Abschließend lässt sich festhalten, dass der Finanzsektor vor einer grundlegenden und kritischen Umbruchphase steht. In diesem Zusammenhang ist es entscheidend, Compliance nicht lediglich als regulatorische Verpflichtung zu sehen, sondern als zentralen strategischen Erfolgsfaktor zu begreifen.

Eine zukunftsorientierte Compliance-Strategie ist nicht nur eine notwendige Reaktion auf regulatorische Anforderungen, sondern stellt eine essenzielle Investition in die langfristige Widerstandsfähigkeit und Wettbewerbsfähigkeit des Unternehmens dar.”

Darüber hinaus stärkt sie das Vertrauen von Kunden und Stakeholdern, indem sie Transparenz und Integrität fördert – Werte, die in Zeiten des Wandels besonders an Bedeutung gewinnen. Michael Eichler und Ingmar Besch, Strateco

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/219659

Schreiben Sie einen Kommentar