KI könnte Qualität und Betrugsbekämpfung beim Underwriting positiv beeinflussen

Der aktuelle World Property and Casualty Insurance Report 2024 des Capgemini Research Institute zeigt, dass die Underwriting-Fähigkeiten der Versicherungsunternehmen durch organisatorische Rahmenbedingungen eingeschränkt werden. Der Studie nach gelten nur 8 Prozent der Sach- und Unfallversicherer als Vorreiter im Underwriting, die kontinuierlich bessere Leistung erbringen als die übrigen Anbieter, dank fundierter Entscheidungen und präziser Risikobewertungen auf Basis von KI und Automatisierung. Diese Wegbereiter der Branche fördern eine bessere Zusammenarbeit und Kundentransparenz, indem sie die Underwriter in den Mittelpunkt aller Entscheidungen stellen.

Die Versicherer steuern aktuell durch ein instabiles Umfeld. Die Branche muss auf diese Volatilität reagieren, indem sie die Regeln für das Underwriting überdenkt”, fordert Joachim Rawolle, Leiter Business Technology Solutions für Versicherungen bei Capgemini.Für viele Häuser ist es überfällig, die versicherungsfachlichen Kernsysteme und Underwriting-Werkzeuge zu modernisieren. Dies führt zu besseren Ergebnissen und mehr Transparenz. Der Einsatz von KI-basierten Erkenntnissen und Automatisierung ist für die Branche von entscheidender Bedeutung, um sich an die Risikodynamik sowie das Verhalten der Versicherungsnehmer anzupassen und so einen konkurrenzfähigen Weg zur Profitabilität im Underwriting zu finden.“

Joachim Rawolle, Leiter Business Technology Solutions für Versicherungen bei Capgemini

Neue Herausforderungen für Schaden- und Unfallversicherer

Die Nachfrage nach erschwinglichen, einfachen und transparenten Versicherungsprodukten steigt angesichts des Inflationsdrucks, der die Versicherten finanziell belastet. Aus der Studie geht hervor, dass 42 Prozent der Versicherten den derzeitigen Underwriting-Prozess als komplex und langwierig empfinden. Zudem haben 27 Prozent der Versicherten in den letzten zwei Jahren den Anbieter gewechselt. Gründe dafür waren niedrigere Prämien (60 Prozent) und ein besserer Versicherungsschutz (53 Prozent).

Während die Prämien stiegen, hatten die Underwriting-Experten zu kämpfen, da die Schaden-Kosten-Quote aufgrund von Naturkatastrophen, neuen Risiken durch technologische Innovationen wie Cyber-Bedrohungen und das Aufkommen generativer KI sowie regulatorischer Komplexität auf über 100 Prozent anstieg. Als wesentliche organisatorische Hürden für die Kundenzufriedenheit nennen die Branchenführer den unzureichenden Datenzugang (54 Prozent), veraltete Systeme (51 Prozent) und den Mangel an qualifizierten Mitarbeitern (47 Prozent).

Schlüssel zur Vorreiterrolle ist das Selbstvertrauen der Underwriter

Capgemini

Laut der Studie glauben 62 Prozent der Führungskräfte, dass Technologien der künstlichen Intelligenz und des maschinellen Lernens (KI/ML) die Qualität des Underwritings verbessern und Betrug verhindern können. Trotzdem vertrauen nur 43 Prozent der Underwriter auf automatisierte Empfehlungen von Predictive Analytics als Entscheidungsgrundlage. Gründe für die Zurückhaltung sind die überwältigende Komplexität (67 Prozent) und Bedenken in Bezug auf die Datenintegrität (59 Prozent). Die Studie zeigt, dass die Versicherer ihre Vorbehalte überwinden können, indem sie die Underwriter früh einbeziehen und dafür sorgen, dass die KI/ML-Modelle verständlich und transparent gestaltet werden.

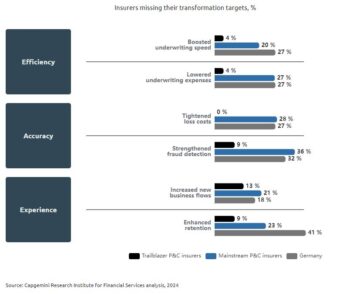

Einige Anbieter sind in diesen Bereichen bereits erfolgreich. Nur wenige Versicherer sind jedoch Vorreiter, wenn es darum geht, schnelle, unvoreingenommene und datengestützte Underwriting-Entscheidungen zu treffen. Sind sie mit den richtigen modernen Underwriting-Werkzeugen ausgestattet, profitieren Vorreiter von einer höheren Effizienz (höhere Geschwindigkeit und geringere Kosten), Präzision (Schadenskosten und Betrugserkennung) und einem besseren Kundenerlebnis (Neugeschäft und Kundenbindung). Im Vergleich zu 21 bis 36 Prozent der Wettbewerber verfehlen weniger als 13 Prozent der Vorreiter ihre Ziele in diesen Bereichen.

Schlankes Underwriting steht und fällt mit Deep-Data Insights

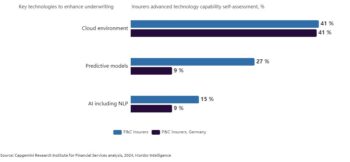

Die meisten Führungskräfte (83 Prozent) in der Schaden- und Unfallversicherung glauben, dass Prognosemodelle für die Zukunft des Underwriting entscheidend sein werden, aber nur 27 Prozent geben an, dass ihr Unternehmen über die notwendigen Fähigkeiten verfügt. Mit einem sicheren Datenökosystem beginnt der Weg zu datengestützten Erkenntnissen.

Capgemini

Die Menge der Kundendaten, auf die weltweit zugegriffen wird, beunruhigt 53 Prozent der Versicherer. Fast zwei Drittel der Befragten sind jedoch der Ansicht, dass sie im Gegenzug für mehr Transparenz, Rabatte und die Zusicherung, dass ihre Daten sicher sind, zur Preisgabe von mehr Daten bereit wären. So können Versicherer ihre Produktpalette erweitern und neue Risiken versicherbar machen. Dies führt zu einer stärkeren Kundenbindung.

Eine große Herausforderung für Schaden- und Unfallversicherer ist die Erfüllung der Datenanforderungen ihrer Underwriter in Bezug auf Qualität und Umfang der Daten. Die Studie zeigt beispielsweise, dass 49 Prozent der Underwriter Wert auf Drohnenbilddaten legen. Nur sehr wenige Versicherer sind jedoch in der Lage, diese Daten bereitzustellen und zu analysieren. Außerdem wünscht sich jeder zweite Underwriter Daten von vernetzten Geräten, um in Echtzeit Informationen über persönliche und gewerbliche Güter zu erhalten, obwohl nur 12 Prozent der Versicherer in der Lage sind, solche Daten effektiv zu erfassen.

Laut der Studie hat der Mangel an Datenverfügbarkeit und -qualität Auswirkungen auf das Kerngeschäft der Versicherer: 77 Prozent der Befragten haben Probleme mit einer unvollständigen Risikobewertung. Aufgrund unzureichender Datenressourcen sind 73 Prozent der Unternehmen mit einer eingeschränkten Genauigkeit bei der Preisgestaltung konfrontiert, was eine angemessene Schadensdeckung verhindert und im schlimmsten Fall die Solvenz gefährden kann.

Der aktuelle World Property and Casualty Insurance Report 2024 des Capgemini Research Institute ist kostenlos zum Download erhältlich. tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/210059

Schreiben Sie einen Kommentar