30 Sekunden statt 2 Stunden: KI- und NLP-basierte Compliance-Lösung spart richtig Zeit (Anwenderbericht)

Riverty

Im Kampf gegen die Finanzierung krimineller Aktivitäten und Geldwäsche nutzt FinTech Riverty seit einigen Monaten für Compliance-Checks die auf Künstlicher Intelligenz (KI), Natural Language Processing (NLP) und Cloud-Technologie basierende Lösung von Sinpex. Till Kulgemeyer, (Central Application Lead bei Riverty) beschreibt für IT Finanzmagazin, welche Erleichterungen die Software mit sich bringt und wie die Implementierung in der Praxis funktioniert hat. Der Anwenderbericht

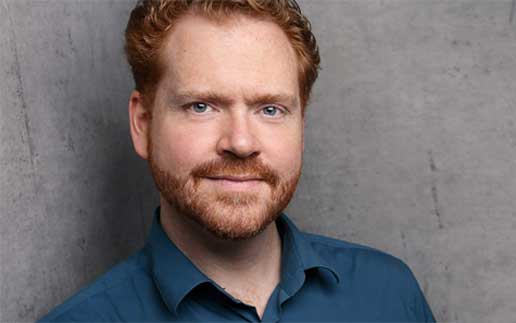

von Dr. Till Kulgemeyer, Central Application Lead bei Riverty

Die manuelle Erfassung und Überprüfung Compliance-relevanter Daten im B2B-Umfeld von Finanzdienstleistungen ist in der Regel sehr zeitaufwändig und bindet viele Kapazitäten. Dafür gibt es mehrere Gründe:- Die Vielfalt der von potenziellen Neukunden eingereichten Dokumente in verschiedenen Formaten und Sprachen erschwert die genaue Analyse und Interpretation.

- Die korrekte Identifikation relevanter Informationen und die Sicherstellung der rechtlichen Integrität inmitten einer ständig wachsenden Datenmenge ist sehr aufwändig.

- Manuelle Compliance-Prüfungen können anfällig für Ungenauigkeiten sein und ein Sicherheitsrisiko bei der Legitimierung von Geschäftsbeziehungen darstellen.

Bei Riverty haben wir aufgrund dieser Herausforderungen schon seit geraumer Zeit nach Möglichkeiten gesucht, um den Know-Your-Customer-Prozess (KYC) zu automatisieren. Seit der Implementierung der Sinpex-Lösung können wir die ehemals langwierigen und aufwändigen Prozesse auf ein absolutes zeitliches Minimum reduzieren: von früher durchschnittlich zwei, in Einzelfällen bis zu vier Stunden, auf circa 30 Sekunden.

Die Leistungsfähigkeit von Sinpex beruht auf einer intelligenten IT-Architektur: Die cloud-basierte Software bietet eine eigenständige Infrastruktur zum Aufbau und zur Skalierung kundenspezifischer End-to-End-Onboarding-Lösungen. Alle erforderlichen Schritte einer KYC-Prüfung können automatisiert durchgeführt werden. Dabei setzt Sinpex auf einen API-First-Ansatz, der eine nahtlose Integration in vorhandene Systeme ermöglicht und auf unserer Seite nur eine einzige API-Schnittstelle benötigt.

Die zugrundeliegende Software-Architektur übernimmt nicht nur das automatische Einholen von amtlichen Dokumenten aus öffentlichen Registern, sondern auch die Überprüfung von Sanktions- und PEP-Listen sowie den Abgleich der unterschiedlichen Datenquellen. Dabei erfindet Sinpex das Rad nicht komplett neu, sondern greift für bestimmte Schritte auf vertrauenswürdige Drittanbieter zurück, z.B. bei der online Pass-Verifikation oder beim AML-Screening

Riverty

Dr. Till Kulgemeyer ist Central Application Lead bei Riverty (Website) und verantwortlich für die Koordination und Gestaltung des Workplace IT Portfolios. Unter anderem leitet er die Etablierung automatisierter Prozesse zur Vernetzung der Units des FinTech-Unternehmens. Zuvor war er als Senior Berater bei der Dr. Jörg-Peter Naumann Gesellschaft für Unternehmensberatung tätig. Seine akademische Grundlage legte er an der Universität Maastricht, wo er International Business studierte. Dr. Till Kulgemeyer promovierte in Betriebsmanagement und -verwaltung an der Technischen Universität Clausthal, wo er auch über fünf Jahre als wissenschaftlicher Mitarbeiter tätig war.

Die gesammelten Datenpunkte werden dann mit Hilfe einer auf KI-basierten Technologie Natural Language Processing (NLP) analysiert: Die künstliche Intelligenz hilft beispielsweise dabei, die Daten aus den Registerdokumenten zu extrahieren und zu überprüfen, ob diese mit den von Kunden bereitgestellten Informationen übereinstimmen.

Im Hinblick auf den Datenschutz ist vor allem wichtig, dass die einzelnen Kundeninstanzen isoliert sind und Sinpex das so genannte “Data Security by Design” anwendet. Somit liegen in keiner Datenbank Daten von mehreren Kunden, sondern sie sind physisch voneinander getrennt. Das gesamte System sowie die Algorithmen sind ISO27001 zertifiziert und werden in der GCP skalierbar betrieben.

Schnelle Implementierung

Die Implementierung der Sinpex-Software war ganz auf unsere Anforderungen zugeschnitten. Vor der Implementierung wurden in einem eintägigen Workshop alle relevanten Themen gemeinsam besprochen und das Zielbild definiert, z.B. der Workflow, die Automatisierungsregeln, der Mapping-Prozess (bei dem Beziehungen oder Übereinstimmungen zwischen verschiedenen Datenelementen, Attributen oder Konzepten hergestellt werden).

Wir hatten Zugriff auf Up- und Downstream – also den In- und Output der Software, während Sinpex die Zwischenschritte wie API-Schnittstellen und die Datenerfassung verwaltete. Bei der Installation mussten wir keine zusätzlichen Schnittstellen anbinden, da die bereits vorhandenen für den Implementierungsprozess ausreichend waren.

Autarkie in der täglichen Anwendung

Im Daily Business arbeiten wir komplett autark. Wir können das Design, die UX und die Funktionen selbst bestimmen. Auch Fragen im Webinterface können wir anpassen. Dafür und um die Software optimal nutzen zu können, haben einige unserer Mitarbeiter zusätzliche Schulungen erhalten. Bei regulatorischen Änderungen adaptiert Sinpex diese in unsere Software und optimiert die Algorithmen zur Datenextraktion.

Die hohe Effizienz der Software ermöglicht es uns, schnelle und fundierte Entscheidungen zu treffen sowie die strengen, sich oftmals ändernden Compliance-Vorschriften im Finanzsektor einzuhalten. So können wir das Risiko von Verstößen minimieren.

Fällt die softwaregestützte Prüfung eines potenziellen Neukunden negativ aus, unterziehen wir die digital geprüften Daten zusätzlich einer manuellen Überprüfung. Auf diese Weise können wir unsere Entscheidung über eine Ablehnung fundieren.”

Sehr hohe Genauigkeit – aber noch keine Perfektion

Die von unseren Kunden eingereichten Dokumente variieren stark in Format und Sprache. Daher wird die Software kontinuierlich mit neuen Dokumenten trainiert, bis sie die neuen Standards nahezu fehlerfrei erkennt. Anschließend überprüfen wir Echtheit, Korrektheit und rechtliche Integrität durch Stichproben. Dennoch können sogenannte KI-Halluzinationen auftreten: Das heißt, es kann zu Problemen in der Dateninterpretation kommen.

So kann es zum Beispiel beim AML-Screening zu False Positives (falsche Treffer) kommen, wenn aufgrund einer niedrig eingestellten Schwelle beim Fuzzy Matching Treffer ausgewiesen werden, die in Wirklichkeit keine sind.

Ausweitung des Geschäftsmodells

Auch wenn wir vorerst keine 100-prozentige Perfektion in unserer Compliance-Prüfung erreichen können, gewährleisten wir mithilfe unseres technologiebasierten Ansatzes eine sehr hohe Genauigkeit und Geschwindigkeit. Komplett abnehmen kann uns die Software die Überprüfung von KYC-relevanten Daten nicht, denn bei schwierigen Fällen müssen wir weiterhin manuell prüfen. Allerdings erleichtert sie uns die Arbeit erheblich und macht sie effizienter.

Die automatisierte Compliance-Prüfung hat nicht nur unsere Arbeitsabläufe deutlich beschleunigt und damit die Beziehung zu unseren Kunden verbessert. Dank der Effizienzsteigerung können sich unsere Mitarbeiterinnen und Mitarbeiter auf weitere wertschöpfende Aufgaben konzentrieren. Diese Zeitersparnis ermöglicht es uns, uns nicht mehr nur auf Großunternehmen oder Konzerne zu konzentrieren, sondern wir können unsere Arbeit auch auf mittelständische Kunden ausweiten. Dr. Till Kulgemeyer, Riverty

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/163129

Schreiben Sie einen Kommentar