Kampf gegen Finanzkriminalität stößt wegen Covid-19 an Grenzen

FICO

Der steigende Anteil von Remote-Arbeit aus dem Home-Office macht den IT-Abteilungen der Banken zu schaffen. Mangelnde Personalstärke und schlechte Anbindung an die entsprechenden Ressourcen führen laut einer Studie von FICO dazu, dass die Abwehr von Geldwäsche und Finanzbetrug nicht mehr so effizient geleistet werden kann wie vor der Pandemie.

Im Rahmen einer Studie von Omdia im Auftrag von FICO klagten 64 Prozent der befragten Führungskräfte deutscher Banken über Mängel bei der effektiven Bekämpfung von Finanzkriminalität. Vor allem die Arbeit aus dem Homeoffice und die – in vielen Fällen – damit einhergehende schlechte Anbindung an entsprechende Ressourcen wurde als Ursache genannt.Herausforderungen unter Pandemie-Bedingungen

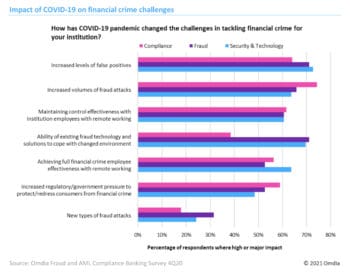

Bei der Bekämpfung der Finanzkriminalität haben sich die mit der weltweiten Corona-Pandemie neue Entwicklungen ergeben. Omdia versteht darunter sowohl die Verhinderung von Betrug als auch alle regulatorischen Anforderungen in Bezug auf Finanzkriminalität: Geldwäsche (AML), Terrorismusbekämpfung (CFT) sowie Sanktionen, einschließlich Know-your-Customer (KYC) und Customer Due Diligence (CDD).

FICO

Mehr Online-Banking, die Verlagerung von Tätigkeiten ins möglicherweise weniger gut abgesicherte Home-Office und vermehrte kontaktlose Zahlungen haben den Banken zum einen höhere Fallzahlen bei Finanzbetrügereien beschert. Gleichzeitig führt das veränderte Kundenverhalten zu mehr Falschmeldungen – und in der Folge zu mehr Beschwerden. Diesen Fällen nachzugehen, bedeutet einen enormen manuellen Aufwand.

Gleichzeitig haben verschiedene Finanzskandale weltweit die Aufmerksamkeit von Aufsichtsbehörden und Öffentlichkeit auf diese Thematik gelenkt. Banken müssen daher sowohl empfindliche Bußgelder als auch einen Image-Verlust fürchten, wenn sie den gesetzlichen Anforderungen nicht ausreichend nachkommen, bekräftigt der FICO-Report.

Kurzfristige „Zwangsdigitalisierung“

Diese Entwicklung bringt in vielen Finanzinstituten die eingesetzte Technik an ihre Grenzen. Allerdings ist auch der Faktor Mensch nicht zu unterschätzen. Mehr als die Hälfte der Befragten gab zu, dass es an entsprechend ausgebildetem Fachpersonal mangelt, um der Finanzkriminalität wirksam entgegentreten zu können.

Für Jörg Reuter, Pre-Sales Consultant Fraud (EMEA) bei FICO, zeigt sich hier ein Stück weit ein Henne-Ei-Problem:

FICO

„Die technologischen Gegebenheiten stimmen nicht, deshalb bleiben die Fachkräfte weg. Oder die Fachkräfte fehlen, deswegen kommt die Digitalisierung nicht in die Gänge. Aber angesichts der Entwicklungen, die durch die Corona-Pandemie angestoßen wurden, bleibt den Finanzinstituten nichts anderes übrig, als den Wandel voranzutreiben – egal, ob die Fachkräfte schon an Bord sind oder nicht.“

Jörg Reuter, FICO

So komme es zu einer „Zwangsdigitalisierung mit der Brechstange“, die nur bedingt Fortschritte bringe. Dabei seien die Abteilungen zur Bekämpfung von Betrug und Finanzkriminalität langsam an ihrem Limit. Zusätzlich werden sie dadurch belastet, dass sie die gewohnte Zusammenarbeit statt aus dem gemeinsamen Bürostandort nun auch aus dem Homeoffice heraus organisieren müssen.

Vorhandene Systeme besser verschränken

Viele Banken haben die Basis für eine umfangreiche Transformation ihrer Systeme bereits heute an Bord, ist Reuter überzeugt. Üblicherweise teilen sich Lösungen zur Betrugserkennung und Lösungen zur Geldwäschebekämpfung rund 80 Prozent der Funktionen und der Daten. Das schafft reichlich Potenzial zur Verbesserung der Effizienz. Doch das wird häufig noch nicht genutzt. Nach den Erfahrungen von FICO sind die entsprechenden Systeme fast immer voneinander getrennt. Das gleiche gilt für die jeweiligen Abteilungen.

FICO

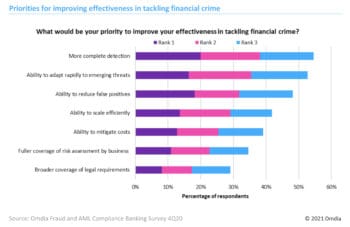

Um den manuellen Aufwand auch unter Pandemie-Bedingungen wieder auf ein zu bewältigendes Maß zu senken, nennen die meisten Banken einen zentralisierten Ansatz zur Bekämpfung von Betrug und Kriminalität. Entsprechende Lösungen sollen die Erkennung beschleunigen, die Aufdeckungsquote verbessern, False-Positive-Meldungen reduzieren und Synergien bei der Bearbeitung schaffen.

Einen möglichen Ansatz sehen viele Banken im Einsatz von maschinellem Lernen. Dabei stellt sich häufig die Frage, ob die aktuell eingesetzten Plattformen die Bereitstellung solcher Modelle effektiv unterstützen. Moderne integrierte Systeme wie FICO Falcon X bieten entsprechende Lösungen in einer einzigen Plattform. Sie können den Wandel innerhalb einer Bank entscheidend vorantreiben.

Für die FICO-Studie wurden von Omdia 110 Führungskräfte aus dem Bereich der Finanzkriminalitätsbekämpfung in den USA, Großbritannien, Brasilien, Deutschland, Skandinavien und Kanada befragt. Das Whitepaper mit den ausführlichen Studienergebnissen steht zum kostenlosen Download auf der FICO-Website bereit. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/119826

Schreiben Sie einen Kommentar