Open-Banking & API-Plattformen: Ohne skalierbare Middleware wird Digital Banking scheitern

ndgit

Wenn es ein Wort gibt, das die Arbeitswelt der vergangenen Wochen am besten beschreibt, dann ist es „Veränderung“. Nicht nur hat sich für viele die Art zu arbeiten verändert – Stichwort Homeoffice – auch die Kommunikation miteinander und mit den Kunden hat sich gewandelt. Damit das alles auch künftig noch funktioniert, setzt das beim Open-Banking eine skalierbare Middleware voraus.

von Oliver Dlugosch, CEO ndgit

Die Arbeit ist nahezu vollständig digital geworden. Die Bankenbranche trifft das besonders stark: Statt persönlicher Beratung in der Filiale vor Ort ist Hilfe über das Internet und Telefon gefragt. Dabei wurde offensichtlich:Es gibt Nachholbedarf an der digitalen Kunde-Bank-Schnittstelle. Was bisher nur als Add-on angeboten wurde, muss nun zum Standardprogramm gehören.”

Statt „Convenience“-Produkten wie Robo Advisory oder Wealth Management wurden daher in den vergangenen Wochen verstärkt digitale Lösungen für die Kernprodukte von Banken nachgefragt wie Kontoeröffnung und Kreditvergabe. Für die Zukunftsfähigkeit der Bank ist entscheidend, wie gut es ihr gelingt, Services und Leistungen über alle digitalen Kanäle anzubieten. Finanzdienstleistungen sollten dort erbracht werden, wo der Kunde sie benötigt und erwartet.

Damit das erfolgreich ist, müssen Banken ihre Kernsysteme effizient mit digitalen Partnern vernetzen.”

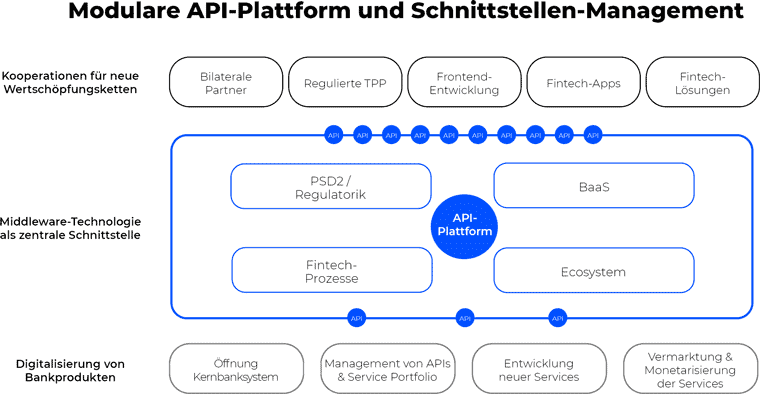

Bei der Auswahl und dem Aufbau von Middleware-Lösungen, die als Übersetzer zwischen der traditionellen und digitalen Finanzwelt fungieren, sollten folgende Aspekte berücksichtigt werden:

1. Open-Banking als Grundstein: Banken hatten über Jahrzehnte einen exklusiven Zugang zu den Daten ihrer Kunden und konnten diese gewinnbringend für sich nutzen. Durch neue Marktregularien hat sich das geändert. Neue digitale Unternehmen sind entstanden, die mit den Kundendaten der Banken innovative Finanzdienstleistungen und -produkte anbieten. Diese stellen keine reine Konkurrenz dar, sondern können bei entsprechender Integration sogar das Angebot der Bank um innovative Lösungen erweitern. Beispielsweise durch eine komplett digitale Kreditstrecke oder eine digitalen Lösung zum Vermögensmanagement. Banken müssen daher bei ihrer technologischen Infrastruktur neu denken: Statt proprietärer, geschlossener Systeme sollten flexible und offene Plattformen gestaltet werden, die den regulierten Zugang zu Kundendaten ermöglichen. Mit Hilfe der darüber angebotenen Open-Banking APIs können externe Partner an das Banksystem angeschlossen werden, die der Bank einen Mehrwert bieten und die Entwicklung neuer Bankprodukte ermöglichen.

Oliver Dlugosch ist CEO und Gründer der Open-Finance-Plattform ndgit (Website). Zuvor war Dlugosch über 10 Jahre in der Geschäftsführung der Unternehmen Crealogix, Fincon und Raysono tätig mit den Schwerpunkten Bankentechnologie und Digital Banking.

Oliver Dlugosch ist CEO und Gründer der Open-Finance-Plattform ndgit (Website). Zuvor war Dlugosch über 10 Jahre in der Geschäftsführung der Unternehmen Crealogix, Fincon und Raysono tätig mit den Schwerpunkten Bankentechnologie und Digital Banking.2. Standardisierung für größtmögliche Marktabdeckung: Bereits heute gibt es zahlreiche Optionen und technologische Standards, um Dritte an das eigene Kernbankensystem anzudocken, z.B. über SOAP- oder REST-Technologien, Remote Procedure Calls oder Message Oriented Middlewares. Neben diesen technologischen Standards haben sich mittlerweile auch fachliche, domänenspezifische Standards im Markt etabliert. Um zukunftsfähig zu bleiben, muss man sich mit einer größtmöglichen Zahl von Partnern effizient vernetzen und kann damit neue Umsatzpotenziale für Banken z.B. über ein Banking-as-a-Service schaffen. Entscheidend ist dabei, sowohl auf bekannte technologische Standards als auch auf fachlich standardisierte Schnittstellen zu setzen. Die in Europa am weitesten verbreiteten Domänen-Standards sind die Open-Banking-Standards der Berlin Group sowie der UK Open Banking. Sie spezifizieren, wie Daten bereitgestellt werden und wie der Zugriff auf Daten abgesichert sein soll, um eine möglichst unkomplizierte und schnelle Vernetzung verschiedener technologischer Systeme zu ermöglichen. Entscheidet sich eine Bank gegen standardisierte Schnittstellen, führt das zu höheren Investitionen bei der Entwicklung und dem Betrieb der Open-Banking-Infrastruktur. Zudem verursacht eine solche Insellösung auch eine kostspieligere Integration bei den digitalen Partnern der Bank, was zu einer geringeren Marktakzeptanz führen wird.

3. Modularer Aufbau der Open-Banking-Infrastruktur: Neben den eigentlichen Schnittstellen empfiehlt es sich, auch wiederkehrende Aufgaben für fachlich unterschiedliche APIs zentral und standardisiert zu lösen. So treten Fragestellungen beispielsweise zur Sicherheit, zum Logging, zur Überwachung, aber auch zur Versionierung von Schnittstellen nahezu bei jeder API auf ein Neues auf. API-Management-Plattformen, die speziell für den Einsatz in Hochsicherheitsumgebungen wie bei Banken konzipiert sind, bieten hierfür einfache Out-of-the-Box-Ansätze. Dadurch können Standardfragestellungen wie Authentifizierung bzw. Autorisierung, Consent Management, Rate Limiting, Verschlüsselung etc. effizient und zentral umgesetzt werden.

4. Effizientes Management aller Schnittstellen: Mit dem Grad der Vernetzung und der Zahl der Partner steigt für das Technikteam der Bank der Aufwand die dafür genutzten Schnittstellen zu managen – z.B. was die Entwicklerdokumentation oder das Lifecycle-Management betrifft. Daher benötigen Banken eine Plattform-Lösung, über die sie alle APIs – eigenentwickelte wie auch extern integrierte – zentral verwalten können. Nur so lassen sich eine Vernetzung und digitales Banking effizient umsetzen, Anwendungen und Partner überwachen und hinsichtlich ihrer Performance bewerten. Gleichzeitig können über ein solch zentrales API-Portal Partner auch leichter on- oder off-geboarded werden.

Nur Banken, denen es gelingt, ihre heutigen Produkte und Leistungen komplett digital anzubieten – statt oder in Ergänzung ihrer Vor-Ort-Filialen – werden auch künftig erfolgreich wirtschaften können. Middleware-Lösungen wie API-Plattformen bilden die Grundlage für diesen Digitalisierungs- und Vernetzungsprozess.”

Als Open-Banking-Infrastrukturen ermöglichen sie es Banken, Partner effizient anzubinden und dadurch neue Erlösquellen zu erschließen. Statt auf eine zeit- und kostenintensive Eigenentwicklung zu setzen, sollten Banken standardisierte Lösungen nutzen, die ihnen dennoch die Flexibilität bieten, auf ihre spezifischen Bedürfnisse einzugehen. So gelingt es, Legacy-Systeme erfolgreich in die neue Welt des digitalen Bankings zu überführen. Dann schaffen Banken auch den Sprung von der reinen Digitalisierung der Kernprodukte zu zusätzlichen, kundenorientierten Finanzdienstleistungen.Oliver Dlugosch, ndgit

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/107097

Schreiben Sie einen Kommentar