AML: Mit Automatisierung und KI gegen Geldwäsche

Fico

Mehrfache umfangreiche Ermittlungen rund um die Aktivitäten schwedischer Banken im Baltikum haben massive Versäumnisse im Kampf gegen Geldwäsche offenbart. So zeigten die Untersuchungen, dass immer mehr Kriminelle das Finanzsystem ausnutzen und mittels Schnell- sowie Sofortüberweisungen und sogar PSD2 ihr Schwarzgeld waschen. Dieser Trend ist kurz davor, auch nach Deutschland zu schwappen, nachdem gerade Sofortüberweisungen immer beliebter werden. Gleichzeitig stehen auch immer mehr Banken vor der Herausforderung, die stetig steigenden Compliance-Kosten (besonders bei AML) im Griff zu behalten. Um hierbei die Balance zu halten zwischen Sicherheit auf der einen und Kosteneffizienz auf der anderen Seite, müssen Finanzdienstleister ihre Compliance operationalisieren – per Automatisierung und KI.

von Frank Holzenthal, Head of Compliance Consulting EMEA, Fico

Aktuell kommt bei den Aufsichtsbehörden ein Sinneswandel auf, der den Finanzinstituten helfen wird. So wächst die Bereitschaft, neuen Technologien wie künstlicher Intelligenz (KI), Machine Learning (ML) oder Robotik zu vertrauen. Tatsächlich ermutigen sie die Banken aktiv dazu, diese innovativen Lösungen in Betracht zu ziehen, zu evaluieren und gegebenenfalls zu implementieren.Dies bedeutet nicht, dass der bestehende risikobasierte Ansatz, der auf einem guten Compliance-Wissen bei der Definition von “Erkennungsszenarien” (z.B. auf der Grundlage von FATF2012) mit Hilfe von Regeln beruht, ab sofort nicht mehr gültig ist.

Stattdessen entsteht gerade eine Art Koexistenz – eine Mischung aus den bestehenden Szenarien und den KI-Mechanismen.”

Domo arigato, Mr. Roboto

Robotergestützte Prozessautomatisierung (Robotic process automation, RPA) ermöglicht es Banken, Untersuchungen und Alert-Bearbeitungen innerhalb ihrer KYC- (Know your customer) und AML-Lösungen (Anti money laundering) massiv zu verschlanken und zu automatisieren.

Denn bislang wurden oft ganze Scharen von Ermittlern nur dafür engagiert, „False positives“ zu bearbeiten, die üblicherweise 75 bis 90 Prozent der Alerts ausmachen.”

Dabei könnten klar definierte Alert- und Fallregeln – die spezifisch auf die Situation des Finanzinstituts, der Produkte, der Kunden etc. abgestimmt sind – viele der repetitiven Tätigkeiten abdecken. Somit sorgen sie dafür, dass die AML-Ermittler sich auf komplexere Aufgaben konzentrieren können. RPA sollte also in ein unternehmensweites Alert- und Fall-Management integriert werden.

Fico

RPA und Alert-Priorisierung auf Analytics-Basis hilft sogar, kurzfristig Kosten zu senken. Doch vor allem sorgt die Kombination von beidem für enorme Effektivitäts- und Effizienzsteigerungen. So haben Erfahrungen aus dem Alltag der Kunden von FICO gezeigt, dass durch entsprechende Implementierungen die Zahl der Verdachtsfälle um bis zu 20 Prozent steigt und gleichzeitig Effizienzsteigerungen von bis zu 30 Prozent im AML-Alert- und Fall-Management erzielt werden können.

Deus ex machina

Frank Holzenthal, Fico Tonbeller Frank Holzenthal ist Senior Director und Head of Compliance Consulting EMEA bei Fico. Holzenthal arbeitet seit 2001 bei Tonbeller, das 2015 von Fico (Website) übernommen wurde. Anfangs war er als Leiter der Produktentwicklung für Zeidon tätig. 2003 wurde er zum Product Manager Anti-Financial Crime Solutions ernannt und war verantwortlich für die Entwicklung von Lösungen für die Risikobewertung, Geldwäschebekämpfung, Watch-List-Management, Fraud-Detection und Marktmissbrauch. Seit 2013 leitet er das Presales-Team für Compliance und ist seit der Übernahme ein Mitglied des Managementteams von Fico Tonbeller. Automatisierung und Analytics sind jedoch nicht die einzigen Mittel, um Geldwäsche effektiv zu bekämpfen. So hat bereits 2017 eine Untersuchung von McKinsey gezeigt, dass Machine Learning die Zahl der „False Positives“ um 20-30 Prozent reduzieren könnte. Gleichzeitig kann ML im AML-Bereich die Konversionsrate „vom Alarm zum Verdachtsfall“ dank engerer Segmentierung um den Faktor Drei verbessern.

Frank Holzenthal ist Senior Director und Head of Compliance Consulting EMEA bei Fico. Holzenthal arbeitet seit 2001 bei Tonbeller, das 2015 von Fico (Website) übernommen wurde. Anfangs war er als Leiter der Produktentwicklung für Zeidon tätig. 2003 wurde er zum Product Manager Anti-Financial Crime Solutions ernannt und war verantwortlich für die Entwicklung von Lösungen für die Risikobewertung, Geldwäschebekämpfung, Watch-List-Management, Fraud-Detection und Marktmissbrauch. Seit 2013 leitet er das Presales-Team für Compliance und ist seit der Übernahme ein Mitglied des Managementteams von Fico Tonbeller. Automatisierung und Analytics sind jedoch nicht die einzigen Mittel, um Geldwäsche effektiv zu bekämpfen. So hat bereits 2017 eine Untersuchung von McKinsey gezeigt, dass Machine Learning die Zahl der „False Positives“ um 20-30 Prozent reduzieren könnte. Gleichzeitig kann ML im AML-Bereich die Konversionsrate „vom Alarm zum Verdachtsfall“ dank engerer Segmentierung um den Faktor Drei verbessern.

Beispiele für eine feinere Segmentierung sind die Feststellung, dass ein Kunde finanzielle Beziehungen außerhalb des Landes unterhält, eine vermögende Privatperson oder ein Kleinunternehmer ist.”

Frank Holzenthal ist Senior Director und Head of Compliance Consulting EMEA bei Fico. Holzenthal arbeitet seit 2001 bei Tonbeller, das 2015 von Fico (Website) übernommen wurde. Anfangs war er als Leiter der Produktentwicklung für Zeidon tätig. 2003 wurde er zum Product Manager Anti-Financial Crime Solutions ernannt und war verantwortlich für die Entwicklung von Lösungen für die Risikobewertung, Geldwäschebekämpfung, Watch-List-Management, Fraud-Detection und Marktmissbrauch. Seit 2013 leitet er das Presales-Team für Compliance und ist seit der Übernahme ein Mitglied des Managementteams von Fico Tonbeller.

Frank Holzenthal ist Senior Director und Head of Compliance Consulting EMEA bei Fico. Holzenthal arbeitet seit 2001 bei Tonbeller, das 2015 von Fico (Website) übernommen wurde. Anfangs war er als Leiter der Produktentwicklung für Zeidon tätig. 2003 wurde er zum Product Manager Anti-Financial Crime Solutions ernannt und war verantwortlich für die Entwicklung von Lösungen für die Risikobewertung, Geldwäschebekämpfung, Watch-List-Management, Fraud-Detection und Marktmissbrauch. Seit 2013 leitet er das Presales-Team für Compliance und ist seit der Übernahme ein Mitglied des Managementteams von Fico Tonbeller. Beispiele für eine feinere Segmentierung sind die Feststellung, dass ein Kunde finanzielle Beziehungen außerhalb des Landes unterhält, eine vermögende Privatperson oder ein Kleinunternehmer ist.”

Auf diese Weise stellt das maschinelle Lernen den Status quo von KYC-Prozessen unter Verwendung von Echtzeit-Verhaltensanalysen auf der Grundlage von Finanztransaktionsaktivitäten in Frage.

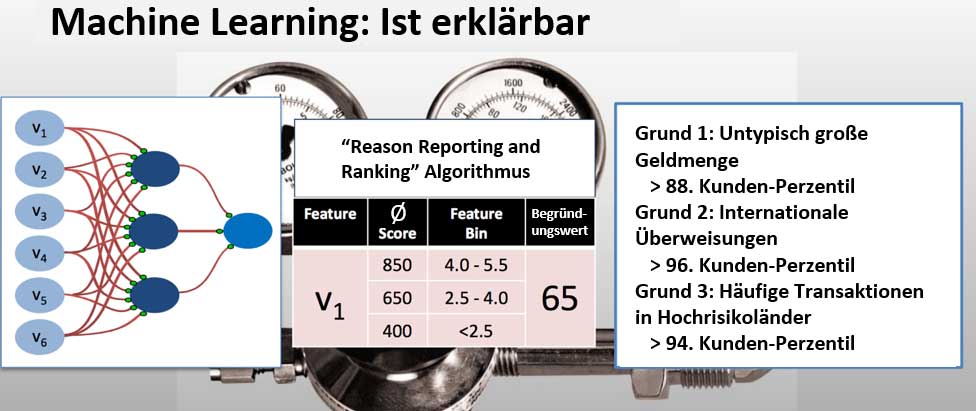

Ein zusätzlicher Vorteil von ML-Lösungen ist, dass sie im Falle einer Untersuchung erklärbar sind. So zeigt das folgende Beispiel, wie die verschiedenen Variablen des Modells (V1-V6 ganz links) jeweils in die Algorithmen für maschinelles Lernen einfließen, deren Ergebnisse von einem “Reason Reporting and Ranking”-Algorithmus verarbeitet werden. Die Gründe werden nach Wichtigkeit und Relevanz geordnet, um zu erklären, wie das Modell zu der Bewertung gelangt ist.

Bündelung des AML-Betrugserkennung

Eine weitere Möglichkeit für Finanzinstitute, die Kosten zu senken und die Geschäftsergebnisse zu verbessern, ist die Verbindung von AML mit Betrugserkennungslösungen. Diese sind relativ ähnlich und erfüllen viele gemeinsame Anforderungen, beispielsweise die Erkennung ungewöhnlichen Verhaltens. Dennoch betreiben die meisten Banken sie leider immer noch in einer Silo-Umgebung.

Dabei würde der Einsatz einer vollskalierbaren IT-Umgebung, die gleichzeitig sowohl die Anforderungen an Betrugserkennung als auch AML erfüllt, nicht nur einen Kostenvorteil bieten – er würde es Finanzinstituten auch ermöglichen, bei der Aufdeckung illegaler Aktivitäten „grenzübergreifend“ zu agieren.” Frank Holzenthal, Head of Compliance Consulting EMEA, Fico

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/102697

Schreiben Sie einen Kommentar