OMNI-Kanals mittels KI – Automatisierung im Customer Care Center bei Versicherern

adesso

Durch den Einsatz von Künstlichen Intelligenzen (KI) im Kundenkontakt gehören lange Wartezeiten, verzögerte Reaktionen, unzufriedene Kunden und erhöhte Aufwände in Customer Care Center der Vergangenheit an. Vom simplen Schrift-Kanal hinweg hat sich das Kundenverständnis für Kommunikation und Interaktion über Multikanalstrategien, also durch die Hinzunahme von Telefonie, Mail, Webservices und Chat als separierte Möglichkeit, hin zur OMNI-Kanalstrategie entwickelt.

von Ann-Kathrin Bendig und Johnettan Tokdemier, adesso

Der OMNI-Kanal kann als eine Symbiose aller Kanäle zur einheitlichen Kundenerfahrung während der gesamten Customer Journey verstanden werden. Die nächste natürliche Entwicklung ist die Orchestrierung und somit eine von Anfang bis Ende übergreifende Automatisierung mittels Künstlicher Intelligenzen, wodurch auch die Systemlandschaft vereinheitlicht werden kann um die Komplexität in der IT zu reduzieren.

adesso

Kostenrestriktionen, Wettbewerbsdruck und eine zunehmende Veränderung der Kundenerwartung zwingen auch Customer Care Center, ferner die IT in der konservativen Versicherungsbranche zur Veränderung und beflügeln den Einsatz von neuen Technologien und Strategien in der Kundeninteraktion.

Einflussfaktor 24/7-Erreichbarkeit und Datenschutz

Die Herausforderung eines Unternehmens besteht darin, dem Kunden eine positive Customer Journey zu gewährleisten, ferner neue Technologien sinnstiftend in die bestehende Landschaft zu integrieren.

Durch die Entwicklung eines neuen, hybriden Kundentypus mit neuen Bedürfnissen muss sich auch adäquat die Kundenorientierung auf Anbieterseite neu fokussieren und technisch ausrichten.”

Der Kunde von heute tritt mit einem neuem Selbstbewusstsein auf und möchte zeit-, ort- und kanalunabhängig agieren. Er fordert eine Rund-um-die-Uhr-Erreichbarkeit, welche aufgrund von Arbeits- und Unternehmensrichtlinien sowie Kostenrestriktionen in der konventionellen Assekurenz durch menschliche Ressourcen nicht so einfach bedient werden kann. Einen ersten Schritt hin zur Rund-um-die-Uhr-Erreichbarkeit bieten die meisten Versicherer durch eine telefonische Betreuung im Schadensfall sowie passwortgeschützte Self-Services für einfachste Anpassungen von Personendaten und des Versicherungsschutzes.

Zwar nähern sich beide Anlaufstellen einer Rund-um-die-Uhr-Erreichbarkeit an, befriedigen aber nicht das umfängliche Bedürfnis des Kunden.”

Eine natürliche Folge ist eine zunehmende Skalierung auf autonome Lösungen, wodurch jedoch Aspekte des Datenschutzes zunehmend in den Vordergrund rücken.

Der 29-Jährige Senior Consultant und Product Owner Johnettan Tokdemier berät in seiner Tätigkeit als Unternehmensberater seit sieben Jahren Unternehmen aus der Finanz- und Versicherungsbranche in IT- und Strategieprojekten. Aus der Start-up-Szene heraus begab er sich schon früh auf den Pfad der Künstlichen Intelligenz und deren Potenziale im Kundenkontakt und im Vertrieb. Neben drei Jahren in der Versicherungs- und Finanzdienstleistungsbranche blickt er auf das Studium der Versicherungswirtschaft und Wirtschaftspsychologie zurück. Bei adesso (Website) verantwortet er die Chatbot-Produktentwicklung in der Line of Business Insurance.

Der 29-Jährige Senior Consultant und Product Owner Johnettan Tokdemier berät in seiner Tätigkeit als Unternehmensberater seit sieben Jahren Unternehmen aus der Finanz- und Versicherungsbranche in IT- und Strategieprojekten. Aus der Start-up-Szene heraus begab er sich schon früh auf den Pfad der Künstlichen Intelligenz und deren Potenziale im Kundenkontakt und im Vertrieb. Neben drei Jahren in der Versicherungs- und Finanzdienstleistungsbranche blickt er auf das Studium der Versicherungswirtschaft und Wirtschaftspsychologie zurück. Bei adesso (Website) verantwortet er die Chatbot-Produktentwicklung in der Line of Business Insurance.

Ann-Kathrin Bendig (26) ist seit sieben Jahren in der Versicherungsbranche aktiv. Nach dem Bachelor of Arts in Versicherungswirtschaft, welchen sie im Rahmen eines dualen Studiums bei der HUK-COBURG erlangte, begab sie sich in die IT-Unternehmensberatung. Als Consultant betreute sie diverse Kundenprojekte in der Rolle des Requirements Engineer, Softwaretesters und Projektleiters. Zudem verantwortet sie als Product Owner die Fachlichkeit von Chatbot-Produktentwicklungen in der Line of Business Insurance bei adesso (Website). Neben dem Deep Learning von Künstlichen Intelligenzen übernimmt sie auch die Aus- und Weiterbildung des Thema KI.

Ann-Kathrin Bendig (26) ist seit sieben Jahren in der Versicherungsbranche aktiv. Nach dem Bachelor of Arts in Versicherungswirtschaft, welchen sie im Rahmen eines dualen Studiums bei der HUK-COBURG erlangte, begab sie sich in die IT-Unternehmensberatung. Als Consultant betreute sie diverse Kundenprojekte in der Rolle des Requirements Engineer, Softwaretesters und Projektleiters. Zudem verantwortet sie als Product Owner die Fachlichkeit von Chatbot-Produktentwicklungen in der Line of Business Insurance bei adesso (Website). Neben dem Deep Learning von Künstlichen Intelligenzen übernimmt sie auch die Aus- und Weiterbildung des Thema KI.

Das Thema Datensicherheit und Nachweisbarkeit spielt hierbei eine unabdingbare Rolle in automatisierten Interaktionen zwischen Mensch und Maschine. Dabei können Dialoge mit besonderer Wichtigkeit wie zum Beispiele Vertragsabschlüsse via Chatbots auf die Blockchain-Technologie zurückgreifen und Prozesse dokumentieren. Diese dezentralisierten Netzwerke können auf ein Versicherungskollektiv beschränkt werden und enthalten sämtliche Transaktionen und Interaktionen zwischen Versicherungsnehmer und Künstlicher Intelligenz. Auch wenn Teilnehmer solcher Netzwerke eine Spiegelung der Blockchain besitzen, ist durch eine assymetrische Verschlüsselung keine Rückführung auf die Person möglich.

Vom Cost Center zum Profit Center in Customer Care Center

Die Kundenkommunikation und der Kundenservice als solcher ist ein notwendiges Asset in einem Versicherungsunternehmen. Betrachtet man wichtige Kennzahlen wie die Kostenquote, Kundenzufriedenheit und die Erreichbarkeit, so lassen sich wichtige Knotenpunkte für Künstliche Intelligenzen und autonome Prozesse aus der natürlichen Divergenz ableiten. Mit steigenden Kostenrestriktionen muss die Kommunikation und Interaktion effizienter gestaltet werden, dies bedeutet, die Qualität zu steigern und die Kosten zu senken. Gleichzeitig verändert sich die Erwartungshaltung des Versicherungsnehmers, welcher eine zunehmende orts- und zeitunabhängige Erreichbarkeit fordert.

Durch den Einsatz von Künstlichen Intelligenzen jedoch transformiert sich ein Customer Care Center unter Zugabe von richtigen Strategie- und Logikhebeln zu einem Profit Center.”

Eine autonome Ver- und Bearbeitung von Kundenanliegen und eine durchweg positive Customer Journey dienen hierbei als Enabler für Informationen und somit für Folgegeschäft, ferner Neugeschäft anhand von Leads (Kundendaten von potenziellen Interessenten) über Kundenempfehlungen. Besonders die IT in Versicherungsunternehmen ist hierbei gefragt und steht vor der großen Herausforderung, BI-Schichten in zum Teil veraltete Bestandssysteme zu integrieren oder diese zukunftsweisend neu auszurichten.

Die Symbiose von Self-Services mit Chat- und Voicebots

Für viele Kunde stellen Self-Services einen geeigneten Ersatz zur telefonischen Betreuung dar. Die meisten Versicherer bedienen ihre Kunden bereits mit Serviceangeboten im Bereich der einfachen Schadensmeldung und verschiedener Änderungsmitteilungen (Name, Adresse, IBAN). Umgesetzt wird dies durch Formulare zum Download, klassische Mitteilungen oder durch eine direkte Eingabe auf der Weboberfläche des Versicherers. Trotz funktionellem und unternehmerischen Nutzen zur Bedienung des Kundenanliegens bleibt eine Interaktion mit dem Anwender für eine positive Customer Journey und Fehlerprüfung zur Prozessoptimierung und -beschleunigung unberücksichtigt.

Eine Symbiose von Self-Services mit einem Chatbot kann diese Defizite ausgleichen und zeitgleich eine Rund-um-die-Uhr-Verfügbarkeit mit einer wachsenden Servicequalität gewährleisten.”

adesso SE

Der Chatbot simuliert dem Kunden, dass er mit einem Sachbearbeiter spricht und kann sowohl auf zusätzliche, individuelle Fragen als auch auf die Eingaben des Anwenders reagieren.”

Durch die Prüfung der KI respektive einer erneuten Nachfrage des Bots im Chatverlauf können fehlende oder unvollständige Angaben ergänzt, falsche Eingaben direkt korrigiert und im Anschluss automatisiert verarbeitet werden. Der klassische Rückfrageprozess durch Sachbearbeiter wird auf diese Weise ausgelöscht und die Servicequalität sowie das Servicelevel enorm verbessert. Das Entwickeln solcher Anwendungen setzt eine hohe Verfügbarkeit und Qualität von Daten voraus, respektive bestimmt das richtige Training oder Auswahl von neuronalen Netzen.

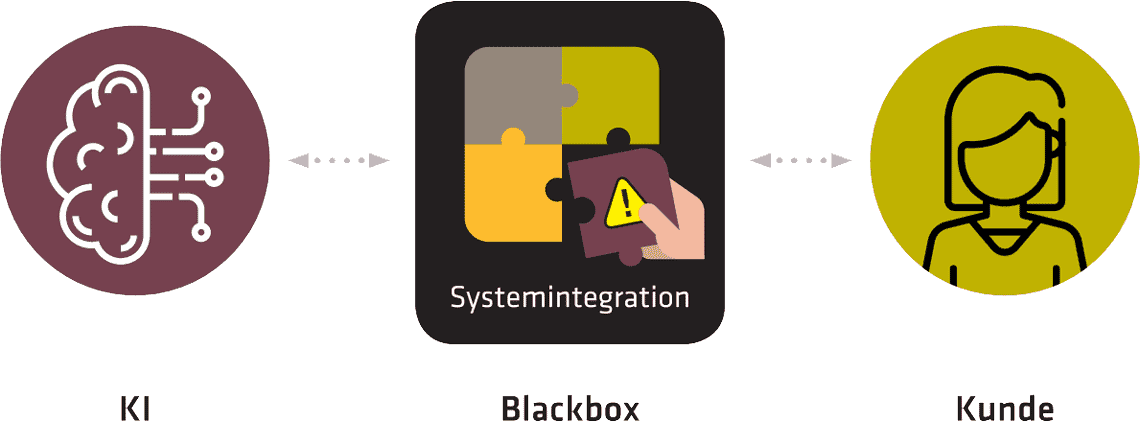

Explainable Artificial Intelligence oder auch XAI im Einsatz gegen Kontrollverlust

Aktuelle Studien zu KI zeigen, dass Unternehmen die enorme Bedeutung von solchen Lösungen verstanden haben. Dennoch hindern einige Bedrohungsszenarien wie eine fehlende Nachvollziehbarkeit oder eine Verselbstständigung der Maschine den Ausbau und die Anwendung von solchen Systemen. Mehrschichtige neuronale Netze weisen meist eine hohe Komplexität mit mehreren hundert Millionen Parametern respektive mehreren Milliarden Rechenoperationen auf.

Die Nachvollziehbarkeit der getroffenen Entscheidungen ist ohne den Einsatz von Explainable Artificial Intelligence (XAI) nicht gegeben.”

XAI umfasst dabei verschiedene Methoden und Techniken zur regressiven Definition von dynamischen und nicht linear programmierten Systemen, welche die Interaktion zwischen Künstlicher Intelligenz und Versicherungsnehmer transparenter gestaltet, um aktuellen und zukünftigen Datenschutzgrundverordnungen standhalten zu können. Dabei kann mittels Rationalisation die KI in die Lage versetzt werden, ihre eigenen Handlungen zu erklären und zu dokumentieren. Durch die Hinzunahme von Counterfactual method kann man durch gezielte Veränderung von Input-Faktoren die Veränderung der Ausgaberesultate beobachten. Dabei sollten auch Eingangsvektoren, welche am relevantesten zum Ausgabeereignis eines neuronalen Netzes beitragen, via Layer-wise relevance propagation analysiert werden, um deren Merkmale zu bestimmen.

Zukünftig wird der Kundenkontakt kanalübergreifend durch Künstliche Intelligenz automatisiert werden, damit auch Versicherungsunternehmen zukünftigen Anforderungen in Customer Care Center genügen können.”

Die Kundenakzeptanz und die richtige Integration, ferner Anwendung hängt aber stark von der Unternehmensstrategie und den angewendeten Techniken beziehungsweise Methoden ab.Ann-Kathrin Bendig und Johnettan Tokdemier, adesso

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/100045

Schreiben Sie einen Kommentar